Neue Risse im Banken- und Finanzsystem belasten die Märkte

Der Kollaps der US-amerikanischen Silicon Valley Bank (SVB) sowie der Absturz der Credit Suisse-Aktie wecken dunkle Erinnerungen an die große Finanzkrise vor 15 Jahren. Vordergründig hat die Pleite der SVB mit den Problemen des Schweizer Traditionshauses wenig zu tun. Doch die Ereignisse zeigen, dass das Banken- und Finanzsystem zunehmend unter der scharfen geldpolitischen Straffung leidet.

Ein Beitrag von Dr. Eduard Baitinger ist seit 2015 Head of Asset Allocation in der FERI Gruppe

Immerhin hat die US-Notenbank Fed ihren Leitzins in nur 12 Monaten um 450 Basispunkte angehoben und damit den steilsten Zinsanstieg der letzten 40 Jahre vollzogen. Dass nun mit der SVB eine Bank, die sich auf die Finanzierung von Start-up- und Technologieunternehmen spezialisiert hatte, als erste dem Druck erliegt, verwundert nicht. Schließlich gelten diese Branchen als besonders zinssensibel.

Kapitalmärkte am Scheideweg

Das Bankenbeben stellt die Notenbanken derzeit vor ein kaum zu lösendes Dilemma. Die jüngsten Inflationsdaten für die Eurozone und die USA zeigen, dass der Preisdruck unverändert hoch ist und sich zu verfestigen droht. Das erfordert eine konsequente Fortführung der geldpolitischen Straffung, denn nur so ist das Ziel der Preisstabilität zu erreichen.

Auf der anderen Seite steigt damit der zinsseitige Druck auf das Finanzsystem. Ein geldpolitisches „weiter so“ könnte daher unerwünschte Verwerfungen nach sich ziehen, die eine größere Finanzkrise wahrscheinlicher machen. Die Notenbanken versuchen dieses Dilemma zu lösen, indem sie die Leitzinsen anheben und gleichzeitig gezielt Liquidität zur Verfügung stellen.

Dies mag den Druck vorübergehend verringern, kann aber nicht auf Dauer funktionieren. Die Finanzmärkte wissen das und spekulieren bereits jetzt darauf, dass die Notenbanken letztendlich dazu gezwungen sind, ihren Straffungskurs im Jahresverlauf abzumildern oder sogar umzukehren. Ob es tatsächlich dazu kommt, bleibt abzuwarten.

Dem Finanzsystem dürften in den nächsten Monaten jedenfalls noch einige Stresstests bevorstehen. Weitere negative Überraschungen sind dabei nicht ausgeschlossen. Professionelle Investoren sollten auf dieses herausfordernde Anlageumfeld mit einer dynamischen Steuerung ihrer Risikoexponierung reagieren.

Themen:

LESEN SIE AUCH

Die Fed, die EZB und der Beinahe-Crash der Banken

Härtetest für die Geldpolitik von EZB und Fed

EZB erhöht zum neunten Mal die Leitzinsen

Aktienmarkt mit verhalten positiven Aussichten

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Bitcoin als Nachtindikator der Börse

ETF-Markt: Vanguard, Invesco und WisdomTree holen auf

Offene Immobilienfonds verzeichnen Milliardenabflüsse

ETF-Sparplan: Mit Kindergeld zum Millionenkapital

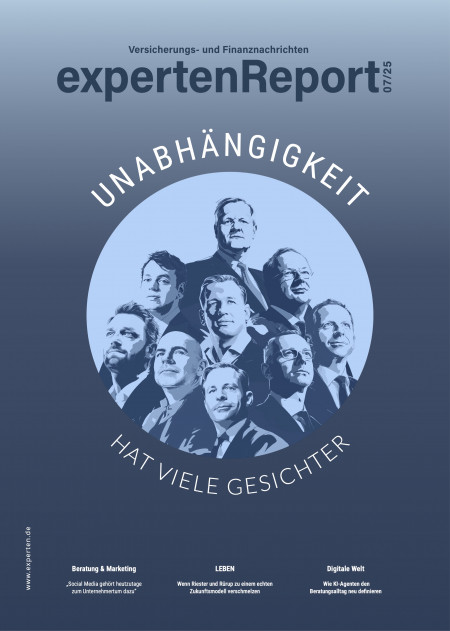

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.