Über Nacht knapp 10 Millionen Euro mehr auf dem Konto – Kranführer Kürsat Y. aus Dortmund hat mit seinem Tipp den großen Jackpot abgeräumt. Eigentlich müsste der glückliche Gewinner nun für immer ausgesorgt haben. Doch das Geld ist schnell ausgegeben. Warum unverhoffter Reichtum allzu oft in wenigen Jahren wieder verrinnt und wie unverhofftes Vermögen dauerhaft gesichert werden kann.

Ein Beitrag von Dr. Johannes Neder, Gründer der Dr. Neder Finanz- & Versicherungsmakler GmbH & Co. KG

Menschen verhalten sich meiner Beobachtung nach oft nach den gleichen Mustern. So ist meist bereits zu Beginn erkennbar, wer auch nach Jahrzehnten noch zu den Wohlhabenden zählen wird – und wer nicht. Doch: Weshalb verlieren viele Neureiche den Geldsegen schnell wieder? Und wie sollte man mit einem plötzlichen Vermögenszuwachs clever umgehen?

Geld will beim klugen Besitzer bleiben

Nicht nur bei einem Lottogewinn, auch durch Erbschaft oder unerwarteten geschäftlichen Erfolg werden immer mehr Menschen von einem auf den anderen Tag vermögend. Doch das grundsätzliche Problem ist oft ähnlich: Die meisten haben in ihrem Leben noch nicht mit hohen Geldsummen zu tun gehabt und sind angesichts von Anlagemöglichkeiten und Inflationsvermeidung mit der Finanzplanung überfordert. Es war für sie bisher schlicht nicht nötig, sich über die beste Strategie für die Investition von Millionenbeträgen zu informieren.

Auch erliegen viele Menschen verständlicherweise schnell der Versuchung, sich lang ersehnte Konsumwünsche zu erfüllen – das Geld wird schließlich auf den ersten Blick kaum weniger. Mit der Zeit häufen sich jedoch die Ausgaben und Fixkosten und zehren das Vermögen allmählich auf.

Die mangelnde finanzielle Langzeitplanung ist daher oft der größte Fehler: Wer zum Beispiel als erfolgreicher Mittelständler über Jahre an seinem Vermögensaufbau gearbeitet hat, konnte sich bereits Schritt für Schritt in die notwendigen Strategien zur Absicherung einarbeiten und bereits finanzielles Hintergrundwissen aufbauen.

Neureiche dagegen sehen in dem unverhofften Geldsegen vor allem die Chance zu unbeschwertem Konsum und investieren höchstens in einige riskante Finanzprodukte, die weitere schnelle Gewinne versprechen. Hier bewahrheitet sich auch die alte Finanzweisheit, dass Geld zu bekommen einfacher ist, als es zu behalten.

Um also den plötzlichen Vermögenszuwachs nicht in wenigen Jahren aufzubrauchen und am Ende mit nichts dazustehen, sollten sich Neureiche zuerst mit dem Erarbeiten einer soliden Finanzplanung befassen.

Das eigene Finanzwissen trainieren

Statt schnell an mögliche Ausgaben und Konsumträume zu denken, gilt es für unverhofft zu Reichtum gekommene Menschen daher, zunächst das eigene Finanzwissen auf- und auszubauen. Nur wer sich mit den verschiedenen Anlagemöglichkeiten, sinnvoller Risikoverteilung und Diversifizierungsstrategien auskennt, kann wenig sinnvollen Investitionen und eigennützigen Bankberatern widerstehen.

Wenn Vermögende sich hier Schritt für Schritt die Methoden und Gesetzmäßigkeiten der finanziellen Anlageinstrumente aneignen, sind sie zudem nicht auf einen einzelnen Finanzberater angewiesen und können die Chancen und Risiken besser beurteilen.

So wird auch vermieden, dass sich die potenziellen Investoren allzu sehr in ein gerade groß angepriesenes Finanzprodukt vertiefen. Stattdessen können sie eine Finanzplanung in Angriff nehmen, mit der sie auch im Alter noch von ihrem plötzlichen Reichtum profitieren können.

Vermögensaufbau für den Ruhestand

Viele glückliche Gewinner und Neureiche suchen sich zudem Rat in ihrem Freundes- und Familienkreis. Diese Menschen haben in der Regel jedoch ebenso wenig Erfahrung im Umgang mit hohen Beträgen und tragen statt sinnvoller Anlagetipps meist eigene Wünsche und Erwartungshaltungen vor.

Hier sollte die erste Anlaufstelle daher ein unabhängiger Finanzberater sein: Dieser kann mit seiner Erfahrung bei der Anlage von großen Summen zunächst die erforderlichen Stationen auf dem Weg zum Erwerb eines soliden Finanzwissens aufzeigen. Ähnlich einem persönlichen Mentor kann er den nun Vermögenden zudem mit den richtigen Menschen zusammenbringen, die für eine langfristige Absicherung des Kapitals hilfreich sein können.

Wer hier lernt, negative Glaubenssätze im Umgang mit Geld zu erkennen und erfolgversprechende Investment-Strategien zu entwickeln, kann auch als Neureicher sein Vermögen langfristig behalten und idealerweise beständig weiter vermehren – damit auch im Ruhestand noch genug vom plötzlichen Vermögenszuwachs übrig ist.

Zum Autor

Dr. Johannes Neder ist Finanzberater und Gründer der Dr. Neder Finanz- & Versicherungsmakler GmbH & Co. KG in Steinberg. Er ist ein zuverlässiger Experte in Sachen Finanzplanung, Unternehmensberatung und Absicherung des Ruhestandes. Seit 2001 betreut er zusammen mit seinem unabhängig von Banken und Versicherungen arbeitenden Team Unternehmen im oberfränkischen Raum und ist zunehmend auch überregional tätig.

Themen:

LESEN SIE AUCH

Hört endlich auf, Immobilien zu kaufen!

Finanzielle Freiheit in Zeiten der Krise

Frauen wünschen sich bei Geldanlage Beratung

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Was Anleger wirklich kaufen: Aktien-ETFs dominieren den Markt

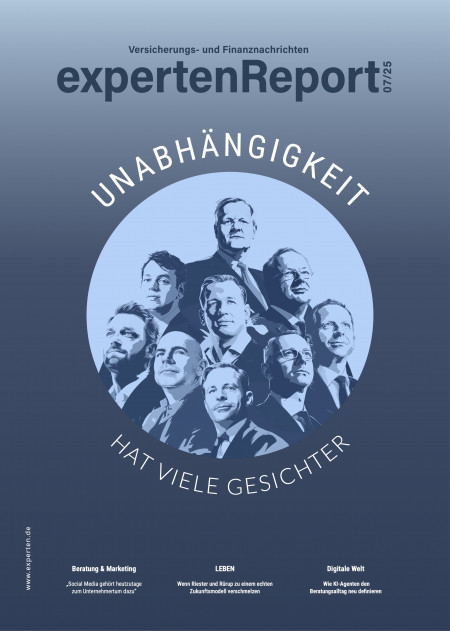

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.