Angesichts der alten Devise "niedrigst kaufen, hoch verkaufen" stellt sich derzeit vielen Investoren die Frage: hat der Kapitalmarkt schon seinen Tiefststand erreicht? Dabei gilt es zu bedenken: Die Aktienbewertungen haben im vergangenen Jahr zwar einen schweren Schlag erlitten, doch fallen die Märkte selten zwei Jahre direkt hintereinander.

Mark Peden, Investment Manager Global Equities bei Aegon Asset Management

Das KGV des S&P 500 wurde um ganze sieben Punkte gesenkt und liegt nun bei 17 auf der Basis der nächsten zwölf Monate. Der S&P 400 Index für mittelgroße Unternehmen ist auf das 14-fache gesunken, ein Wert, der bemerkenswert nahe an früheren Tiefstständen liegt.

Dies sind zwar gute Ausgangsmultiplikatoren, vor allem im Vergleich zur jüngeren Geschichte, aber sie schließen eine tiefgreifende Rezession nicht aus. Dies ist jedoch nicht unser Ausgangspunkt. Sie sollten eine sanfte Landung und die vom Konsens prognostizierte leichte Gewinnrezession problemlos überstehen.

Weitere Gewinnkürzungen sind zu erwarten, da sich die Wirtschaft im ersten Halbjahr deutlich verlangsamen wird, aber die Anleger erhoffen sich viel davon, und wir haben bereits wesentliche Kürzungen gesehen. Die Aktien haben Spielraum für eine Neubewertung in diesem Jahr, obwohl ein gewisser Druck zur Herabstufung noch bevorsteht.

Abgesehen von den Gewinnen ist der andere Teil der Bewertungsgleichung natürlich der Diskontsatz, und hier ist die Unterstützung recht groß. Wir werden keine Wiederholung der gigantischen geldpolitischen Straffung des letzten Jahres erleben, während die Meinung, dass der Höhepunkt der Inflation erreicht sei, immer lauter wird.

Das Ende des Zinszyklus naht

Trotz der für die nächsten Monate erwarteten weiteren Zinserhöhungen sind wir dem Ende dieses Zinszyklus sehr viel näher als dessen Beginn, da die Zentralbanken an ihrer Rhetorik des "länger anhaltenden Anstiegs" festhalten wollen, um sicherzustellen, dass die Inflation im weiteren Verlauf des Jahres deutlich zurückgehen kann.

Nach den Fed Funds Futures könnten die US-Zinsen bis zum Jahresende einen Höchststand von 5,1 Prozent erreichen (gegenüber der derzeitigen Spanne von 4,25 Prozent bis 4,5 Prozent) und dann bis Ende 2024 um einen ganzen Punkt fallen. In der Regel vergehen zwischen der letzten Zinserhöhung und der ersten Zinssenkung acht Monate, so dass wir Zinssenkungen schon in wenigen Monaten einkalkulieren.

Die Geschichte zeigt ohnehin, dass der Markt einen Monat vor dem Inflationshöhepunkt seinen Tiefpunkt erreicht, was auch optimistischeren Anlegern nicht entgangen sein wird. Dies alles sollte ausreichen, um den Umschwung von Growth zu Value zu stoppen und ihn später im Jahr auf den Kopf zu stellen.

Die Aktienmärkte fallen selten zwei Jahre hintereinander

Tatsächlich ist dies in den USA seit 1928 nur in 9 Prozent der Fälle geschehen. Auch die Jahre vor den Wahlen haben die Angewohnheit, gut zu laufen. Die Lage wird jedoch unruhig bleiben, und die Märkte werden auch weiterhin von den regelmäßigen Arbeitsmarkt- und Inflationsdaten und anderen Faktoren durcheinander gewirbelt werden.

Aber es gibt auch Gründe, die uns zuversichtlicher stimmen. Sowohl die Zinserhöhungs- als auch die Gewinnherabstufungszyklen sind in die Jahre gekommen, so dass der Weg frei ist für eine Periode normalerer Marktrenditen und ein besseres Anlegerumfeld.

Themen:

LESEN SIE AUCH

EZB erhöht erneut die Leitzinsen um 25 Basispunkte

Korrektur auf dem Aktienmarkt zu erwarten

Härtetest für die Geldpolitik von EZB und Fed

Die Inversion der Renditekurve und ihre Auswirkung auf Risikoanlagen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Finanzmärkte 2026: Übergangsjahr mit Chancen für Aktien, Anleihen und Schwellenländer

Deutsche Rentenversicherung hält Verwaltungskosten stabil

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

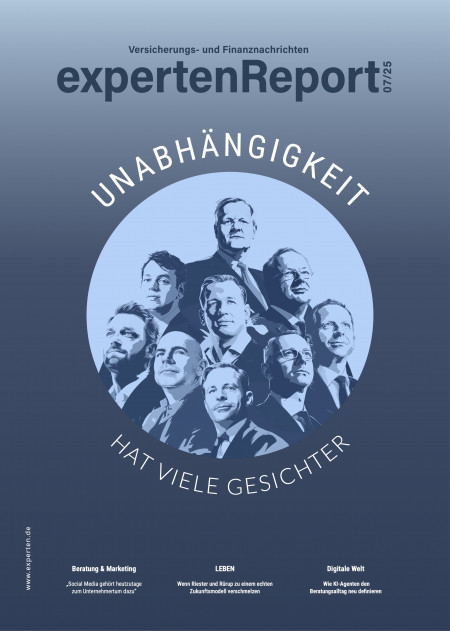

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.