Die siebte Untersuchung der Rating-Agentur Assekurata zur Ertragskraft der deutschen Lebensversicherer erfolgt erstmals im Rahmen von steigenden Marktzinsen. Die Kölner Analysten haben hierzu zahlreiche Kennzahlen zu Ertrag, Sicherheit und Beständen von 69 Lebensversicherern im Ertragskraft-Garantie-Check (EKG-Check) zusammengetragen.

Im Ergebnis des Assekurata EKG-Check der Lebensversicherer ist festzustellen, dass die Lebensversicherer insgesamt von der eingeleiteten Zinswende profitieren. So sind bereits 2022 Rückflüsse aus der Zinszusatzreserve (ZZR) zu erwarten. Dem gegenüber steht jedoch eine geminderte Ertragskraft aufgrund von deutlichen stillen Lasten in den Kapitalanlagebeständen.

Zinswende ist da

Nachdem das allgemeine Zinsniveau bereits Ende 2021 einen leichten Aufwärtstrend aufwies, läutete die Europäische Zentralbank (EZB) 2022 als Reaktion auf die Rekord-Inflation im Euroraum auch offiziell die Zinswende ein. In mehreren Schritten erhöhten die Notenbanker seitdem den Leitzins auf aktuell 2,50 Prozent.

Lars Heermann, Bereichsleiter Analyse und Bewertung bei Assekurata, kommentiert die neuen Rahmenbedingungen: „Auch wenn die Lebensversicherer von der Zinswende profitieren, hätten sich sicherlich die meisten einen weniger raschen Anstieg gewünscht.“

Erste Rückflüsse aus der ZZR bereits ab 2022

Ein Grund zur Freude dürfte bei der Betrachtung der Belastungen aus den Garantieverpflichtungen herrschen. Die extrem niedrigen Zinsen der vergangenen Jahre haben die Lebensversicherer ertragsseitig besonders bei der Erfüllung der Altgarantien in den Beständen getroffen, erläutert Lars Heermann. Bereits seit 2011 müssen die Lebensversicherer daher eine Zinszusatzreserve (ZZR) bilden, die bis Ende 2021 marktweit auf gut 96 Mrd. Euro angewachsen ist.

Aufgrund der deutlich höheren Marktzinsen bleibt der zur ZZR-Berechnung geltende Referenzzins für 2022 stabil bei 1,57 Prozent, was aus Sicht der Studienautoren in diesem Jahr erste Rückflüssen aus der ZZR von branchenweit 3 Mrd. Euro zur Folge hat.

Um die Anforderungen der ZZR auch für die kommenden Jahre abschätzen zu können, haben die Analysten in der EKG-Studie die ZZR-Entwicklung für verschiedene Zins-Szenarien bis 2035 hochgerechnet. Im Falle eines weiteren Zinsaufschwungs bis 3,00 Prozent bliebe der Referenzzins auch in den kommenden Jahren stabil und würde ab 2028 erstmals ansteigen. Dies würde die Dynamik beim Abbau des ZZR-Bestandes zusätzlich beschleunigen.

Der Grund, weshalb auch bei gleichbleibendem Referenzzins die ZZR abgebaut werde, liege derweil in den Beständen der Lebensversicherer, erläutert Lars Heermann. So sei der Effekt des sukzessive auslaufenden Altbestandes größer als der jährlich neu berechnete Zuführungsbedarf zur ZZR.

Zinsanstieg sorgt kurzfristig für hohe stille Lasten

Ertragsseitig können die Lebensversicherer allerdings nur bedingt von den steigenden Zinsen profitieren, da sie zunächst mit einem deutlichen Marktwertverlust der Zinsanlagen in ihren Büchern konfrontiert sind. Während die zur Finanzierung der ZZR benötigten Bewertungsreserven Ende 2021 aufgrund des Niedrigzinsumfelds noch ein Niveau von rund 150 Mrd. Euro aufwiesen, geht Assekurata aufgrund des Zinsanstiegs davon aus, dass die Branche im Saldo derzeit stille Lasten von etwa 50 Mrd. Euro aufweist.

Rentabilität und Überschüsse dürften auf lange Sicht steigen

Da die stillen Lasten im Wesentlichen auf die festverzinslichen Anlagen zurückzuführen sind, sind bei rein zinsinduzierten Wertveränderungen keine Abschreibungen notwendig, da Lebensversicherer als Langfristinvestoren üblicherweise mit Buy-and-Hold-Strategien agieren.

Die Kehrseite ist, dass stille Lasten die Ertragsflexibilität mindern und grundsätzlich dem Risiko besteht, dass diese doch realisiert werden müssen, beispielsweise wenn Kunden im großen Stil ihre Verträge kündigen oder aufgrund von Bonitätsverschlechterungen der Emittenten Abschreibungen nötig sind.

Parallel zum Wegfall des ZZR-Zuführungsbedarfs geht Assekurata für 2022 von einem deutlichen Rückgang der Nettoverzinsung auf durchschnittlich 2,40 Prozent aus, nachdem sie 2021 noch bei 3,58 Prozent gelegen hat. „Auf lange Sicht dürften die Versicherer durch den Zinsanstieg jedoch in der Lage sein, in der Neu- und Wiederanlage wieder stärker in rentablere Papiere zu investieren, frei werdende ZZR-Mittel in die Rückstellung für Beitragsrückerstattung (RfB) einzustellen und letzten Endes auch wieder höhere Überschussbeteiligungen für die Kunden zu gewähren“, prognostiziert Lars Heermann.

EKG-Quote spiegelt individuelle Unterschiede wider

Die Ausgangslage ist aber je nach Unternehmen sehr unterschiedlich, wie sich anhand der Ertragskraft-Garantie-Quote (EKG-Quote) zeigt. Versicherer mit einem zinsunabhängigeren Geschäftsprofil und einer stärker diversifizierten Kapitalanlage weisen in der Regel höhere Kennzahlenwerte auf als traditionelle kapitalbildende Anbieter.

Bereits 2021 seiendurch den Rückgang der Bewertungsreserven die EKG-Quoten vieler Unternehmen zurückgegangen, fasst Lars Heermann die Studienergebnisse zusammen. „Mit Blick auf das gestiegene Zinsniveau und die ausfinanzierte ZZR lässt sich jedoch auch eine gegenläufige Entwicklung erkennen, da die Rechnungszinsanforderungen deutlich entlastet werden. Dieses Gesamtbild wird sich 2022 weiter festigen.“

Über die Studie

In der Studie „EKG-Check 2022 in der Lebensversicherung“ stellt Assekurata die Wirkungszusammenhänge und Hintergründe ausführlich dar und nimmt umfassende Einzel- und Marktanalysen auf Basis der Geschäfts- und Solvenzberichte sowie der MindZV-Veröffentlichungen der Unternehmen vor.

Interessenten können die 60-seitige Studie als PDF einschließlich vieler Auswertungen und Kommentierungen sowie die wesentlichen Einzeldaten der Unternehmen als Excel-Tabelle hier in verschiedenen Varianten bestellen. Auf dieser Seite stehen auch alle Assekurata-Ratingberichte kostenlos zum Download.

Themen:

LESEN SIE AUCH

EKG-Check 2021 in der Lebensversicherung

Rechnungszins runter, Inflation rauf

Lebensversicherung: ZZR-Rückflüsse bringen Spielraum

Zinswende sorgt für Rückflüsse aus der Zinszusatzreserve

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

Winterreifenpflicht: Falsche Bereifung gefährdet Versicherungsschutz

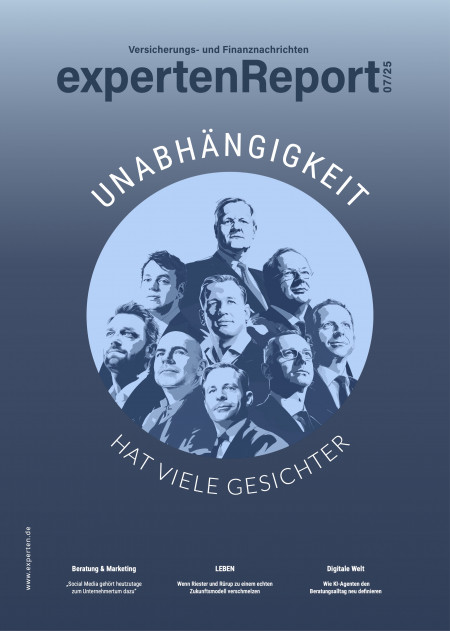

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.