Viel wurde darüber gesprochen, dass der Value-Faktor in diesem Jahr ein spektakuläres Comeback erlebt hat. Das ist nicht ganz falsch: Der MSCI World Value Index hat sich im laufenden Jahr um etwa 14 Prozent besser entwickelt als sein Pendant, der MSCI World Growth Index. Im Vergleich dazu musste Value über einen Zeitraum von fünf Jahren eine Underperformance von 25 Prozent hinnehmen 1 .

Marcus Weyerer, CFA, Senior ETF Investment Strategist bei Franklin Templeton

Obwohl Value also von der Rückkehr der Volatilität an den Märkten seit Anfang des Jahres profitiert hat, liegen Substanzwerte mittelfristig immer noch deutlich hinter Wachstumswerten zurück. In den USA erzielten Value-Aktien im Vergleich zu Wachstumswerten im Jahr 2022 die beste Wertentwicklung der letzten 20 Jahre 2 . Die Anleger*innen fragen sich nun, ob die Value-Rallye noch genügend Schubkraft hat.

Zur Beantwortung der Frage sollte man Folgendes bedenken:

- Steigende Zinsen treffen Wachstumswerte in der Regel härter als Substanzwerte

- Gewinnprognosen sind nach unserer Ansicht immer noch hoch

- Historisch gesehen ist Value im Vergleich zu Wachstum immer noch günstig

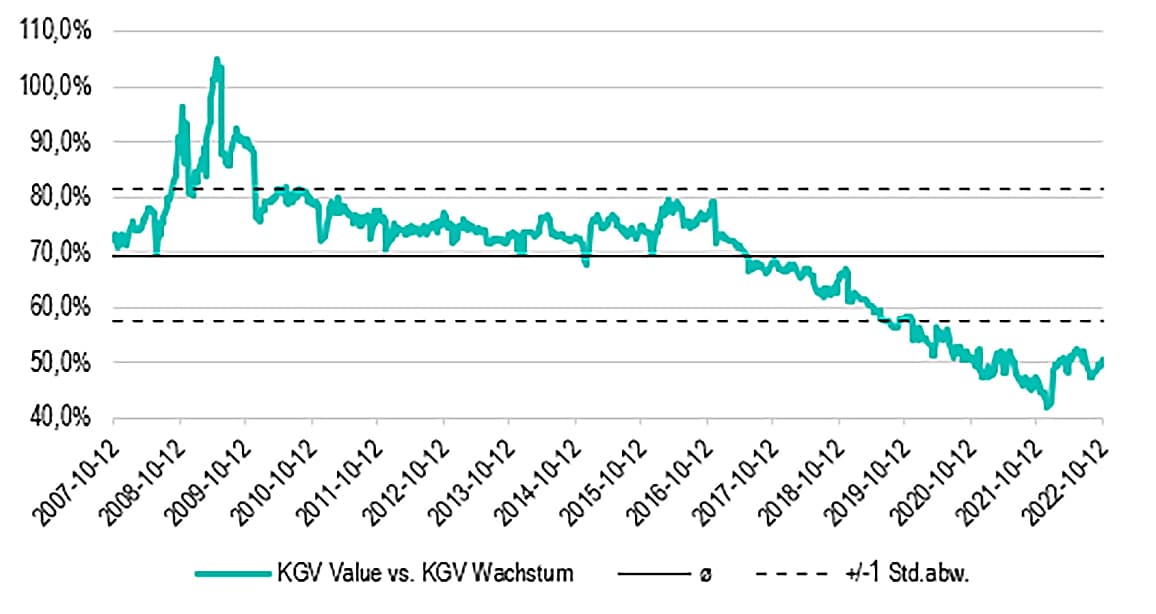

Während der erste Punkt empirisch gut belegt ist 3 und der zweite Punkt davon abhängt, wie die jeweiligen Anleger*innen die künftige Wirtschaftsentwicklung einschätzen, bedarf das dritte Argument einer eingehenderen Diskussion. Ein Blick auf die Bewertungsniveaus der Forward-KGVs der MSCI World Value- und Growth-Indizes der letzten 15 Jahre zeigt, dass die Kurs-Gewinn-Verhältnisse von Value-Aktien in der Regel – und fast schon per Definition – unter denen von Wachstumswerten liegen.

Im Durchschnitt liegt dieser Abschlag bei etwa 30 Prozent. Das letzte Mal, dass Value-Aktien mit einer rund 30 Prozent günstigeren Bewertung notierten als Wachstumswerte war im Sommer 2017.

Value könnte immer noch „wertvoll“ sein

Gegen Ende des letzten Jahres war dieser Abschlag auf fast das Doppelte des Durchschnittswerts hochgeschnellt und lag bei knapp 60 Prozent. Trotz eines katastrophalen Jahres für viele Wachstumswerte beträgt er im Oktober immer noch etwa 50 Prozent. Allerdings sind solche Zahlen mit Vorsicht zu genießen: Zum einen haben Energie- und Bergbauaktien in diesem Jahr einen übermäßigen Einfluss. Sie sind in der Regel stark in Value-Strategien vertreten, und ihre Gewinnprognosen sind überdurchschnittlich hoch.

Nach Angaben des Wall Street Journal würde die erwartete Steigerung der Gewinne für 2022 von 8 Prozent auf 1 Prozent sinken, wenn man diese beiden Sektoren aus dem S&P ausklammerte 4 . Value-Anleger*innen, die sich ausschließlich auf diese Ausreißer konzentrieren, könnten durchaus enttäuscht werden, sei es aufgrund von Regierungsmaßnahmen – Stichwort Übergewinne – oder eines Einbruchs der Energiepreise im Zuge einer Rezession.

Ein weiterer Grund, die obigen Zahlen nicht überzubewerten, sind die massiven, strukturellen Veränderungen, die das globale wirtschaftliche und geopolitische Umfeld in den letzten drei Jahren durchlaufen hat. Niemand weiß wirklich, wie Value-Aktien im Vergleich zu Wachstumstiteln in Zukunft bewertet werden sollen. Der durchschnittliche Abschlag von 30 Prozent in der Vergangenheit hat möglicherweise nicht viel mit dem Abschlag zu tun, den die Märkte in Zukunft anwenden werden.

Wir können uns jedoch relativ sicher sein, dass uns die Volatilität noch eine Weile begleiten wird, dass der Winter vor allem in Europa eine Herausforderung sein wird, und dass die Zinsen stärker steigen als von vielen erwartet. In diesem Umfeld bevorzugen wir bei Aktien vernünftig bewertete Qualitätsaktien und Dividendenzahler. Im Anleihebereich ziehen wir es ebenfalls vor, auf etwas Rendite zu verzichten und die Portfolios auf Qualität auszurichten, da die Credit Spreads ihren Höhepunkt womöglich noch nicht erreicht haben.

Anmerkungen:

1 Bloomberg, 2022

2 MarketWatch, BofA, https://www.marketwatch.com/story/value-stocks-post-best-stretch-in-20-years-relative-to-growth-stocks-but-thats-starting-to-change-why-11658170446

3 https://www.msci.com/www/blog-posts/factors-in-focus-are-your/02933279202

4 https://www.wsj.com/articles/energy-and-mining-are-making-the-stock-market-look-too-good-11663465354?st=h58ps0zy0ywifm1&reflink=article_gmail_share

Themen:

LESEN SIE AUCH

Warum Anleger auf US Mid-Cap-Aktien setzen sollten

Nebenkostenabrechnung 2024: Was zählt – und was nicht

Franklin Templeton legt neuen Putnam US Large Cap Value Fund auf

Börsenturbulenzen bremsen M&A-Aktivitäten

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Silberpreis auf Rekordniveau

Gold-, Silber- & Edelmetallhändler im Kundenurteil 2026

Halbe Million? Viele setzen auf Lotto und Erbe statt auf Finanzplanung

Drei Lehren aus 2025: BlackRock sieht Grenzen, Megatrends und einen Systemwandel

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.