Börsennotierte Immobilienunternehmen werden von vielen Analysten als „werthaltig“ oder „Value“ eingestuft und aufgrund ihrer angeblichen Bilanzsolidität und niedrigen KGV-Bewertung als „Kauf“ bewertet. Aufgrund der deutlich gesunkenen Aktienkurse wird sogar die Meinung vertreten, Anleger könnten sich nun mit einem Abschlag „günstiger“ an einem Immobilienportfolio beteiligen.

Eine Einschätzung von Dominikus Wagner, Fondsmanager des W&F Unternehmerfonds und Gründer von Wagner & Florack

Aus der Perspektive von Wagner & Florack sind die werthaltige Einschätzung von börsennotierten Immobilienunternehmen irreführend. Nach unsere Überzeugung sind börsennotierte Immobilienaktien ein Produkt des jahrzehntelangen Aufwärtstrends am Immobilienmarkt.

Viele verfolgen ein Geschäftsmodell, in dem rückläufige Preise strukturell nicht verkraftet werden können: Bei zahlreichen Immobilienaktien löst ein Preisrückgang am Immobilienmarkt eine Abwärtsspirale aus, die möglicherweise nicht mehr aufzuhalten ist.

Aufwertung des Immobilienvermögens

Die Grundlage des Geschäftsmodells sind kontinuierliche Aufwertungen des Immobilienvermögens: In der letzten Dekade haben sich die bilanziellen Anlagevermögen börsennotierter Immobiliengesellschaften – ohne Berücksichtigung von Zukäufen – allein über Aufwertungen nahezu verdoppelt. Dank der Bewertungsgutachten von Sachverständigen wurden Bestandsimmobilien zum Teil sogar im ersten Halbjahr 2022 noch aufgewertet.

Erst durch die Aufwertungen konnten Immobilienunternehmen oft ein positives Nachsteuerergebnis ausweisen und eine Dividende ausschütten. Im Kerngeschäft fallen jedoch in der Regel Verluste an. Aufgrund hoher Renovierungs- und energetischer Sanierungsinvestitionen ist der freie Barmittelzufluss (Free Cash-Flow), der im Unterschied zum Nachsteuerergebnis auch Abschreibungen, Betriebskapital und Investitionen berücksichtigt, bei vielen Immobiliengesellschaften negativ.

Verlustreiches Kerngeschäft beeinträchtigt den Free Cash-Flow

Wegen des verlustreichen Kerngeschäfts können viele börsennotierte Immobilien-Firmen den Betrieb nur durch fortgesetzte Kreditaufnahme sicherstellen. Der niedrige oder gar negative Free Cash-Flow erschwert aber die Tilgung von Krediten und erfordert oft sogar neue Kredite, um fällige Zahlungen zu begleichen.

Muss das Immobilienportfolio aufgrund der Marktentwicklung abgewertet werden, kann das eine Abwärtsspirale auslösen: Nötige neue Fremdkapital-Finanzierungen sind noch schwieriger zu finden und damit steigt der Druck, Bestandsimmobilien bei rückläufigen Preisen verkaufen zu müssen. Der Wettlauf zwischen Veräußerungen und Preisverfall ist eröffnet. Immobilienunternehmen könnten mit „Notverkäufen“ sogar den Abwärtstrend auf dem Markt verschärfen. Dazu kommt: Ohne Aufwertungen sind Dividendenzahlungen in Gefahr.

Börsennotierte Immobilienunternehmen sind nach Ansicht von Wagner & Florack ein typisches Beispiel dafür, dass Unternehmen ohne profitables Kerngeschäft für langfristige, auf Kapitalerhalt ausgerichtete Investoren ungeeignet sind. Für einen Value-Investor kommen sie alleine wegen der hohen Verschuldung und des negativen Free Cash-Flows nicht in Frage. Die Risiken sind beträchtlich.

Themen:

LESEN SIE AUCH

Lage, Lage, Finanzierbarkeit: der deutsche Immobilienmarkt im Wandel

Auswirkung der Krisen auf die deutschen Wohnträume

Immobilienmarkt: Noch herausfordernd, aber mit neuen Chancen

Keine Angst vor Inflation

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

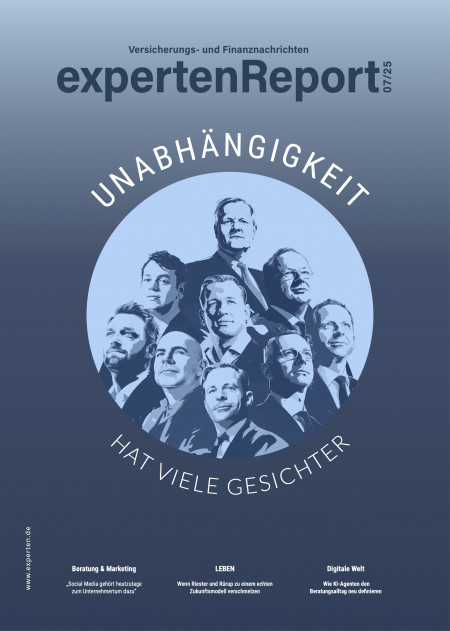

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.