Die steigende Nutzung von Onlinelösungen führt bei Verbrauchern zu neuen Leistungsfeldern, an denen sie ihre Zufriedenheit mit Handels- und Dienstleistungsunternehmen festmachen. Bislang standen die vor Ort erbrachten Leistungen der Mitarbeiter stark im Beurteilungsfokus und ermöglichten Unternehmen darauf konzentrierte Qualitätsverbesserungen.

Die Banken avancieren im Kundenmonitor 2022 mit einem Zufriedenheitswert von 2,27 zur Negativstory: Seit dem Hoch im Studienjahr 2019 geht die Gesamtbenotung der Kundenorientierung insgesamt um zehn Basispunkte zurück. Speziell die langjährigen Zufriedenheitschampions ING und DKB ebenso wie Comdirect Bank verlieren signifikant und reihen sich in die negative Entwicklung der Filialbanken ein.

Die Rückgänge spiegeln sich dabei nicht allein bei den von Finanzrahmenbedingungen wie Niedrig-/Negativzinsen geprägten Preis-Leistungs-Bewertungen wider. Vielmehr kommen Banken zusätzlich bei klassischen Basisqualitäten wie Transparenz der Kontoführungsgebühren, Verständlichkeit der Unterlagen, dem Angebot an Geldausgabeautomaten sowie der wahrgenommen Filialleistung unter Druck.

Für Wartezeiten bei Call Center-Anrufen sind die niedrigsten Werte aller Zufriedenheitsmerkmale und für die Beratungsqualität des persönlichen Ansprechpartners die größten Verluste zum Vorjahr nachweisbar. Verstärkt werden diese vermehrten Enttäuschungen der Kunden durch signifikant sinkende Bewertungen für Online Banking, Mobile Banking und für die Zufriedenheit mit den gebotenen App-Lösungen.

PKV sinkt in der Kundenbewertung

Die privaten Krankenversicherungen scheinen auf veränderte (digitale) Kundenerwartungen ebenfalls nicht genügend vorbereitet zu sein. Während sie lange Jahre im Vergleich zu gesetzlichen Krankenkassen nur leicht niedriger bewertet wurden, geht die Schere aus Kundensicht nun deutlich auseinander.

Der PKV-Mittelwert landet mit 2,23 zwölf Basispunkte unter dem Kassendurchschnitt mit 2,11. In Einzelergebnissen liegen zwischen den Kassenbesten SBK und AOK Plus mit Einser-Noten in der Kundenzufriedenheit und den besten Krankenversicherungen mit HUK-Coburg, Signal Iduna und Allianz sogar 20 Basispunkte Unterschied vor.

Gründe hierfür sind einerseits in Preis-Leistungs-Defiziten bei privaten Krankenversicherungen zu finden, andererseits in stark nachlassenden Erreichbarkeiten und steigenden Wartezeiten bei telefonischen Anfragen. Darüber hinaus spielen sie bei Zufriedenheit mit dem persönlichen Kundenbereich im Netz und den Apps trotz höherer Nutzungsquoten in einer niedrigen Werteliga.

Die Konsequenz: Die wahrgenommene Vorbereitung der Privatversicherer auf künftige Herausforderungen wird wie die Absicht, die eigene Versicherung weiterzuempfehlen, als signifikant niedriger eingestuft als bei gesetzlichen Kassen.

Themen:

LESEN SIE AUCH

PKV: Neukunden und Wechsler gewinnen

F&B kürt die besten Privaten Krankenversicherungen 2023

Die besten PKV-Vollkostentarife 2022 für jedes Portemonnaie

map-report: Zwei Versicherer erhalten die Bestnote im PKV-Rating

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

GDV: Beiträge wachsen – doch „die Spielräume werden kleiner“

Überschussbeteiligung 2026: Lebensversicherer erhöhen weiter

Debeka ist „Arbeitgeber des Jahres 2026“ in der Versicherungsbranche– ein Signal für den Binnenmarkt Versicherung

Skiausrüstung auf dem Autodach: Wenn der Weg in den Winterurlaub teuer endet

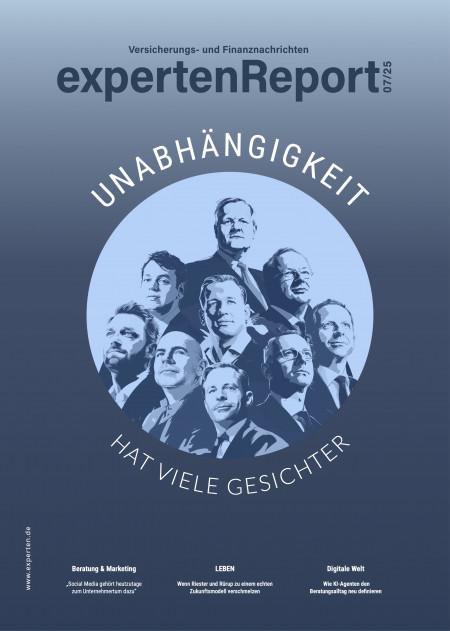

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.