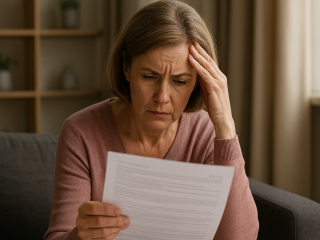

Im Eigenheim wohnen bleiben und trotzdem mehr finanzielle Freiheit genießen, dieser Trend zur Verrentung von selbstgenutztem Wohneigentum hat sich 2021 deutlich beschleunigt. Zu diesem Ergebnis kommt HausplusRente GmbH, die im vergangenen Jahr für Immobilien mit einem Marktwert in Höhe von 150 Millionen Euro eine Verrentung vermittelt hat.

Dies bedeutet gemessen am Marktwert der Immobilien eine Steigerung um rund 50 Prozent gegenüber dem Vorjahr und stellt einen Rekordwert für HausplusRente dar. Das Unternehmen sieht sich damit in seiner Position als Marktführer für die Vermittlung von Nießbrauch-Konzepten gestärkt.

Obwohl HausplusRente unterschiedliche Formen der Immobilienverrentung anbietet, hat sich die überwiegende Zahl der Seniorinnen und Senioren für eine Nießbrauch-Variante entschieden. Bei Nießbrauch-Konzepten erhalten die Seniorinnen und Senioren eine Einmalzahlung und zusätzlich ein lebenslanges unentgeltliches Nutzungsrecht für ihre Immobilie. Das bedeutet, sie können ihr Haus oder ihre Wohnung weiter bewohnen oder vermieten. Der Nießbrauch wird an erster Stelle im Grundbuch eingetragen, was das hohe Sicherheitsniveau dieser Verrentungslösung untermauert.

Wachstum in 2021

HausplusRente hat 2021 seine regionale Präsenz deutlich ausgebaut und ist nun mit 18 eigenen Standorten in ganz Deutschland vertreten, gegenüber 11 Standorten im Jahr zuvor. Die Zahl der Mitarbeiter ist im Jahresverlauf von 70 auf 80 gestiegen.

Die Entwicklung bestätigt einen langanhaltenden Trend, den HausplusRente seit einigen Jahren beobachtet. Das Unternehmen gilt als Pionier der Immobilienverrentung in Deutschland und verfügt über mehr als zehn Jahre Markterfahrung. Aus zahlreichen Gesprächen weiß Otto Kiebler, Gründer und Geschäftsführer der HausplusRente GmbH:

Die Gründe für das wachsende Interesse seitens der Seniorinnen und Senioren sind nicht in erster Linie Finanzsorgen. Die meisten kommen zu uns, um sich zusätzlichen finanziellen Spielraum für die weitere Lebensplanung zu ermöglichen. Das kann die Vorbereitung auf den Umzug in eine Seniorenresidenz, die Verwirklichung einer schon lange geplanten Reise oder der altersgerechte Umbau der Wohnung sein. In aller Regel werden die Entscheidungen nicht kurzfristig getroffen, sondern nach reiflicher Überlegung und fachlicher Beratung.

Erben spielen einen Einflussfaktor

Ein ganz wesentlicher Auslöser der Entscheidung zur Verrentung ist das Gespräch mit möglichen Erben. Wer seine Wohnung nicht vererben muss, weil die Kinder bereits selbst Wohneigentum geschaffen haben, ihren Lebensmittelpunkt räumlich weit entfernt haben oder mehrere Erben sich das Immobilienvermögen teilen müssten, neigt eher zu einer Nießbrauch-Lösung mit Einmalzahlung. Das Geldvermögen lässt sich leichter unter den Kindern aufteilen.

Für das Jahr 2022 erwartet HausplusRente eine anhaltend hohe Nachfrage nach Immobilienrenten-Konzepten. Kiebler betont:

Der Markt und das Angebot ist vielfältiger geworden. Dadurch ist die Immobilienverrentung deutlich präsenter geworden. Wir sehen darin einen wichtigen Beitrag zur sozialen Absicherung und für mehr finanzielle Flexibilität im Alter.

Außerdem sieht er eine hohe Nachfrage von Kapitalanlegern, in Nießbrauch-Immobilien zu investieren. Da in vielen Großstädten auf dem freien Markt praktisch keine Wohnimmobilien zu erhalten sind, nehmen die Anfragen nach Nießbrauch-Immobilien derzeit stark zu.

Themen:

LESEN SIE AUCH

Pflege zuhause erfordert meist private Zuzahlung

Wann lohnt sich die Immobilienverrentung?

Mit dem Alter steigt der Wunsch zu reisen

(Ver)erben – gewusst wie

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Steigende Insolvenzen: Warum die Kündigung der BU zur Falle werden kann

KlinikRente.BU: 10 Jahre BU-Absicherung nach Maß für Gesundheitsberufe

Generationen unter Druck: Warum die Altersvorsorge neue Antworten braucht

Grundfähigkeitsversicherung: Zusatzbausteine erhöhen die Kosten deutlich

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.