Der zweite „Fondspolicenreport Nachhaltigkeit“ von Smart Asset Management Service (sam) analysiert die ESG- beziehungsweise Nachhaltigkeitsqualität von 24 Tarifen fondsgebundener privater Rentenversicherungen. Die Ergebnisse sind durchwachsen.

Ende 2020 hat die Hamburger Beratungsboutique für die Analyse fondsgebundener Versicherungspolicen und Investmentdepots Smart Asset Management Service erstmals den „Fondspolicenreport“ (FPR) mit dem Fokus auf Nachhaltigkeit herausgegeben. Damit hat das von Thorsten Dorn geführte Unternehmen das Spektrum der unabhängigen Berichte über die Investment-Qualität von fondsgebundenen privaten Rentenversicherungen erweitert.

Jetzt folgt die zweite Auflage des „Fondspolicenreports Nachhaltigkeit“. Aus gutem Grund, wie Thorsten Dorn betont, denn Nachhaltigkeit sei aus der Investmentlandschaft nicht mehr wegzudenken:

Viele Anlegerinnen und Anleger wollen Gutes durch ihr Kapital bewirken. Außerdem treibt die Politik das nachhaltige Investieren voran, unter anderem durch die Grüne Taxonomie und der EU-Offenlegungsverordnung, der sogenannten Sustainable Finance Disclosure Regulation.

Das mache den Aspekt der Nachhaltigkeit auch für Fondspolicen besonders wichtig, schließt Thorsten Dorn. Und so lautet die Kernfrage für Smart Asset Management Service und den Kooperationspartner Institut für Vermögensaufbau (IVA), ein Analysehaus aus München mit den Schwerpunkten Portfolioanalysen, Risikomanagement und Nachhaltigkeitsanalysen, beim zweiten „Fondspolicenreport Nachhaltigkeit“: Welche Qualität bietet das aktuelle ESG-Investmentangebot von Fondspolicen?

Untersucht wurden zur Beantwortung insgesamt 24 Tarife von 24 Versicherungen, die für den Maklermarkt relevant sind und eine sehr breite Abdeckung der angebotenen Fondspolicen mit der Möglichkeit der Einzelfondsauswahl von Nachhaltigkeits- und ESG-Fonds darstellen. Untersucht werden unter anderem die ESG-Ratings der angebotenen Fonds, die Breite der Abdeckung und die Qualität von Portfolios, die sich aus den angebotenen Fonds bauen lassen. Die Analyse des letzteren Punktes baut auf wissenschaftlichen Erkenntnissen auf und setzt an der Strategische Asset Allokation (SAA) an. Dies ist die langfristige Aufteilung der Portfolios auf Anlageklassen, zum Beispiel US-Aktien oder Euro-Unternehmensanleihen. Dieser Ansatz ist vor allem bei institutionellen Investoren üblich und gibt dem Test damit eine besonders hohe Qualität.

Die Analyse der ESG- beziehungsweise Nachhaltigkeitsqualität werde mittels des ESG-Konsens-Ratings des Instituts für Vermögensaufbau durchgeführt, erklärt IVA-Vorstand Dr. Dirk Rathjen. Er betont:

Im Unterschied zu den Selbsteinstufungen der Fondsgesellschaften nach Artikel 6, 8 und 9 der EU-Offenlegungsverordnung basiert das IVA-ESG-Konsens-Rating auf Bewertungen der in den Fonds tatsächlich enthaltenen Titeln.

Da die ESG-Rater unterschiedliche Meinungen haben, was nachhaltig sei, so Dr. Rathjen, bewerte das IVA anhand von drei hochwertigen ganzheitlichen ESG-Ratings und bekomme so eine Konsensmeinung.

Die Auswertungen der 24 Tarife geben einen Einblick, welche Tarife für die Kundenprofile „Defensiv“, „Ausgewogen“ und „Wachstum“ am ehesten geeignet sind, also die gewünschte Zielrendite mit so wenig Risiko wie möglich zulassen. Dabei falle laut Thorsten Dorn auf, dass die für die Kundenprofile geplanten Renditen und somit die in den Modellrechnungen der Angebote ausgewiesenen Wertentwicklungen von beispielsweise drei, sechs beziehungsweise neun Prozent deutlich zu optimistisch seien.

Mit der Note „sehr gut“ wurden im Gesamtergebnis die Versicherungsgesellschaften Helvetia, Swiss Life, Stuttgarter, LV1871 und HDI ausgezeichnet. Die Note „gut“ erhielten die Prisma Life, Alte Leipziger, Standard Life, Liechtenstein Life und Basler.

Zwar habe sich das Angebot an Einzelfonds im Vergleich zum Vorjahr mit aktuell rund 600 anwählbaren Einzelfonds innerhalb der von uns untersuchten Tarife und Fondspaletten mehr als verdoppelt. Das heiße aber nicht, dass sich die Qualität ebenso gesteigert habe, so Dorn. Er erläutert:

Nur die Hälfte der untersuchten Tarife verfügt über ein ausreichendes Angebot an Fonds und ETFs in den von uns definierten 15 wichtigsten Assetklassen.

Genau das sei jedoch entscheidend, um eine Strategische Asset Allokation umzusetzen, solide Portfolios zu bauen und gleichzeitig den Kunden hinsichtlich Renditeerwartung, Risikobudget und Nachhaltigkeitsbedürfnis gerecht zu werden, sagt Thorsten Dorn. Dabei sei die Strategische Asset Allokation zu mehr als 80 Prozent für die Renditeerzielung verantwortlich. Sie biete damit das Fundament für den Bau eines langfristig angelegten Portfolios. Nachholbedarf bestehe beispielsweise bei defensiven Rentenfonds und bei Green Bonds.

Dirk Rathjen erklärt, dass ein Aspekt für ein erfolgreiches Portfolio in der Police liegt bereits in den Restriktionen der einzelnen Tarife liege. Hier wirken sich Mindestinvestitionsquoten pro Fonds von zum Beispiel mindestens zehn Prozent negativ auf die Renditechancen und das Risikobudget aus. Bei gut einem Drittel der untersuchten Tarife liege diese Mindestgewichtung vor. Treffe diese gleichzeitig auf eine maximal anwählbare Anzahl von ebenfalls zehn Einzelfonds, sei ein optimal diversifiziertes Portfolio nur schwer darstellbar, so Rathjen. Diese Kombination treffe auf vier der insgesamt 24 untersuchten Tarife zu. Dorn fasst zusammen:

Insgesamt bieten zwölf der 24 untersuchten Rentenversicherungen ein qualitativ und quantitativ ausreichendes Angebot an Einzelfonds. Auch wenn es im Angebot nachhaltiger Fondspaletten in Fondspolicen noch viel Nachholpotential gibt, können für Kunden, die Wert auf nachhaltige Investments im Rahmen ihrer Altersvorsorge legen, bei vielen Versicherern dennoch solide Portfolios gebildet und angeboten werden.

Die Gesamtstudie mit allen Details, vielen versichererspezifischen ausführlichen Analysen und Einzelfondkombinationen der optimierten Portfolios kann hier kostenpflichtig bestellt werden.

Themen:

LESEN SIE AUCH

„Fondspolicenreport“ – die besten Fondspolicen aus Investmentsicht

„Fondspolicenreports“: Kaum wesentliche Verbesserungen bei Flexibilität und Transparenz

Die besten Fondspolicen aus Investmentsicht

Portfolios für Fondspolicen digital erstellen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

Die neue Ausgabe kostenlos im Kiosk

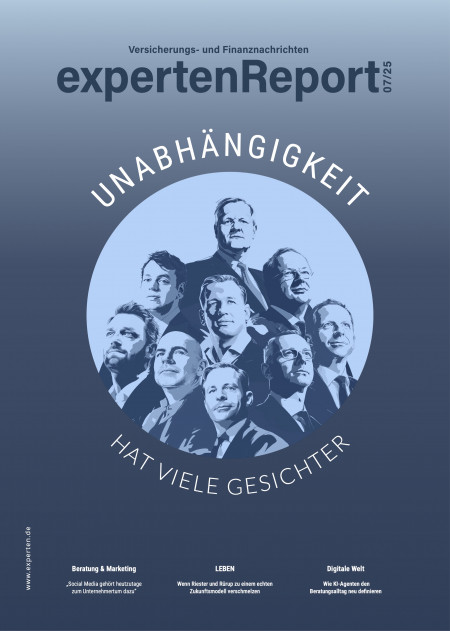

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.