Westpac, eines der größten australischen Bankinstitute, wurde zu einer Geldstrafe von 113 Mio. AUD verurteilt, nachdem es sich schwerwiegender Compliance-Verstöße schuldig gemacht hatte - vor allem der Erhebung von Gebühren für verstorbene Kunden und der Duplizierung von Versicherungspolicen.

Dr. Angela Gallo, Senior Lecturer in Finance an der Bayes Business School (ehemals Cass), kommentiert die Governance-Verstöße des australischen Bankengiganten und die aufgehängte Strafe.

Es ist das zweite Mal innerhalb von vier Jahren, dass Westpac von den Behörden zu einer hohen Geldstrafe verurteilt wird. Schon 2018 musste der australische Bankengigant 3,3 Millionen Dollar für den Versuch, die Wechselkurse von Banken zu manipulieren zahlen.

Die Vorschriften müssen strenger sein, um solche Vorfälle zu verhindern.

Wie in allen Fällen von Fehlverhalten ist die unmittelbare Folge ein wachsendes Kundenmisstrauen, in diesem Fall umso mehr, als es sich um das zweite große Fehlverhalten von Westpac in weniger als fünf Jahren handelt.

Es gibt jedoch auch andere, weniger unmittelbare Folgen, die nicht zu vernachlässigen sind, wie zum Beispiel eine Verringerung der Kreditvergabe durch die Zahlung einer so hohen Strafe und die Auswirkungen auf den Ruf, die den gesamten Bankensektor zu beeinträchtigen drohen. Vorfälle wie dieser könnten letztlich auch anderen Finanzintermediären außerhalb des Bankensektors zugute kommen, die vielleicht weniger stark reguliert sind, deren Ruf aber immer weniger befleckt ist.

Im Vereinigten Königreich hat die Financial Conduct Authority (FCA) versucht, dieses Problem mit ihrem Schreiben "Dear CEO" direkt anzugehen, aber es ist klar, dass die Verantwortung letztlich bei der Unternehmensführung und der mangelnden Überwachung durch den Vorstand liegt.

Härtere Sanktionen für Banken, die sich eines Fehlverhaltens schuldig gemacht haben

Die disziplinierende Wirkung von Sanktionen scheint leider sehr begrenzt zu sein und hat bei Westpac in der Vergangenheit eindeutig keine abschreckende Wirkung gehabt.

Die Bemühungen der Aufsichtsbehörden, derartige Vorgänge zu untersuchen, haben in den letzten zehn Jahren enorm zugenommen, und man hätte erwartet, dass die Zahl der nachgewiesenen Fälle von Fehlverhalten aufgrund der strengeren Überprüfung zunächst zunimmt und dann insgesamt zurückgeht, wenn Sanktionen ins Spiel kommen. Dies scheint nicht der Fall gewesen zu sein, sie haben sogar den gegenteiligen Effekt gehabt.

Die Aufsichtsbehörden müssen sich mit der Bankkultur auseinandersetzen, um das Verhalten der Banken zu verbessern. Wir sind uns alle einig darüber, was ein angemessenes Bankverhalten ist, und die Regulierung ist sehr klar darin, wie eine bessere Kultur gefördert werden kann; was wir also brauchen, ist die echte Absicht, die Bankkultur zu ändern, die nur von innen kommen kann.

Themen:

LESEN SIE AUCH

VOTUM Verband warnt vor weiterer Bürokratisierungsspirale

EU schafft Rechtssicherheit für den Kryptomarkt

Die Fed, die EZB und der Beinahe-Crash der Banken

Inflationsdruck zu hoch: Währungshüter erhöhen Leitzinssätze der EZB

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

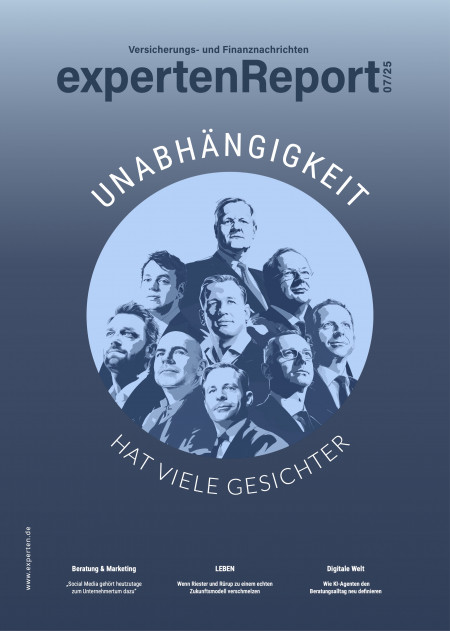

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.