Gerade zum Jahresende hin kann der Abschluss einer Zahnzusatzversicherung lukrative Vorteile haben. Denn durch einen einfachen Trick lässt sich nicht nur bares Geld sparen, sondern man kann bereits kurz nach Vertragsabschluss deutlich höhere Leistungen in Anspruch nehmen.

Möglich macht es eine Besonderheit in Hinblick auf die anfänglichen Summenstaffeln von Zahnzusatztarifen.

Maximilian Waizmann, Geschäftsführer der Versicherungsmakler Experten GmbH und Betreiber des Portals www.zahnzusatzversicherung-experten.de, erklärt:

Einige Anbieter berechnen ein Versicherungsjahr für die anfänglichen Leistungsbegrenzungen nicht mit zwölf Monaten, sondern mit dem Kalenderjahr. Dabei endet das 1. Versicherungsjahr dann immer am 31.12. des jeweiligen Jahres - egal ob der Vertrag zum 1. März oder 1. Dezember begonnen hat.

Der Abschlusszeitpunkt der Versicherung ist wichtig

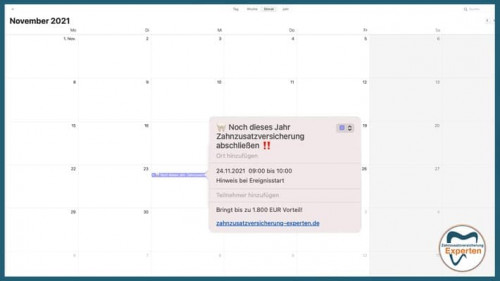

Wer zum Beispiel zum 1. Dezember 2021 eine Zahnzusatzversicherung abschließt, ist bei bestimmten Tarifen bereits am 1. Januar 2022 im zweiten Versicherungsjahr und kann damit je nach Tarif schon nach kurzer Zeit bis 1.800 Euro mehr Leistung in Anspruch nehmen als im 1. Vertragsjahr.

Wer beispielsweise den Zahntarif "ZahnPrivat Premium" der UKV abschließt, kann im 1. Versicherungsjahr Leistungen in Höhe von 900 Euro geltend machen. Im 2. Jahr sind es schon 2.700 Euro. Beginnt der Vertrag am 1. Dezember und es werden bis zum Jahreswechsel keine Leistungen in Anspruch genommen, stehen dem Versicherten ab Neujahr stattliche 1.800 Euro mehr zur Verfügung (2.700 Euro statt 900 Euro).

Was ist eine Summenstaffel?

Kaum ein Versicherer leistet nach Vertragsabschluss direkt in voller Höhe, sondern begrenzt seine Leistungen in den ersten Jahren. Hier kalkuliert jede Versicherung anders und gestaltet eine eigene, zum Tarif passende Staffelung.

Eine typische Summenstaffel sieht beispielsweise so aus:

Die maximalen Leistungen betragen

- im 1. Jahr maximal 1.000 Euro

- im 1. und 2. Jahr maximal 2.000 Euro

- im 1. bis 3. Jahr maximal 3.000 Euro

- im 1. bis 4. Jahr maximal 4.000 Euro

Dabei sind sowohl die Höhe der Begrenzungen als auch die Länge sehr unterschiedlich. Manche Anbieter beteiligen sich im ersten Jahr lediglich mit 250 Euro, während andere direkt 1.500 Euro übernehmen. Zudem gibt es Gesellschaften, die ihre Leistungen lediglich für zwei Jahre begrenzen. Andere hingegen ermöglichen die volle beziehungsweise unbegrenzte Leistungshöhe erst nach dem sechsten Jahr.

Versicherungsjahr oder Kalenderjahr

Manche Versicherungen kalkulieren die Leistungsbegrenzungen auf ein exaktes Versicherungsjahr mit zwölf Monaten - andere rechnen aus Gründen der Vereinfachung mit dem Kalenderjahr vom 1. Januar bis 31. Dezember.

Bei Verträgen, wo mit dem Kalenderjahr gerechnet wird, endet das erste Versicherungsjahr als sogenanntes "Rumpfjahr" immer am 31.12. des betreffenden Jahres - je später man im Jahr abgeschlossen hat, desto kürzer ist das "1. Versicherungsjahr". Alle weiteren Versicherungsjahre sind dann mit dem "normalen" Kalenderjahr identisch.

Wer eine Versicherung mit Kalenderjahres-Regelung abschließt, kann damit oft schon nach kurzer Zeit sehr viel höhere Leistungen in Anspruch nehmen, als wenn er einen Tarif mit exakt berechnetem Versicherungsjahr abgeschlossen hätte.

Der "richtige Fit" ist entscheidend

Der Abschluss eines solchen Tarifs zum richtigen Zeitpunkt kann sehr interessant sein. Gerade zum Jahresende hin, sollte man unbedingt darauf achten, wie der Wunschanbieter seine Leistungsstaffel berechnet. Dennoch gilt es, einen Tarif nicht allein deshalb auszuwählen.

Wichtiger ist, genau zu prüfen, ob der gewählte Zahntarif zum eigenen Zahnzustand passt und die individuellen Wünsche erfüllt. Im Zweifel sollten Verbraucher fachkundige Beratung in Anspruch nehmen, um den optimal passenden Tarif zu finden.

Original-Content von: Versicherungsmakler Experten GmbH übermittelt durch news aktuell

Themen:

LESEN SIE AUCH

Wann lohnt sich eine Zahnzusatzversicherung?

Debeka macht sich für Gesundheitsversorgung stark

Die Debeka-Versicherungsgruppe setzt sich für eine Verbesserung des Gesundheitssystems ein. Eine Stärkung sieht der Krankenversicherer durch die Weiterentwicklung der privaten Krankenversicherung, zum Beispiel durch den Ausbau der betrieblichen Krankenversicherung.

Private Versicherer spielen auf Zeit bei Corona-Infektionen und prüfen Aufnahmeanträge von Covid-19-erkrankten Neukunden strenger

Wer nach durchgemachter Corona-Infektion eine private Kranken-, Berufsunfähigkeits- oder Lebensversicherung abschließen will, muss mit langwierigeren Aufnahmeprozessen rechnen, hat eine Umfrage von CAPITAL herausgefunden.

HUK-COBURG-Krankenversicherung mit neuen Zusatztarifen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Lebensversicherung: ZZR-Rückflüsse bringen Spielraum

Zinsanstieg, ZZR-Rückflüsse und demografischer Wandel verändern das Geschäftsmodell der Lebensversicherer grundlegend. Die Branche steht finanziell stabil da – doch das Neugeschäft bleibt unter Druck.

Wiederanlage im Bestand: Versicherer verschenken Milliardenpotenzial

In Zeiten stagnierender Neugeschäftszahlen und hoher Leistungsabfüsse rückt der Versicherungsbestand zunehmend in den Fokus strategischer Überlegungen. Das gilt insbesondere für die Lebensversicherung: Dort schlummern ungenutzte Chancen, die Erträge stabilisieren und die Kundenbindung stärken könnten – wenn Versicherer systematisch auf Wiederanlage setzen würden. Der Text erschien zuerst im expertenReport 05/2025.

#GKVTag – Pflegeversicherung unter Reformdruck: Stabilität durch Solidarität

Drei Jahrzehnte Pflegeversicherung – eine sozialpolitische Erfolgsgeschichte mit strukturellen Rissen. Seit ihrer Einführung garantiert sie die Absicherung pflegebedürftiger Menschen und setzt dabei auf das Zusammenspiel von Solidarität und Eigenverantwortung. Doch mit wachsender Zahl Anspruchsberechtigter, einem Ausgabenvolumen von inzwischen 65 Milliarden Euro und einem Beitragssatz von 3,6 Prozent (zuzüglich Kinderlosenzuschlag) gerät das System an seine finanziellen Grenzen.

„Fünf Tierseuchen gleichzeitig – Tierhalter geraten weiter unter Druck“

Mit einem neuen Höchstwert von 96 Millionen Euro Schadenaufwand blickt die Vereinigte Tierversicherung (VTV) auf das bislang teuerste Jahr ihrer Geschichte zurück. Der Großteil der Schäden entstand durch Tierseuchen – allen voran durch die Blauzungenkrankheit, die allein 30 Millionen Euro kostete. Diese betraf 2024 vor allem Wiederkäuer-Bestände in Nordrhein-Westfalen, Rheinland-Pfalz, Schleswig-Holstein und Hessen. Die VTV ist Marktführer in der landwirtschaftlichen Tierversicherung und Teil der R+V Gruppe.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.