Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) will Kreditinstitute verpflichten, Prämiensparkunden über unwirksame Zinsanpassungklauseln zu informieren. Dazu hat sie heute eine Anhörung für eine geplante Allgemeinverfügung veröffentlicht.

Betroffen sind langfristige Verträge, die Banken zwischen 1990 und 2010 eingesetzt hatten.

Diese enthielten Klauseln, die ihnen das Recht einräumten die zugesicherte Verzinsung einseitig abzuändern. Derartige Vertragsgestaltungen hat der Bundesgerichtshof (BGH) 2004 für unwirksam erklärt.

Betroffene Bankkunden sollen nicht nur erfahren, welche Zinsanpassungsklausel in ihrem Fall verwendet wurde. Die Institute müssen ihnen auch erklären, ob sie dadurch zu geringe Zinsen erhalten haben.

Darüber hinaus müssen sie den Sparern auch anbieten, die entstandende Vertragslücke zu schließen. Dafür können sie ihnen entweder unwiderruflich eine Nachberechnung zusagen.

Diese muss sich an der Vertragsauslegung orientieren, die von den Zivilgerichten noch zu erwarten ist. Alternativ können sie ihren Kunden einen individuellen Änderungsvertrag mit einer wirksamen Zinsanpassungsklausel anbieten, die die Rechtsprechung des BGH aus 2010 berücksichtigt.

„Wir wollen erreichen, dass alle betroffenen Sparer informiert werden und ein Lösungsangebot erhalten“,

verdeutlicht BaFin-Vizepräsidentin Elisabeth Roegele. Bis zum 26. Februar 2021 bestehe nun Gelegenheit, sich bei der BaFin zur beabsichtigten Allgemeinverfügung zu äußern.

Ein Runder Tisch, den die Aufsicht Ende November 2020 zum Thema Prämiensparen unter anderem mit den Verbänden der Kreditwirtschaft und Verbraucherschutzorganisationen einberufen hatte, habe leider keine kundengerechten Lösungen gebracht.

Die BaFin hatte daraufhin Anfang Dezember 2020 einen Verbraucheraufruf gestartet und angekündigt, konkrete verwaltungsrechtliche Optionen zu prüfen.

Bereits im Februar 2020 (BaFinJournal) hatte sie die Banken aufgefordert, auf ihre Kunden zuzugehen und ihnen eine Lösung anzubieten.

Prämiensparverträge

Ein Prämiensparvertrag ist eine langfristige Sparform mit variabler Verzinsung und gleichbleibender Sparleistung. Kunden erhalten zusätzlich zum Zins eine Prämie, die meist nach der Vertragslaufzeit gestaffelt ist. Viele Kreditinstitute verwendeten Zinsanpassungsklauseln, die ihnen einräumten, die vertraglich vorgesehene Verzinsung einseitig zu ändern.

Diese Praxis erklärte der BGH 2004 für unwirksam und äußerte sich auch in späteren Entscheidungen in 2010 und 2017 zu den Anforderungen an solche Klauseln. Dennoch besteht weiterhin Unsicherheit, wie Kreditinstitute mit den Anforderungen der BGH-Rechtsprechung umzugehen haben.

Hinweise dazu liefert ein Urteil, welches das Oberlandesgericht (OLG) Dresden im April 2020 auf die Musterfeststellungsklage der Verbraucherzentrale Sachsen getroffen hat.

Es stellt etwa klar, dass die Verzinsung sich an einem angemessenen, langfristigen, öffentlich zugänglichen Referenzzinssatz orientieren muss und monatlich anzupassen ist. Als angemessen sieht das OLG Dresden beispielsweise die 9- bis 10-jährige Zeitreihe der Deutschen Bundesbank WX 4260 (damalige Bezeichnung) an.

Die Entscheidung ist bislang nicht rechtskräftig; es wurde Revision beim Bundesgerichtshof eingelegt. Weitere Musterfeststellungsklagen sind anhängig.

Themen:

LESEN SIE AUCH

[pma:] und Thinksurance bündeln Kompetenz für Bancassurance

Die BaFin muss zurück ins rechtsstaatliche Korsett

BaFin: Verbraucher sollen Prämiensparverträge prüfen

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

Winterreifenpflicht: Falsche Bereifung gefährdet Versicherungsschutz

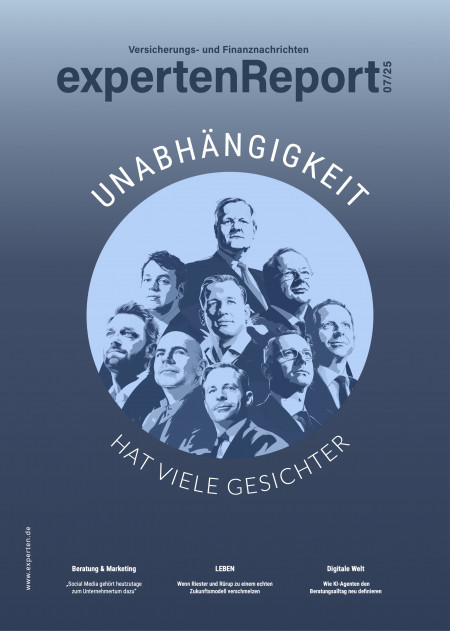

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.