Drei von vier Versicherungsunternehmen werden durch Corona in ihrem Geschäftsbetrieb spürbar eingeschränkt. Jeder dritte Versicherer erreicht derzeit sogar nur maximal 75 Prozent seiner normalen Produktivität. Der Grund: Zu viele interne und kundenbezogene Prozesse sind nach wie vor papiergebunden.

Das sind Ergebnisse der Studie "Digitale Versicherung 2020", für die im Auftrag des Softwareherstellers Adcubum mehr als 300 Arbeitnehmer aus der Versicherungswirtschaft in Deutschland befragt wurden.

"Die Corona-Pandemie verstärkt den Druck, sich der Digitalisierung zu öffnen. Denn die 'neue Normalität' verlangt nach schlanken Prozessen und einem hohen Automatisierungsgrad", sagt Franz Bergmüller, Mitglied der Geschäftsleitung des Softwareherstellers Adcubum. Lediglich 23 Prozent der Unternehmen seien in der Lage gewesen, im zweiten Quartal einen Normalbetrieb aufrecht zu erhalten.

"Die Schnittstelle zum Kunden ist in den meisten Fällen bereits sehr gut ausgebaut. Häufig wurde aber versäumt, auch die nachfolgenden, internen Prozesse zu digitalisieren. Das rächt sich jetzt. Denn wenn Mitarbeiter immer noch Aktenordner anlegen, ist ein reibungsloses Arbeiten im Lockdown nicht möglich", erklärt Bergmüller.

Digitalisierung auch für interne Prozesse relevant

Als größte Hürde auf dem Weg zu einem "Normalbetrieb" identifizierte jeder zweite Befragte kundenbezogene Prozesse, die immer noch papiergebunden sind. Aber auch die internen Prozesse sind noch nicht vollständig digitalisiert. In 38 Prozent der Unternehmen sind auch die Arbeitsschritte im Haus selbst häufig noch an physische Unterlagen gebunden.

"Gerade die Versicherungsbranche bietet ideale Möglichkeiten, um sämtliche Arbeitsschritte zu digitalisieren", hat der Adcubum-Manager erkannt. Dabei gehe es nicht allein darum, Effizienzpotenziale zu heben. Mit dem höheren Technologisierungsgrad können die Unternehmen auch besser auf die Wünsche von Kunden und Mitarbeitern eingehen. In Zeiten der Pandemie möchte niemand mehr Aktenordner von einem Kollegen zum nächsten weiterreichen. Und auch viele Kunden fühlen sich mit dem Tablet zuhause auf dem Sofa wohler als im Büro des Versicherungsvertreters."

Bedarf nach neuer Software-Architektur wächst

Fehlende Möglichkeiten der kundenbezogenen Kommunikation werden von 43 Prozent der Befragten angemahnt. Bergmüller rät deshalb, auch den "klassischen Versicherungsvertreter oder -makler mit den nötigen Hilfsmitteln auszustatten, um eine Beratung per Videochat durchführen zu können." Wichtig sei es jedoch, von der Kundenschnittstelle ausgehend die gesamte Prozesskette zu digitalisieren.

Mit den gewachsenen Legacy-Systemen sei das nicht möglich. "Um das Potenzial der neuen Technik voll auszunutzen, muss auch das Kernsystem die neuen Prozesse unterstützen. Dafür bedarf es einer neuen Software-Architektur, mit der die Unternehmen auch die Vorteile der Cloud-Technik und leichten Skalierbarkeit ausschöpfen können", so der Versicherungsexperte.

Mehr Details und weitere relevante Erkenntnisse sind in der Studie "Digitale Versicherung 2020" ersichtlich.

Themen:

LESEN SIE AUCH

Lockdown pusht Digitalaufschwung

Corona-Krise nicht existenzbedrohend für Europas Versicherer

Assekuranz: Effektivität im Homeoffice ist geringer

Hiscox-Studie: Nachfrage nach KI-generierter Kunst wird steigen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

Winterreifenpflicht: Falsche Bereifung gefährdet Versicherungsschutz

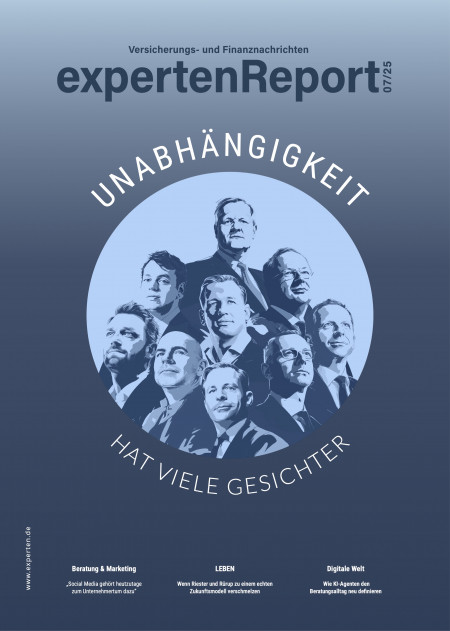

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.