Während in den vergangenen Monaten die meisten Kitas und Schulen geschlossen hatten, lag es oft an der Familie, die Betreuungsarbeit abzufangen. Besonders die ganz Kleinen brauchen eine Rund-um-die-Uhr-Beaufsichtigung – und das neben Hausarbeit und Homeoffice.

Da ist der Gedanke an eine Haushaltshilfe oder einen Babysitter, der die Sprösslinge betreut, verlockend. Doch ist das für viele Eltern finanziell nur schwer zu meistern. Allerdings gibt es einige Möglichkeiten, bei der Kinderbetreuung Steuern zu sparen. Welche Kosten sich absetzen lassen und was Eltern beachten müssen, verrät Paul-Alexander Thies, CEO des Buchhaltungsprogramms Billomat.

Voraussetzungen für die Steuererleichterung

Viele Kosten, die bei der Betreuung der Kinder anfallen, können steuerlich geltend gemacht werden. Allerdings müssen dafür natürlich einige Voraussetzungen erfüllt sein: Zunächst muss das Kind im gleichen Haushalt leben. Dies ist besonders für getrenntlebende Paare von großer Wichtigkeit. Außerdem muss für das Kind der Kinderfreibetrag oder das Kindergeld in Anspruch genommen werden. Zudem darf es nicht älter als 14 Jahre alt sein.

Sind all diese Kriterien erfüllt, können für die Aufwendungen zur Aufsicht des Kindes bis zu zwei Drittel steuerlich geltend gemacht werden, höchstens aber jedoch 4.000 Euro. Deklariert werden die Kosten als Sonderausgaben. Hierunter fallen außerdem Schulgeld, erste Berufsausbildung, Vorsorgeaufwendungen, Unterhaltszahlungen und die Kirchensteuer.

Dos and Don'ts für die Steuererklärung

Aber nicht alle Kosten, die bei der Beaufsichtigung der Kinder anfallen, dürfen auch als Sonderausgaben abgesetzt werden. Hier legt der Gesetzgeber genau fest, welche Maßnahmen notwendig sind und deshalb geltend gemacht werden können.

Dazu zählen Unterbringungskosten, Bezahlung privater Betreuungspersonen, Hausaufgabenaufsicht und Haushaltshilfen, die zudem auch die Kinder beaufsichtigen.

Wer sein Kind dagegen zum Sport und zum Nachhilfe- oder Musikunterricht schickt, muss diese Kosten ebenso selbst tragen, wie jene für Verpflegung und Ausrüstung.

Bei allen abzusetzenden Ausgaben gilt dabei generell, dass sämtliche Rechnungen sorgfältig aufbewahrt und bei Nachfrage dem Finanzamt vorgelegt werden müssen.

Betreuung durch die Großeltern

Bei vielen Familien sind die Großeltern als Unterstützung für die Versorgung der Kinder nicht wegzudenken. Die meisten von ihnen übernehmen diese Aufgabe gerne. Es kann sich aber auch lohnen, eine Vergütung mit Oma und Opa auszumachen, die sich dann wiederum von der Steuer absetzen lässt. Dies ist in Form eines Entgelts oder der Erstattung etwaiger Fahrtkosten möglich.

Entscheiden Eltern sich dafür die Großeltern für die Aufsicht des Nachwuchses zu bezahlen, muss eine schriftliche Vereinbarung getroffen werden. Diese beinhaltet die Höhe des Entgelts, die Betreuungszeiten und die beteiligten Personen. Wenn die Großeltern außerdem nicht unter demselben Dach wie ihre Enkelkinder leben, sind alle Voraussetzungen für die Geltendmachung der Kosten erfüllt. Auch die Erstattung der Fahrtkosten ist möglich, hier müssen die Großeltern lediglich eine monatliche Aufstellung anfertigen. Außerdem sollte der Betrag als Nachweis für das Finanzamt überwiesen werden. Die jährlichen Gesamtkosten können dann als Kinderbetreuung von der Steuer abgesetzt werden.

Welche Unterstützung steht Familien zu?

Um den Grundbedarf ihrer Kinder sichern zu können, bekommen Eltern natürlich auch Unterstützung vom Staat in Form von Kindergeld oder des Kinderfreibetrags. Was von beidem sich mehr für die Familie lohnt, wird vom Finanzamt im Rahmen einer Günstigerprüfung ermittelt.

Das Kindergeld, das Eltern monatlich für den Nachwuchs erhalten, beträgt momentan bei nicht mehr als zwei Kindern 204 Euro, bei drei 210 Euro und bei mehr als vier sogar 235 Euro pro Kind.

Der Kinderfreibetrag, der rückwirkend von dem zu versteuernden Jahreseinkommen abgezogen wird und auf den so keine Steuern erhoben werden, beläuft sich derzeit auf 7.812 Euro pro Kind.

Das 2013 eingeführte Betreuungsgeld wiederum wurde zwar 2015 vom Bundesverfassungsgericht für nichtig erklärt, doch können Familien in Bayern seit 2016 das sogenannte „Familiengeld“ beantragen. Voraussetzung ist, dass die Kinder zwischen 15 und 36 Monate alt sind und von den Eltern selbst betreut werden. Unabhängig vom Einkommen können diese so zwischen 250 und 300 Euro (ab dem dritten Kind) pro Monat erhalten.

Themen:

LESEN SIE AUCH

Steuerjahr 2026: Trotz Entlastung zahlen viele Haushalte mehr

Steuererklärung ohne Angst: So einfach geht’s heute – mit Elster und vielen Sparmöglichkeiten

Steueränderungen 2020: Von Mindestlohn bis Rentenerhöhung

15. Mai: Tag der Familie

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Aktivrente 2026: VLH informiert über steuerfreien Hinzuverdienst im Rentenalter

PKV-Beiträge steuerlich absetzen: Was anerkannt wird – und was nicht

Vorabpauschale: Warum Fondsanleger 2026 genauer ins Depot schauen sollten

Steueränderungen 2026: Wichtige Neuerungen für Unternehmen auf einen Blick

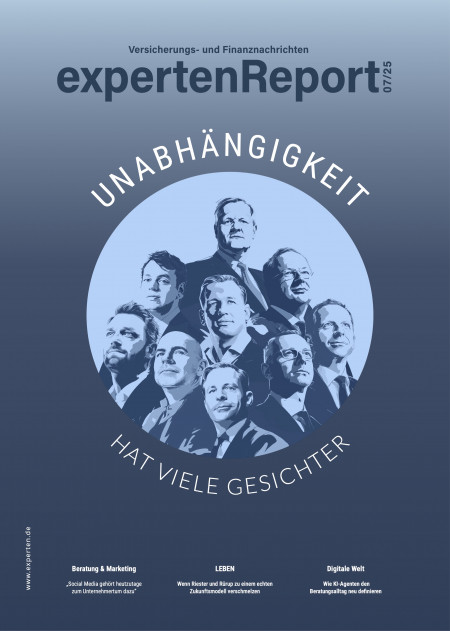

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.