Mit einem eigenkapitalähnlichen Finanzierungsmodell als Alternative zu Kredithilfen sollen von der Corona-Pandemie betroffene kleine und mittlere Unternehmen unterstützt werden, ohne dass sich ihre Schuldenlast in Zukunft dramatisch erhöht. Dies schlagen Finanzökonomen um das Leibniz-Institut für Finanzmarktforschung SAFE vor.

Im neuen SAFE Policy Letter Nr. 84 zeigt das Expertenteam auf, wie ein solcher Europäischer Pandemie-Beteiligungsfonds (European Pandemic Equity Fonds, EPEF) aufgebaut werden kann, damit sowohl Risiken als auch Gewinnchancen effektiv unter den Mitgliedstaaten der Europäischen Union geteilt werden.

Zu den Autoren gehören Arnoud Boot (Universität Amsterdam), Elena Carletti (Bocconi Universität), Hans-Helmut Kotz (Harvard Center for European Studies und SAFE), Jan Pieter Krahnen (SAFE und Goethe-Universität Frankfurt), Loriana Pelizzon (SAFE und Goethe-Universität Frankfurt) und Marti Subrahmanyam (New York University Stern Business School und SAFE).

Eigenkapital statt Schulden

Die Kernidee des Fonds besteht darin, Unternehmen mit Geldtransfers in Form von Eigenkapital zu unterstützen, anstatt herkömmliche Schulden oder Schuldenbürgschaften zu verwenden.

Im Gegenzug müssen die so unterstützten Unternehmen höhere Gewinnsteuern zahlen, sobald es ihnen wieder besser geht. Durch eine „Buy-out-Option“ zu einem im Voraus festgelegten Preis können Firmen die Zusatzsteuer aber auch vorzeitig beenden. Die Kapitalhilfen sollen sich primär an Firmen mit guten Geschäftsaussichten richten, wobei für die Auswahl auf die Expertise lokaler Banken und nationaler Behörden zurückgegriffen wird.

Das erforderliche Kapital für diesen Fonds muss gemeinsam von den EU-Mitgliedstaaten – und eventuell auch durch private Anleger – aufgebracht werden. Dies würde nicht nur die Risiken der Beteiligung, sondern auch die potenziellen Erträge nach einer wirtschaftlichen Gesundung, insbesondere des KMU-Sektors, in der EU breit verteilen.

Das vorgelegte Papier erörtert die Einzelheiten der Gestaltung des Fonds, einschließlich der operativen Details des Investitionsflusses und geeigneter Finanzierungs- und Beschaffungsoptionen. Auch die Probleme falscher Anreize und der Negativauslese (moral hazard und adverse selection) werden adressiert.

Themen:

LESEN SIE AUCH

Singlehaushalte häufig überschuldet

Machen statt meckern: der Zukunftstag schließt Lücken im Finanzwissen

Bestandene Stresstests sind kein Grund, sich zurückzulehnen

Umschuldung statt Überschuldung: Ab wann lohnt sich das Zusammenlegen mehrerer Kredite?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Finanzmärkte 2026: Übergangsjahr mit Chancen für Aktien, Anleihen und Schwellenländer

Deutsche Rentenversicherung hält Verwaltungskosten stabil

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

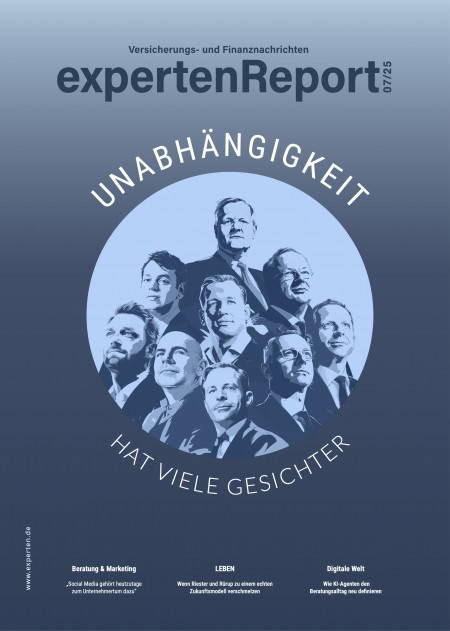

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.