Wer bei einer Schenkung von Immobilien und anderen Werten vorsorglich eine Abfindung vereinbart, um den Herausgabeanspruch anderer Anspruchsberechtigter abzuwehren, kann den zu versteuernden Betrag um diese Summe mindern. So ein Urteil des Finanzgerichts Münster.

Ein Ehepaar hatte ein Ehegattentestament errichtet, in dem festgehalten wurde, dass der überlebende Ehegatte zum Alleinerben als befreiten Vorerben wird. Die drei Söhne sollten als Nacherben eingesetzt werden.

Schenkung an zwei der drei Kinder

Die Frau übertrug nach dem Tode ihres Ehemannes Grundbesitz an zwei der drei gemeinsamen Kinder. Diese mussten in der Folge wegen Übersteigens der Freibeträge eine entsprechende Summe an Schenkungssteuer leisten. Nach dem Tod der Mutter prozessierte das dritte, dabei nicht bedachte Kind gegen die Besitzübertragung.

Ganz konkret forderte der seiner Meinung nach zu kurz Gekommene eine Rückauflassung von Anteilen am übertragenen Grundbesitz.

Bruder leistet Abfindungszahlung

Um einem Rechtsstreit und allen damit verbundenen Unwägbarkeiten zu entgehen, leistete einer der Brüder eine Abfindungszahlung.

Anschließend vertrat er die Meinung, er müsse deswegen nicht den vollen Betrag an Schenkungssteuer begleichen.

Abfindung muss berücksichtigt werden

Das Finanzgericht Münster urteilte, dass der bezahlte Abfindungsbetrag tatsächlich bei der bereits geleisteten Schenkungssteuer berücksichtigt werden müsse – und zwar auch im Nachhinein.

Die Zahlung ist zwar nicht zur Erlangung, jedoch zur Erhaltung des Erwerbs geleistet worden und darum als Nachlassverbindlichkeit abzugsfähig.

Es handelt sich hier um ein rückwirkendes Ereignis, das verfahrensrechtlich eine Änderung des Steuerbescheides ermöglicht.

Urteil vom 14. Februar 2019 (Finanzgericht Münster, Az. 3 K 1237/17)

Themen:

LESEN SIE AUCH

Steuererklärung ohne eigenes Zutun – Finanzamt testet neues Verfahren

Steuererklärung ohne Hausgeldabrechnung?

BFH bestätigt Angemessenheit der Säumniszuschläge – Entscheidung stärkt aktuelle Rechtslage

Vorgehen bei falschen Steuerbescheiden: Das Rechtsbehelfsverfahren

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

PKV-Beiträge steuerlich absetzen: Was anerkannt wird – und was nicht

Vorabpauschale: Warum Fondsanleger 2026 genauer ins Depot schauen sollten

Steueränderungen 2026: Wichtige Neuerungen für Unternehmen auf einen Blick

Auswandern als Option: Was Unternehmer beim Wegzug häufig unterschätzen

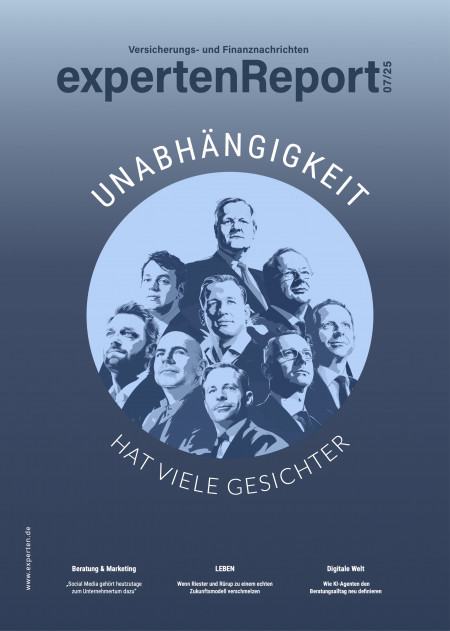

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.