Bestehende Geschäftsmodelle geraten durch neue „digitale Wettbewerber“ immer mehr unter Druck. Insbesondere die Versicherungsbranche ruht sich zu sehr auf der Vergangenheit aus und nutzt Chancen noch zu selten. Dies zeigte die Studie: „Die Digitale Transformation der Versicherungsbranche“ von Q_PERIOR.

Wer sich einen Vorteil gegenüber der Konkurrenz verschaffen möchte und Generation Y & Z erreichen will, sollte aber seine gesamten Abläufe digitalisieren – und auch auf Know-how aus anderen Sektoren setzen.

Matthias Stauch, Vorstand der INTERVISTA AG und Digitalisierungsexperte, dazu:

„Etablierte Vorgänge gilt es zu hinterfragen und es braucht Impulse, die über den Tellerrand hinausgehen.“

Gemeinsam mit seinem Unternehmen begleitet er zum Beispiel die Deutsche Familienversicherung (DFV) seit mehreren Jahren bei der digitalen Transformation, die für die DFV nun mit dem Börsengang ihren vorläufigen Höhepunkt hatte.

Matthias Stauch weiter:

Matthias Stauch, Vorstand, INTERVISTA AG und Digitalisierungsspezialist „Hinter diesem Erfolg verbirgt sich der Wille, durch vollautomatisierte sowie rechtssichere digitale Antragsstrecken und Prozesse Erfolg skalierbar zu machen.

Unsere Lösungen entlasten den Entscheidungsträger. Standardentscheidungen fällt die intelligente Maschine – und zieht den Menschen nur noch in komplizierten Fällen hinzu. So lässt sich etwa eine Schadensmeldung in wenigen Sekunden ‚dunkel‘ bearbeiten und kann in kurzer Zeit bereits mit der Regulierungs- und Auszahlungsbestätigung an den Kunden enden.“

Technologische Überlegenheit?

Grundlage für eine erfolgreiche Digitalisierung stellen nicht eine moderne Website oder das Angebot einer Smartphone-App dar, sondern das, was dahintersteckt: das Produkt. Maßnahmen und eine angestrebte digitale Transformation sollten darauf ausgerichtet sein, um eine passende Lösung auszuwählen.

„Versicherungsunternehmen können sich deswegen beispielsweise an Modellen aus dem Mobilfunksektor orientieren. Dieser weist zwar eine erheblich höhere Kundenzahl auf, zeichnet sich aber durch ähnliche Anforderungen, wie etwa steigende Erwartung und Notwendigkeit von Echtzeit-Änderungen, aus.

An neuen Herausforderungen wie zum Beispiel mehr Kunden oder zusätzlichen Produkten würde das Vorhaben dann nicht scheitern. Auch das Wachstum wäre so nicht mehr durch den Personalbestand begrenzt, sondern durch das System skalierbar.“

Bestehen außerdem entsprechende Schnittstellen, lassen sich weitere Dienste ohne Probleme und umgehend integrieren.

„Alternative, digitale Zahlmethoden beispielsweise erleichtern nicht nur die Abläufe, sondern verbessern auch den Kundenservice.“

Einen ähnlichen Weg geht auch die Deutsche Familienversicherung und verschafft sich so einen Vorteil.

„Veraltete IT-Strukturen bei Buchhaltungs- und Zahlungssystemen anderer Versicherungen bedeuten dagegen einen klaren Wettbewerbsnachteil. Auch dank unserer Lösungen fühlen sich Kunden ihren Mitbewerbern technologisch überlegen.“

Für Neues sensibilisieren

Digitale Lösungen ermöglichen eine erhebliche Zeit- und vor allem Kostenersparnis – gerade im Versicherungssektor. Über vereinfachte Abschlüsse und automatisierte Zahlvorgänge lassen sich die Abläufe deutlich beschleunigen. Große Vorteile gehen zudem aus der Dunkelverarbeitung von Ansprüchen bis hin zur Regulierung hervor. Diese äußern sich in mehr Geschwindigkeit und Effizienz.

„Unternehmen und deren Mitarbeiter sollten deswegen verstehen, dass ihnen durch solche Veränderungen eine echte Hilfestellung zur Verfügung steht. Durch die Digitalisierung erschließen Versicherungen zudem neue Zielgruppen – das umfasst sowohl Kunden als auch Mitarbeiter.“

Chatbots, Apps und Kundenportale machen die Platzierung neuer Produkte am Markt in nur wenigen Wochen möglich, erhöhen die Kundenakzeptanz und sprechen jüngere Generationen an. Eventuelle Änderungen an bestehenden Verträgen lassen sich von Kundenseite ebenso leicht realisieren wie Anpassungen an bereits existierenden Angeboten durch die Anbieter.

„Es muss ein Verständnis dafür entstehen, die digitale Transformation als stetigen Prozess zu sehen. Die Entwicklung schreitet wie auch die Kundenansprüche permanent voran. Mit ihr müssen auch die Unternehmen gehen.“

Themen:

LESEN SIE AUCH

Deutsche Familienversicherung führt Instant Payout über PayPal ein

DFV: Profitabilitätsziel übertroffen und erneutes Wachstum

Digitale Transformation als Effizienz-Booster

DFV mit neuem Finanzvorstand

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

Winterreifenpflicht: Falsche Bereifung gefährdet Versicherungsschutz

Vertrauensdefizit im Finanzsektor vertieft sich

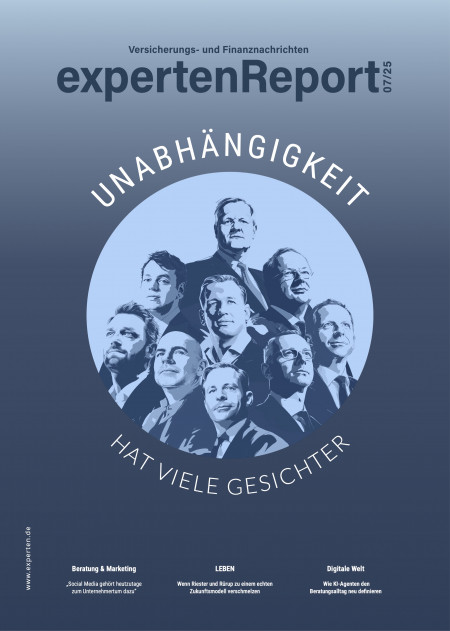

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.