Dank ihrer Stärke an der Schnittstelle zum Kunden behauptet sich die klassische Versicherungsindustrie bislang erfolgreich gegen Versuche von Startups und anderer neuer Marktteilnehmer, relevante Marktanteile zu übernehmen. Ein Marktkommentar von EY Innovalue.

Der Vorsprung der klassischen Versicherungsindustrie resultiert insbesondere aus über Jahrzehnte hinweg aufgebauten Beziehungen zu den Kunden und einer hohen Vertriebskraft. Zudem ist das Vertrauen der Kunden zu den Vermittlern eines der wichtigsten Assets.

Die klassische Industrie profitiert somit klar davon, dass es sich bei Versicherungsprodukten um „low interest“-Produkte handelt, die durch personelle Vertriebswege wie Ausschließlichkeitsorganisationen, Makler, Mehrfachagenten oder Banken verkauft werden müssen.

Mehr als drei Viertel der Abschlüsse in den Sparten Komposit und Leben finden heute noch immer über den klassischen Vertrieb statt, bei den Krankenversicherungen sind es fast 90 Prozent. Nur in Kfz beträgt der Anteil an direkt vertriebenem Geschäft mittlerweile fast 20 Prozent, im Privatkundengeschäft ist er sogar noch etwas höher.

Hohe Akquisekosten zwingen Startups zur Anpassung ihrer Geschäftsmodelle

Die in den vergangenen Jahren in den Markt eingetretenen digitalen Geschäftsmodelle kämpfen mit den hohen Kundenakquisitionskosten. Die Welle der Versicherungsordner konnte deshalb die Anzahl der aktiven Nutzer nicht wie gewünscht steigern. Stattdessen haben sie ihre Geschäftsmodelle mittlerweile weiterentwickelt und setzen zumeist auf Kooperationen mit anderen Marktteilnehmern wie zum Beispiel Banken, um auf diesem Weg Kunden zu adressieren. Ein anderer Weg ist die Erweiterung des Geschäftsmodells zum Assekuradeur. So kooperiert Getsafe mit der Munich Re und positioniert sich als Versicherer beziehungsweise Assekuradeur am Markt und nicht mehr als Versicherungsmanager.

Viele Insurtechs setzen darauf, den Kundennutzen besser zu adressieren als die klassische Industrie. Sie kreieren hierzu teils durchaus innovative, oftmals aber stark situative Produkte innerhalb bestimmter Nischen. Ein Beispiel hierfür ist Coya mit der Pünktlichkeitsversicherung des Autozugs Sylt. Etwas Disruptives ist bei den InsurTechs heute noch nicht feststellbar.

Digital und persönlich müssen im Vertriebsmodell vereint werden

Die Versicherer dürfen sich jedoch keinesfalls auf ihrer heutigen Positionierung ausruhen. Das Kundenverhalten verändert sich weiter. Bei dem Erfolg des künftigen Vertriebsmodells in der Versicherungsindustrie geht es nicht um den Gegensatz zwischen persönlich und digital, sondern um die sinnvolle Verzahnung von beidem im Sinne des Kunden. Entscheidend ist es, die personellen Vertriebswege digital mit entsprechenden Tools zu unterstützen.

Neue Technologien und Methoden müssen dabei effektiv eingebunden werden. So verfügen die Versicherer über Unmengen an Daten, die sie mit Hilfe von Data Analytics verwerten können. Daraus ergeben sich für den Vertrieb Chancen, weitere Kundengruppen zu adressieren, gezielter zu beraten und sich effizienter im Alltag zu organisieren.

Die Transformation des Vertriebsmodells reicht nicht aus

Mit Blick auf die Zukunft stellt sich die Frage: Wer sind aus Sicht der klassischen Versicherungsindustrie die wirklich gefährlichen Angreifer an der Kundenschnittstelle? Es handelt sich eher um die Geschäftsmodelle der Tech-Giganten wie Amazon und Google oder Geschäftsmodelle wie Ping An aus China.

Ping An hat sich aus dem Nukleus eines Versicherers mit einem starken personellen Vertrieb deutlich weiterentwickelt zu einem technologie- und datenbasierten Unternehmen, das seit Jahren konsequent den Ökosystemansatz verfolgt, von anderen Anbietern lernt und zunehmend auch Nicht-Versicherungsteile aktiv besetzt. So verfügt das Unternehmen über rund 1.000 eigene Ärzte, mit deren Diagnosen es systematisch KI-Systeme trainiert. Bereits vor Jahren wurden die meisten Systeme in die Cloud überführt, sodass sich PingAn einen großen technologischen Vorsprung sichern konnte. Ping An verfügt zu mehr als 800 Millionen Menschen über umfangreiche Daten, die mit Hilfe modernster Technologien und Methoden ausgewertet und genutzt werden. Eine derartig konsequente Datennutzung ist hierzulande bei keinem Anbieter zu erkennen.

Es bleibt abzuwarten, wann und wie diese Geschäftsmodelle in den deutschen Versicherungsmarkt eintreten. Noch schützen die Eigenheiten des nationalen Marktes und ihr guter Kundenzugang die hiesigen Anbieter. In den kommenden fünf Jahren ist deshalb noch nicht mit massiven Veränderungen der heutigen Vertriebslandschaft zu rechnen. Jedoch werden die eben genannten Geschäftsmodelle nicht passiv bleiben. Daher sollten die deutschen Versicherer ihre heutigen Vorteile an der Kundenschnittstelle nicht leichtfertig aufs Spiel setzen, sondern intensiv daran arbeiten, sie systematisch auszubauen.

Themen:

LESEN SIE AUCH

Neue Player als Chance für Versicherer

Vermittler fordern schnellere Prozess-Digitalisierung

Vorstandswechsel bei Smart InsurTech AG

Herausforderungen und Strategien in der Versicherungsbranche

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

Winterreifenpflicht: Falsche Bereifung gefährdet Versicherungsschutz

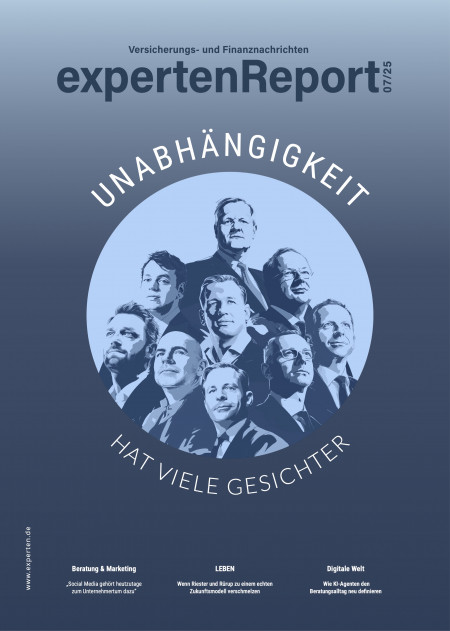

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.