Die weltweite COVID-19-Pandemie und ihre Auswirkungen auf die Realwirtschaft stellen Europas Banken vor umfassende Herausforderungen. Obwohl viele Institute zu Beginn der Pandemie wesentlich widerstandsfähiger sowie stabiler aufgestellt waren als zu Beginn der weltweiten Finanzkrise 2008 und sie ihre Kapitalquoten und damit ihre finanzielle Resilienz in den letzten Jahren erheblich steigern konnten, lassen sich an den Zahlen für das erste Quartal 2020 steigende Profitabilitätsprobleme erkennen.

So liegt die geschätzte Eigenkapitalrendite (RoE) nach Steuern der 50 größten europäischen Banken mit gemittelt 2,5 % deutlich unter dem Wert des Vorjahresquartals (7,4 %) sowie den Eigenkapitalkosten von rund 8,0 %. Angesichts der anstehenden Belastungen des Kreditportfolios durch die COVID-19-Pandemie zeichnet sich eine weitere Verschlechterung für den Verlauf des Jahres 2020 ab.

Wie die Fachleute der Strategie- und Managementberatung zeb, fokussiert auf den europäischen Financial Services Sektor, in ihrer aktuellen European Banking Study 2020 (EBS) weiterhin feststellen, erlebt das Kreditrisiko in Europa flächendeckend eine Renaissance. Dies gilt insbesondere für das gewerbliche Kreditgeschäft mit Firmenkunden und noch aktuell weniger für (Wohn-)Immobilienkredite. Die Studie auf Basis der 50 größten europäischen Banken zeigt zwischen den Instituten signifikante Unterschiede in der Höhe, aber insbesondere auch in der Struktur der Kreditportfolios auf. So ist zu erwarten, dass Europas Banken aufgrund verschiedener Branchenfokussierungen im Firmenkundenkreditportfolio, besonderer regionaler Schwerpunkte und individueller Portfolioqualitäten höchst unterschiedlich von den Auswirkungen von COVID-19 betroffen sein werden. Auf Basis von zwei Szenarien ermittelt das zeb-Expertenteam für die nächsten 18 bis 24 Monate erheblich höhere Wertberichtigungen für Kreditausfälle im Firmenkunden- und Privatkundengeschäft in Europa. Im Falle einer schweren Rezession könnten sich die Wertberichtigungen insgesamt durchschnittlich um bis zu 500 % im Vergleich zum Jahr 2019 erhöhen.

Dr. Dirk Holländer, Senior Partner bei zeb und Mitautor der European Banking Study 2020, führt aus: "COVID-19 hat bei vielen der größten Banken Europas erhebliche Auswirkungen auf das Kreditrisiko. Obwohl nicht verantwortlich für die Krise, sind sie jetzt ein integraler Bestandteil der Lösung. Banken, Regierungen und Regulierungsbehörden haben das erkannt. Sie stellen sich aktuell darauf ein, Wege zu finden, um die anstehenden Herausforderungen gemeinsam zu meistern."

Die Analysen der European Banking Study zeigen, dass die europäischen Banken die drohende tiefe Rezession nicht alleine bewältigen können. Es gilt, die Banken in die Lage zu versetzen, dass sie ihre Rolle im synchronen Zusammenspiel aus Geld- und Fiskalpolitik sowie Regulierung bei der Bewältigung der wirtschaftlichen Krise entsprechend übernehmen können und damit integraler Bestandteil der Lösung werden. Der aktuell geschaffene Spielraum bei den Kapitalquoten ist dabei besonders wichtig, da aufgrund einer zunehmenden Kreditvergabe und der prozyklischen regulatorischen Berechnungsmethodik kurzfristig mit einer RWA-Inflation zu rechnen ist.

Natürlich bedarf es auch Maßnahmen in den Banken selbst. Die zeb-Fachleute verweisen dabei je nach Geschäftsmodell unter anderem auf die Verbesserung des Kreditrisikomanagements, eine konsequente Agenda in Bezug auf die weitere digitale Transformation - sei es in den Bereich Automatisierung und Standardisierung oder der Kundenkommunikation und -interaktion - sowie auf die Fortführung der seit Jahren auf der Agenda stehenden stetigen Verbesserung der Ertrags- und Kostensituation im europäischen Bankensektor.

Insgesamt gehen das zeb-Studienteam davon aus, dass die Nachwehen der COVID-19-Pandemie zu einer Reihe gravierender Herausforderungen im operativen Bereich und im Management für den europäischen Banken- und Finanzsektor führen. Dennoch ist das Autorenteam der Meinung, dass die Pandemie eine große Chance für Europas Institute bietet. Als Teil der "ökonomischen Rettungsmannschaft" können Banken ihre Rolle in der Realwirtschaft festigen und gesellschaftliches Vertrauen weiter aufbauen. Bereits jetzt erleben wir eine Rückbesinnung auf das Hausbanken- oder Kernbankenprinzip, das kurzfristiges transaktionsorientiertes Banking verdrängt. Solche Veränderungen können durchaus mit dem wachsenden Trend zu unternehmerischer und ökologischer Nachhaltigkeit, der bei Abklingen der Pandemie wiederaufleben wird, in Einklang stehen. COVID-19 könnte so auch in dieser Hinsicht einen Katalysator darstellen. Mehr als zehn Jahre nach der weltweiten Finanzkrise dürfte sich die Rolle der Banken an der Seite ihrer Kunden in einem insgesamt veränderten gesellschaftlichen Kontext deutlich aufwerten.

Dr. Ekkehardt Bauer, Senior Manager im zeb.research und Mitautor der Studie, erläutert: "Wir erkennen seit COVID-19 eine neue Qualität im Verhältnis zwischen Bank und Kunden. Profitieren könnten vor allem das klassische Hausbankenprinzip und bereits langfristig bestehende Kundenbeziehungen. Solche Veränderungen spiegeln den wachsenden Trend zu unternehmerischer und ökologischer Nachhaltigkeit, der bei Abklingen der Pandemie wiederaufleben und sich dauerhaft etablieren dürfte."

Weitere Informationen zur aktuellen European Banking Study können abgerufen werden unter zeb-consulting.com/de-DE/european-banking-study-2020. Original-Content von: zeb übermittelt durch news aktuell

Themen:

LESEN SIE AUCH

Kreditnutzung der Verbraucher bleibt stabil: Finanzierungen stützen privaten Konsum

zeb.CFO-Studie 2020: Aufgabenfülle für Finanzverantwortliche in Banken steigt

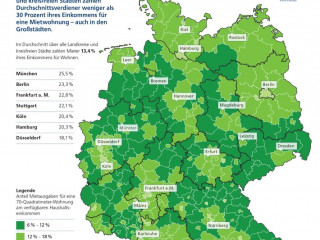

Postbank Wohnatlas 2020: Hier fahren Wohnungskäufer günstiger als Mieter

Sieben Wahrheiten: Was Sie schon immer über kontaktloses Bezahlen wissen wollten

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

PKV-Initiative „Heal Capital 2“: Neuer Fonds, neue Investoren, neue Start-ups

Digitale Wartung, KI-Zertifizierung, stärkere europäische Vernetzung: Der PKV-Investitionsfonds Heal Capital geht mit neuer Schlagkraft an den Start – und will die digitale Versorgung nachhaltig verändern. Doch welche Start-ups profitieren zuerst?

„Was zu gut klingt, um wahr zu sein, ist es meistens auch“

Von unseriösen Werbeversprechen bis KI-Euphorie: Im zweiten Teil des Interviews mit Tim Grüger geht es um Trends im Daytrading, die Erwartungen von Kunden und den Kampf gegen Finanz-Fake-News. Plus: Was TradingFreaks für die Zukunft plant – und welchen Rat der Gründer Anfängern mit auf den Weg gibt.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.