Auch wenn Pensionsanleger ihre Anlagestrategie unter dem Druck des anhaltenden Niedrigzinsumfelds angepasst haben, verfehlten 29 Prozent ihre Renditeziele im zurückliegenden Jahr (Vorjahr: 4 Prozent). Dies zeigt Willis Towers Watson in der Studie „Pension Risk Management und Anlage von Pensionsvermögen 2019“.

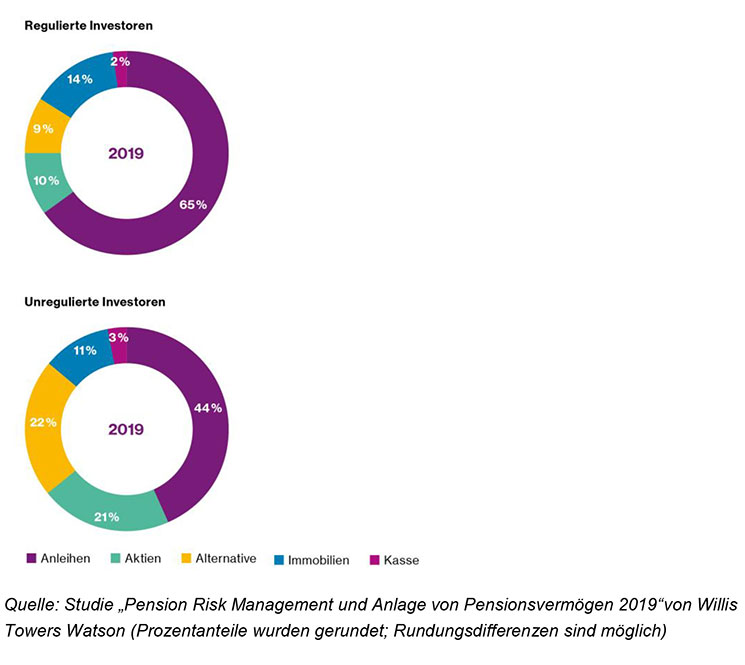

Im vergangenen Jahr haben regulierte Investoren ihre Pensionsvermögen zu 65 Prozent in Anleihen allokiert (2018: 66 Prozent), zu 10 Prozent in Aktien (2018: 12 Prozent) und zu 25 Prozent in Immobilien, Alternatives und Kasse (2018: 22 Prozent).

Unregulierte Investoren haben die Allokation in Anleihen zugunsten Alternativer Investments reduziert. Sie setzen zu 44 Prozent auf Anleihen (2018: 58 Prozent), zu 21 Prozent in Aktien (2018: 25 Prozent), zu 22 Prozent in Alternatives (2018: 5 Prozent) sowie 14 Prozent in Immobilien und Kasse (2018: 12 Prozent).

Nigel Cresswell, Leiter Investmentconsulting bei Willis Towers Watson, erklärt:

„Pensionsanleger verharren in alten Anlagemustern. Die Empfehlung zur Reallokation in alternative, illiquide Anlageklassen, um dem anhaltenden Niedrigzinsumfeld zu begegnen, hat sich bei den Investoren weiterhin noch nicht umfassend durchgesetzt. Aktuell sehen wir starke Zuflüsse nur in einzelnen Anlageklassen wie zum Beispiel Private Equity, was auch hier schrumpfende Renditeniveaus zur Folge haben wird und den Trend, in bestimmten Anlagemustern zu verharren, unterstreicht.

Pensions-Portfolios werden weiterhin von Anleihen dominiert. Illiquiditätsprämien werden zwar genutzt, jedoch zu Lasten anderer Renditequellen anstatt die Anleihequote zu reduzieren. Dabei nutzen regulierte Pensionsanleger den vorhandenen Risiko-Spielraum nicht aus. Mit dieser Portfolio-Struktur können die erforderlichen Renditen nicht erwirtschaftet werden.“

Outsourcing-Pläne weitgehend umgesetzt

Zwar ist der Anteil an alternativen Anlagen von durchschnittlich sechs Prozent im Jahr 2010 auf heute neun Prozent bei regulierten und 22 Prozent bei unregulierten Investoren gestiegen, aber Willis Towers Watson ist von einem stärkeren Anstieg ausgegangen.

Tobias Bockholt, Senior Investment Consultant bei Willis Towers Watson, erläutert:

„Insbesondere kleinere Anleger verfügen nicht über ausreichend Ressourcen, um das hierfür notwendige Know-how aufzubauen. Mit Blick auf die erforderlichen Renditen wären jedoch ein dynamischeres Anlageverhalten und eine informierte Risikonutzung angebracht.“

Mit Blick auf diese Problematik zeigt sich unter Pensionsanlegern ein wachsender Trend (von drei Prozent im Vorjahr auf sieben Prozent im Jahr 2019), Investment-Entscheidungen insbesondere im Bereich der illiquiden Anlageklassen auszulagern.

In den „klassischen“ Bereichen dürften Outsourcing-Pläne bereits weitgehend umgesetzt oder zurückgestellt worden sein, wie sich aus der Studie schließen lässt. Durch ein Outsourcing wollen Anleger insgesamt vor allem eine verbesserte Kosteneffizienz sowie eine höhere Portfoliorendite erreichen.

Tobias Bockholt dazu:

„In diesem Zusammenhang ist im Hinblick auf die prognostizierten Renditeerwartungen der regulierten Anleger diesen nicht nur eine Stärkung der Governance zu empfehlen, sondern die bisherige Kapitalanlage generell neu aufzustellen, einschließlich der Möglichkeit des vollständigen Outsourcings. Im Rahmen dieser Überlegungen sollte vielleicht auch angestoßen werden, die relativ starren und quotenbasierten Anlagevorschriften des Versicherungsaufsichtsgesetzes im Kontext des Niedrigzinsumfelds einer Überarbeitung und Anpassung zu unterziehen.“

Themen:

LESEN SIE AUCH

Pensionsanleger verschenken Renditepotenzial

Fondskongress 2025 in Mannheim: Neue Trends und alte Herausforderungen

Der Fondskongress 2025 hat einmal mehr bewiesen, dass die Investmentbranche im stetigen Wandel ist. Zwei Tage lang trafen sich führende Experten, Finanzberater und Asset Manager im Congress Center Rosengarten in Mannheim, um über die Zukunft der Finanzwelt zu diskutieren.

WTW kündigt eigenen Private Equity Fonds an

WTW kündigt die erste eigene Private Equity Fondslösung an. Der „WTW Private Equity Access Fund“ soll nach der Genehmigung der Behörden im dritten Quartal in Europa und im asiatisch-pazifischen Raum verfügbar sein. Der Fonds hat bereits mit Auflegung Zusagen von über 500 Millionen Euro.

Deckungsgrad von Pensionsplänen auf Rekordhoch

Das Pensionsvermögen der DAX 40-Unternehmen legte 2023 um 22 Mrd. Euro zu während gleichzeitig der Wert der Pensionsverpflichtungen um 23 Mrd. Euro stieg. Dies führt dazu, dass der Deckungsgrad mit 81 Prozent erneut einen historischen Höchststand erreicht.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Kryptowährungen als riskantes Investment – gehören sie in ein modernes Portfolio?

J O Hambro: SAP, Siemens und Rheinmetall als Gewinner globaler Wachstumstrends

Trotz schwacher Konjunktur sieht J O Hambro neue Chancen für deutsche Unternehmen. Warum fiskalische Impulse und strukturelle Reformen den DAX beflügeln könnten – und welche Branchen unter Druck geraten.

Zwischen Zauber und Zahlen: Warum deutsche Aktien wieder Chancen bieten

Trotz Konjunktursorgen, geopolitischer Spannungen und struktureller Probleme sehen viele Anleger wieder Potenzial im deutschen Aktienmarkt. Portfoliomanager Olgerd Eichler von MainFirst nennt sechs gute Gründe – mit überraschend positiven Langfristaussichten.

Höhere Pfändungsfreigrenzen ab 1. Juli 2025: Was das für Gläubiger bedeutet

Zum 1. Juli 2025 steigen die Pfändungsfreigrenzen – für Schuldner:innen bedeutet das mehr finanzieller Spielraum, für Gläubiger hingegen weniger pfändbare Beträge und längere Rückzahlungszeiträume. Was das konkret heißt und worauf Gläubiger jetzt achten müssen.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.