Geld optimal anlegen und langfristig Vermögen aufbauen? Sparpläne für Wertpapiere könnten hierfür in die engere Auswahl kommen. Diese Produkte erfreuen sich zunehmender Beliebtheit, denn sie bieten Anlegern die Möglichkeit, regelmäßig in Aktien, ETFs oder Fonds zu investieren, ohne große Summen auf einmal einzusetzen.

Welche Sparpläne überzeugen, zeigt der Test des Deutschen Instituts für Service-Qualität, das die Sparpläne von 17 Finanzinstituten und Online-Brokern untersucht hat.

Hohe Flexibilität auch für Kleinanleger

Ob aktiv gemanagte Fonds, Indexfonds (ETFs), Zertifikate oder Aktien – das Angebot an Sparplan-Produkten ist bei vielen Banken sehr umfangreich. Und der Einstieg in einen langfristig angelegten Vermögensaufbau kennt in puncto Investitionssumme kaum Hürden: Bei 16 der 17 untersuchten Finanzinstitute sind Sparraten schon ab 25 Euro oder weniger möglich; einen Mindestsparbetrag in Höhe von 50 Euro verlangt beispielsweise bei ETF-Sparplänen lediglich ein Anbieter.

Bei fast einem Drittel der Banken und Online-Broker ist der Einstieg in diesem Produktbereich sogar schon ab nur einem Euro möglich. Dadurch können selbst Kleinanleger auf Wunsch unterschiedliche Produkte auswählen und parallel besparen. Die angebotenen Sparintervalle erhöhen zusätzlich die Flexibilität: Den Kundinnen und Kunden stehen hier im Schnitt über vier Ausführungsvarianten zur Auswahl, etwa monatlich, zweimonatlich, quartalsweise oder halbjährlich.

Gebühren nehmen Einfluss auf Rendite

Auch wenn Sparpläne als langfristiges Anlageprodukt vergleichsweise gute Renditechancen bieten, können Gebühren die Attraktivität schmälern. Hier ist ein Vergleich ratsam, wie ein Beispiel bei ETF-Sparplänen zeigt: Bei einer monatlichen Sparrate von 100 Euro variieren die Kosten pro Ausführung je nach Anbieter und Produkt zwischen 0 Euro und 2,75 Euro. Auf lange Sicht ist der negative Effekt spürbar, denn der Unterschied summiert sich bei einer Anlage über fünfzehn Jahren allein an Ordergebühren auf rund 500 Euro.

Markus Hamer, Geschäftsführer des Deutschen Instituts für Service-Qualität, empfiehlt: „Auf lange Sicht eigenen sich Wertpapier-Sparpläne für den Vermögensaufbau, etwa als Altersvorsorge, und mit oft extrem niedrigen Mindestsparraten sind die Einstiegshürden gering. Durch die regelmäßige Ausführung sind außerdem Schwankungen an der Börse weniger relevant, da man bei hohen Kursen weniger und bei niedrigen Kursen mehr Anteile kauft.“

Die besten Anbieter

Fonds-Sparpläne

- Comdirect

- Consorsbank

- ING

- Scalable Capital

- Trade Republic

- ING

- Scalable Capital

- Comdirect

- DKB Deutsche Kreditbank

- Trade Republic

- Scalable Capital

- Comdirect

Testsieger in der Kategorie Fonds-Sparpläne ist Comdirect, die mehr als 6.000 sparplanfähige Fonds anbietet – über 150 davon ohne Ausgabeaufschlag. Die Mindestsparrate liegt bei nur einem Euro und das Depot ist bei einem laufenden Wertpapier-Sparplan dauerhaft kostenfrei.

ETF-Sparpläne

Den ersten Rang im Bereich der ETF-Sparpläne belegt Scalable Capital, wo 2.500 ETFs bespart werden können. Sparpläne können ab einem Euro eingerichtet werden und für die Ausführung fallen keine Ordergebühren an. Auch die Depotführung ist kostenlos.

Zertifikate-Sparpläne

Das Angebot von fast 300 Zertifikate-Sparplänen ohne Gebühren für die Sparplanausführung bringen Scalable Capital auch in diesem Bereich nach vorn. Zusätzlich verfügt der Online-Broker über eine niedrige Mindestsparrate von einem Euro.

Aktien-Sparpläne

In der Kategorie Aktien-Sparpläne positioniert sich Trade Republic auf Rang eins. Der Neobroker hat mit 5.200 die größte Anzahl sparplanfähiger Aktien aus dem In- und Ausland im Angebot. Gebührenfreiheit und eine sehr niedrige Mindestsparrate tragen ebenfalls zum Spitzenplatz bei.

Weitere Anbieter im Test (alphabetisch): 1822direkt, Commerzbank, Flatex, Hypovereinsbank, Maxblue, Postbank, Revolut, S Broker, Santander, Smartbroker und Targobank.

Fakten zum Test

Das Deutsche Institut für Service-Qualität untersuchte die Sparpläne von 17 Finanzinstituten und Online-Brokern. Im Fokus standen dabei die Produktkategorien Fonds, ETFs, Zertifikate sowie Aktien. Grundlage der Untersuchung waren definierte Anlegerprofile. In das Gesamtergebnis flossen neben den Resultaten der Kostenanalyse auch Angebots- und Leistungskriterien ein. Die Erhebung erfolgte über Unternehmensanfragen; die Daten wurden validiert und vergleichend bewertet (Stand Ausstattungsdaten: 01.03.2024; Stand Kostendaten: 17.05.2024).

Themen:

LESEN SIE AUCH

Langfrist-Sparen statt Minizinsen

Investitionsstrategien im Vergleich: sind Aktien oder ETFs die klügere Wahl?

Geheimtipp Basis-Rente: Zum Jahresende massiv sparen

Altersvorsorge selbstgemacht

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

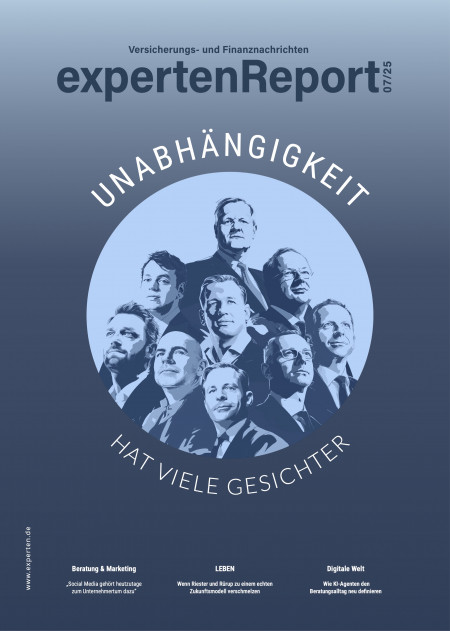

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.