Es gibt aktuell keinen zwingenden Grund, weshalb die Phase niedriger Volatilitäten und steigender Kurse an den Aktienmärkten abrupt enden sollte. Angesichts zahlreicher, vor allem geopolitischer Risiken wird ein solches Szenario immer häufiger von Experten erwartet. Allerdings kann man bei keinem Risiko mit ausreichender Sicherheit sagen, dass es genau in den nächsten zwei Monaten eintreten wird. Wie lange kann also die aktuelle Situation niedrigster Risikowahrnehmung noch anhalten?

Kay Tönnes, Geschäftsführer und Portfoliomanager Antecedo Asset Management

Das Vertrauen in die Notenbanken muss schon grenzenlos sein. Denn wie anders soll man erklären, dass wir nach dem negativen Aktienjahr 2022 und immer noch anhaltenden Zinserhöhungen gerade eine Zeit niedrigster Volatilitäten an den bedeutendsten Aktienmärkten erleben. Sowohl die in den letzten Monaten realisierten Volatilitäten als auch die impliziten Volatilitäten der Aktienoptionen liegen deutlich unter ihren langfristigen Durchschnitten und vielfach nicht mehr weit von historischen Tiefpunkten entfernt.

Aus diesem Sachverhalt muss man den Schluss ziehen, dass die Anleger derzeit keine wirklichen Gefahren für die Aktienmärkte sehen. Und was die ökonomischen Faktoren betrifft, haben sie damit vermutlich sogar recht. Denn den Notenbanken ist es bisher mit Erfolg gelungen, die Zinsen aus einer Situation ungekannt niedriger Niveaus nach oben zu schleusen, ohne einen Crash oder eine Rezession auszulösen.

Ein solches nahezu perfektes Soft Landing hatte kaum jemand für möglich gehalten. Nun stellt sich die Frage, wie lange kann eine solche Situation niedrigster Risikowahrnehmung anhalten?

Der historischen Erfahrung nach meistens nicht länger als sechs Monate. Doch es gibt auch andere Beispiele: Die bisher längste Phase niedrigster Volatilitäten, mit den absoluten Tiefpunkten bei den Optionsvolatilitäten, war die Zeit von Juni 2016 bis Februar 2018. Am 11.10.2022 begann dieses Mal ein ähnlicher Volatilitätsabstieg wie 2016. Wir haben in der Grafik die aktuelle Entwicklung des VSTOXX-Index als orange Linie und die Entwicklung von 2016 bis 2018, aber jetzt beginnend mit dem 11.10.2022, als blaue Linie dargestellt.

Man sieht, dass in beiden Fällen der Abstieg der Volatilitäten ähnlich rasant stattgefunden hat. Sollte sich die damalige Entwicklung wirklich wiederholen, so müssten wir bis zum 29.05.2024 warten, bis die Volatilitäten wieder ansteigen.

Nach meiner Erfahrung können Börsen ökonomische Zusammenhänge gut einpreisen, und es ist gefährlich zu glauben, man wüsste es besser. Politische Ereignisse oder andere Störfaktoren können Börsen dagegen weniger gut vorwegnehmen. Deren Realisationen führen häufig zu extremen Anpassungen und extrem hohen Volatilitäten wie beispielsweise während der Corona-Pandemie. Und unsere Zeit ist voller geopolitischer Risiken. Allerdings kann man bei keinem mit annähernd ausreichender Sicherheit sagen, dass es genau in den nächsten zwei Monaten eintreten wird.

Was kann man aus dem Dargestellten mitnehmen? Es gibt aktuell keinen zwingenden Grund, warum die Phase niedriger Volatilitäten und steigender Aktienkurse abrupt enden sollte. Im Hintergrund lauern aber erhebliche Gefahren, die irgendwann zu deutlich steigenden Volatilitäten führen werden. Man muss sich jetzt noch nicht unbedingt auf einen solchen Wechsel der Börsenstimmung einstellen. Da dies aber auch früher als gewünscht geschehen kann, könnte man die niedrigen Optionsvolatilitäten auch nutzen, um schon jetzt zum Beispiel eine Absicherung für Aktiengewinne ins Portfolio einzuziehen.

Themen:

LESEN SIE AUCH

Weitere Zinserhöhungen der Fed bleiben zu erwarten

Hochzinsanleihen: Ausfallrisiko bleibt gedämpft

„Die USA sind zu einer Quelle der Unsicherheit geworden“

Multi Asset-Strategie sorgt 2024 für positive Erträge

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

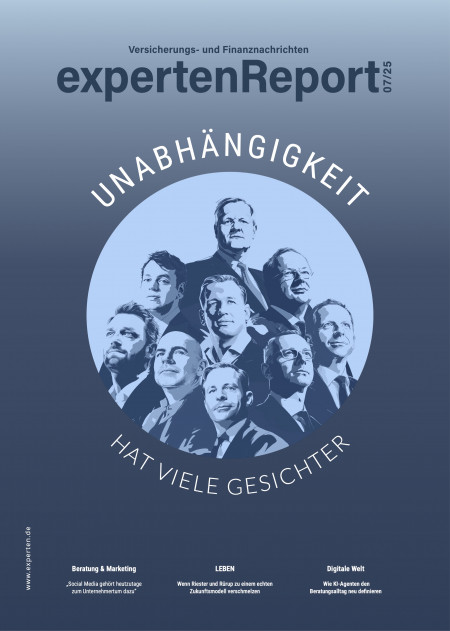

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.