Photo credit: depositphotos.com

Neben einer Anfechtung der Berufsunfähigkeitsversicherung kann auch ein Rücktritt Anlass für rechtliche Auseinandersetzungen in der Berufsunfähigkeitsversicherung sein. Doch unter welchen Voraussetzungen ist ein Rücktritt möglich? Wer trägt die Beweislast für die maßgeblichen Umstände und welche Konsequenzen drohen dem Versicherungsnehmer? Diese und weitere Fragen sollen im Folgenden beantwortet werden. Rechtsanwalt Björn Thorben M. Jöhnke erläutert den weitreichenden Sachverhalt.

Voraussetzungen des Rücktritts

Den Versicherungsnehmer trifft im Vorfeld des Vertragsschlusses die Pflicht, die vom Versicherer gestellten Gesundheitsfragen wahrheitsgemäß zu beantworten. Tut er dies mindestens grob fahrlässig nicht, kann gem. § 19 Abs. 2 VVG ein Recht zum Rücktritt vom Vertrag seitens des Versicherers bestehen. Dieses Recht besteht jedoch nur dann, wenn der Vertrag bei Kenntnis der nicht angezeigten Umstände nicht geschlossen worden wäre.

Es muss also nicht nur mindestens grob fahrlässig eine Anzeigepflichtverletzung durch den Versicherten begangen worden sein, diese muss für den Vertragsschluss zudem kausal geworden sein. Gem. § 19 Abs. 4 VVG ist jedoch bei Umständen, die trotzdem zu einem Vertragsschluss geführt hätten, zunächst auf eine Vertragsanpassung hinzuwirken. Betrifft die Anzeigepflichtverletzung Umstände, die einen Vertrag nicht hätten Zustandekommen lassen oder die mindestens grob fahrlässig verschwiegen wurden, besteht ein sofortiges Rücktrittsrecht. Das Rücktrittsrecht erlischt gem. § 21 Abs. 3 VVG fünf Jahre nach Vertragsschluss. Wurde die Anzeigepflicht vorsätzlich verletzt, erlischt das Rücktrittsrecht erst nach 10 Jahren.

Anzeigepflicht des Versicherungsnehmers

Vor Vertragsschluss stellt der Versicherer im Versicherungsantrag eine Vielzahl an Gesundheitsfragen. Dieses dient der Risikoeinschätzung und der Prämienberechnung. Werden diese Fragen unvollständig oder falsch beantwortet, kann die Anzeigepflicht verletzt sein. Die Anzeigepflicht erstreckt sich grundsätzlich auf alle ausdrücklich gestellten Fragen im Gesundheitsfragebogen.

In engen Ausnahmefällen kann den Versicherungsnehmer jedoch eine sogenannte „spontane Anzeigeobliegenheit“ über Informationen treffen, nach denen der Versicherer nicht ausdrücklich gefragt hat. Dies gilt aber nur bei Informationen, die für jeden erkennbar das Aufklärungsinteresse des Versicherers in elementarer Weise betreffen und es deshalb für den Versicherten auf der Hand liegt, dass es sich um eine bedeutende Information handelt (BGH, Urteil v. 19.05.2011 – Az. IV ZR 154/10).

Vorsatz oder grobe Fahrlässigkeit

Um ein Rücktrittsrecht begründen zu können, muss der Versicherungsnehmer die anzeigepflichtigen Umstände entweder vorsätzlich oder grob fahrlässig verschwiegen oder falsch angegeben haben. Vorsätzlich handelt dabei, wer um den rechtswidrigen Erfolg weiß, und ihn will (Grüneberg in Palandt, § 276 BGB Rn. 10). Grob fahrlässig handelt, wer die im Verkehr erforderliche Sorgfalt in besonders hohem Maße verletzt (BGH, Urteil v. 10.05.2011 – Az. VI ZR 196/10).

Maßgeblich ist dabei, dass sich der Verschuldensvorwurf nicht auf die Kenntnis/ Unkenntnis der Krankheit o.ä. bezieht, sondern auf das Verschweigen der Antwort der jeweils konkret gestellten Frage (Neuhaus, Berufsunfähigkeitsversicherung, 4. Auflage 2020, Rn. 271). Enthält der Gesundheitsfragebogen im Vorfeld des Versicherungsvertrages mehrdeutige oder unpräzise Fragen, die der Versicherungsnehmer anders als der Versicherer versteht, scheidet eine grobe Fahrlässigkeit hingegen in der Regel aus (OLG Dresden v. 06.12.2022 – 4 U 1215/22).

Beweislast

Hinsichtlich der Beweislast ist es grundsätzlich so, dass jede Partei die für sie günstigen Umstände darlegen und beweisen muss. Der Versicherer muss demnach die anspruchsbegründende Anzeigepflichtverletzung beweisen. Dazu gehört auch der Beweis darüber, dass der Versicherungsnehmer überhaupt Kenntnis von dem gefahrerheblichen Umstand hatte. Der Versicherte hingegen muss beweisen, dass die gesetzlich vermutete grobe Fahrlässigkeit nicht vorliegt. Er hat alle den Rücktritt hindernden Umstände zu beweisen (OLG Karlsruhe, Urteil v. 29.11.2016 – Az. 12 U 94/16).

Weiterhin kann der Versicherungsnehmer die Leistungsfreiheit der Versicherung durch den Kausalitätsgegenbeweis gem. § 21 Abs. 2 S. 1 VVG verhindern. Dazu muss der Versicherte darlegen und beweisen, dass der maßgebliche Umstand weder für den Eintritt oder die Feststellung des Versicherungsfalles noch für die Feststellung oder den Umfang der Leistungspflicht kausal geworden ist.

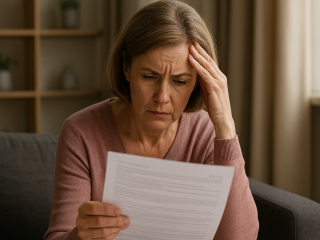

Bedeutung und Folgen für Versicherungsnehmer

Ist der Versicherer wirksam vom Versicherungsvertrag zurückgetreten, wandelt sich das Vertragsverhältnis in ein Rückgewährschuldverhältnis um. Die Parteien haben grundsätzlich die empfangenen Leistungen zurückzugewähren und das ursprüngliche Vertragsverhältnis besteht nicht weiter fort.

Da der Versicherer aber die gesamte Vertragslaufzeit über das Leistungsrisiko getragen hat und eine Rückgewähr dessen nicht möglich ist, kann der Versicherte nach § 39 Abs. 2 VVG nur die Prämien zurückverlangen, die nach Wirksamwerden der Rücktrittserklärung geleistet wurden. Ein Anspruch auf Rückzahlung der bis dahin geleisteten Beiträge besteht also nicht.

Fazit

Sollte der Versicherer vom Versicherungsvertrag zurückgetreten sein, empfiehlt es sich umgehend anwaltlichen Rat einzuholen. Denn auch Leistungsentscheidungen der Versicherungen können unzulässig und rechtlich nicht haltbar sein. Auch kann unter Umständen der Versicherungsschutz wiederhergestellt werden, notfalls mittels gerichtlicher Hilfe.

Liegen die Rücktrittsvoraussetzungen vor, kann sich der Versicherer vom Vertrag lösen, der Versicherungsschutz entfällt. Diese Rechtsfolge hat weitreichende Konsequenzen für Versicherungsnehmer, welcher keine Leistungen mehr aus dem Versicherungsvertrag erhält.

Themen:

LESEN SIE AUCH

Anfechtung der Berufsunfähigkeitsversicherung

Nürnberger Kindervorsorge: Vermögensaufbau und frühzeitiger Einkommensschutz

Ratgeber-Bericht zu BU völlig unzureichend

BU: Haftungsfalle für den Versicherungsvermittler?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Steigende Insolvenzen: Warum die Kündigung der BU zur Falle werden kann

KlinikRente.BU: 10 Jahre BU-Absicherung nach Maß für Gesundheitsberufe

Generationen unter Druck: Warum die Altersvorsorge neue Antworten braucht

Grundfähigkeitsversicherung: Zusatzbausteine erhöhen die Kosten deutlich

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.