Die Ratingagentur Franke und Bornberg bescheinigt den meisten Berufsunfähigkeitsversicherern im Rahmen des neu aufgelegten map-report BU-Ratings eine hohe Stabilität. Von 60 untersuchten Gesellschaften erhalten aber nur sieben Anbieter die Höchstnote „mmm+“ für hervorragende Leistungen.

Die Berufsunfähigkeitsversicherung (BU) nimmt eine wichtige gesellschaftliche Rolle bei der Absicherung der Arbeitskraft ein. Gerade deshalb ist neben der Qualität die langfristige Stabilität der Produkte der entscheidende Faktor. Die Ratingagentur Franke und Bornberg hat mit ihren Studien zur BU-Stabilität bereits ab 2010 die Branche unter die Lupe genommen. Dabei wurde deutlich, dass in der Vergangenheit einige Versicherer die Überschüsse im BU-Bestand angepasst haben, Kunden also eine höhere Prämie zahlen mussten oder Leistungen einbüßten.

Ausgehend von diesem Konzept wurde die Neuauflage des BU-Stabilitätsratings von map-report erstellt, das in diesem Jahr in die vierte Runde geht. Es zeigt für Kunden und Vermittler, welche Versicherer für langfristig verlässliche Konditionen und damit für Zukunftsfähigkeit stehen. 42 Gesellschaften erhielten eine Gesamtbewertung. Davon erreichten sieben Anbieter einen Platz in der Spitzengruppe. Vier weitere Versicherer stellten sich dem noch deutlich umfangreicheren BU-Unternehmensrating von Franke und Bornberg, bei dem Einblick in interne Kennzahlen und Prozesse genommen wird. An 18 Versicherer konnten nur Teilbewertungen vergeben werden, weil wesentliche Daten nicht verfügbar waren.

Das ist neu im Stabilitätsrating

Im Vergleich zum Vorjahresrating gab es für die Bereiche Dynamik und Scoring eine geringfügig reduzierte Gewichtung. Zudem wurde die Untersuchung zur Prämienkalkulation breiter aufstellt und beinhaltet jetzt zehn statt bisher drei Berufsbilder. Die bisherigen drei Profile wurden beibehalten und um die sieben am häufigsten berechneten Berufe in den Tools der fb research GmbH ergänzt. Das erweiterte Bewertungsmodell basiert also auf einem soliden statistischen Fundament. „Mit der neuen, umfangreicheren Prämienbewertung wird verhindert, dass bereits Beitragsabweichungen in nur einem Musterfall zu stark auf die Bewertung durchschlagen“, erklärt Reinhard Klages, Analyst des map-report die Neuerungen. „Die zusätzlichen Berufsbilder reflektieren zudem die Realität im Verkauf noch einmal genauer als das bisherige Verfahren, ergänzt Michael Franke.

Die Sieger im Stabilitätsrating

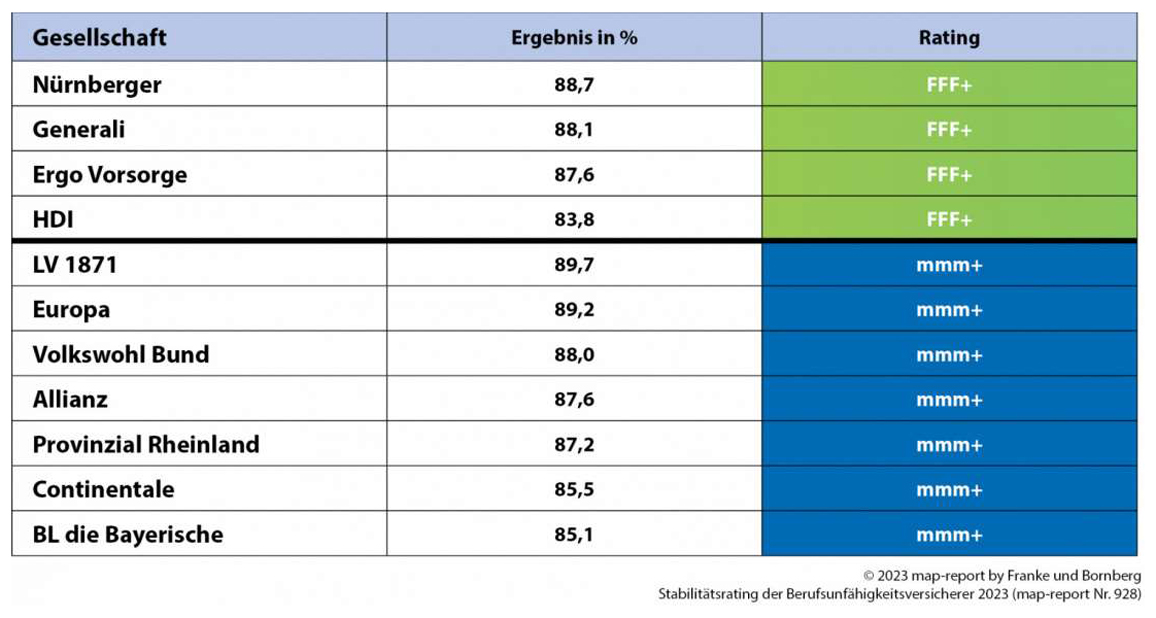

Das Rating ermittelt für jedes Wertungskriterium eine Kennzahl im Bereich zwischen 0 und 100 (100 = Maximalerfüllung) als Maßstab für die Fähigkeit eines Unternehmens, sein BU-Geschäft langfristig stabil betreiben zu können. Der Stabilitätsindex zeigt für jeden Teilbereich sowie für die Gesamtwertung das Verhältnis von erreichter zu möglicher Punktesumme. Die Ergebnisse der Teilbereiche werden gewichtet und zu einem Gesamtindex zusammengeführt. Dieser Index ist ein wichtiger Indikator für langfristige Stabilität im Geschäftsfeld Berufsunfähigkeit. Die Tabelle zeigt die Versicherer, die mit Höchstnote abgeschnitten haben.

Die Bewertung der vier Versicherer Ergo Vorsorge, Generali, HDI und Nürnberger ist aufgrund der zusätzlich verfügbaren Informationen nicht vollständig vergleichbar. Das Benchmarkverfahren sorgt aber dafür, dass die Prozent-Ergebnisse dieselbe Aussagekraft haben.

Diese vier Gesellschaften beteiligen sich am BU-Unternehmensrating von Franke und Bornberg. Bei der Unternehmensbewertung vor Ort wird deutlich tiefer in die Interna der Unternehmen eingetaucht als es durch die Auswertung von öffentlich zugänglichen Daten möglich wäre. Insofern haben die Ergebnisse der Franke und Bornberg Unternehmensratings die höchste Wertigkeit. Dementsprechend werden die Teilnehmer des BU-Unternehmensratings in diesem Stabilitätsrating zwar berücksichtigt, aber mit den Ergebnissen des BU-Unternehmensratings abgebildet.

Prämien hart umkämpft

Die Analyse der Prämiengestaltung mit Stand des Jahres 2023 zeigt, dass im Markt weiterhin sehr aggressiv kalkuliert wird. Die jeweilige Durchschnittsprämie der zehn Musterfälle wird durchschnittlich um rund 30% unterschritten, vereinzelt sogar bis um mehr als 40 Prozent. Während bei der Anzahl der Berufsgruppen das Ende der Fahnenstange noch nicht erreicht zu sein scheint, hat sich das gegenseitige Unterbieten bei den Beiträgen dennoch entschleunigt.

Im BU-Stabilitätsrating aus dem Jahr 2015 lag die durchschnittliche Bruttoprämie für die Beispielrechnung des Bankkaufmanns bei 107,99 €, für den Maschinenbauingenieur bei 103,34 Euro und für den Tischler bei 228,94. Für die gleichen Musterkunden betragen die durchschnittlichen brutto Monatsbeiträge im Jahr 2023 122,70 Euro für den Bankkaufmann, 95,80 Euro für den Ingenieur und 235,10 Euro für den Tischler. Das gleiche Bild auch bei den Nettoprämien. Für den Bänker stieg der Beitrag von 75,19 auf 83,70 Euro. Beim Ingenieur hingegen fiel die Prämie von 69,97 auf 64,85 Euro, der Beitrag des Tischlers wurde geringfügig von 162,86 auf 161,30 Euro reduziert.

Michael Franke hält diese Entwicklung dennoch für problematisch:

Gerade bei den günstigen Berufsgruppen wird verstärkt selektiert. Fraglich ist, ob diese Rechnung langfristig aufgehen kann. Denn diese Berufe sind von dem Anstieg psychischer Gesundheitsprobleme besonders betroffen.

Brutto-Netto-Spread

Eine große Differenz zwischen Netto- und Bruttoprämie in der Berufsunfähigkeitsversicherung kann für Kunden unter Umständen stark steigende Beiträge zur Folge haben. Gemeinhin gilt: Je größer der Abstand zwischen Netto- und Bruttoprämie, umso größer ist das Risiko, dass die Prämien steigen.

Beitragsanpassungen hat es in den vergangenen Jahren bereits bei diversen Gesellschaften gegeben. Dieses Thema wird in der Öffentlichkeit sehr sensibel verfolgt. Insofern wäre davon auszugehen, dass sich der Preiswettbewerb in der derzeitigen Form nicht weiterentwickelt und die Gesellschaften verstärkt auf Nachhaltigkeit setzen. Davon ist bisher jedoch nichts zu spüren. Auffällig ist hingegen, dass der Brutto-Netto-Spread marktdurchschnittlich rückläufig ist. Lag die Differenz 2016 im Schnitt noch bei 36,1 Prozent, ging es über 33,9 Prozent im Jahr 2019 auf 31,8 Prozent im aktuellen Geschäftsjahr bergab.

Die Differenz zwischen den Brutto- und Nettoprämien wird vom Überschusssatz geprägt. Deshalb variieren die Brutto-Netto-Abweichungen zwischen den jeweiligen Musterbeispielen nur in Einzelfällen und nur um wenige Prozentpunkte.

Schäden und Überschüsse als Analyseschwerpunkt

Die BU-Überschüsse der Versicherer und deren Stabilität stehen zusammen mit der Schadenquote gemäß offizieller BaFin-Nachweisung 218 im Zentrum dieser Untersuchung und haben mit etwas über 30 Prozent die höchste Gewichtung und somit den größten Anteil am Endergebnis.

Risikoüberschüsse sind das Ergebnis einer vorsichtigen Kalkulation. Sie entstehen, wenn das tatsächliche Risiko unterhalb der kalkulierten Invalidisierungswahrscheinlichkeit verläuft. Aber Überschüsse sind nicht naturgegeben.

Senkungen der Überschussanteile sind sicherlich der stärkste Indikator dafür, dass die Kalkulation schon in der Vergangenheit nur teilweise aufgegangen ist. Leidtragende sind die Kunden. Ihr Beitrag steigt bei gleichbleibenden Leistungen oder ihre Leistungen sinken - je nach vereinbartem Überschusssystem. Das Rating berücksichtigt Höhe und Zeitpunkt von Überschussabsenkungen. Solltet das gestiegene Zinsniveau längerfristig anhalten, wäre das für die Überschusssituation der Versicherer und damit schlussendlich für die Verbraucher ein positiver Effekt.

Zur Messung des wirtschaftlichen Erfolgs des BU-Geschäfts bietet sich die Schadenquote an. Je erfolgreicher ein Versicherer das BU-Geschäft betreibt, desto geringer ist seine Schadenquote. Ziel dieses Untersuchungsbereiches ist es jedoch nicht, den Versicherer mit der geringsten Schadenquote als Benchmark anzusehen. Das wäre schon deshalb fahrlässig, weil die Schadenquote auch durch eine abweisende Leistungspraxis oder ein hohes Neugeschäft gesenkt werden kann. Vielmehr wird der Zweck verfolgt, Abschläge vorzunehmen, wenn auffällig hohe Schadenquoten oder nachhaltige Tendenzen dorthin festgestellt werden. Dabei sind einzelne Jahre wenig aussagefähig.

Finanzstärke als Stabilitätsfaktor

Im Bereich „Finanzstärke“ wurden ein Dutzend Unternehmenskennzahlen bewertet. Fünf Gesellschaften erreichten mindestens 85 Prozent, weitere 13 mindestens 75 Prozent. Die Bilanzwertung konnte die Allianz mit herausragenden 92,0 Prozent für sich entscheiden. Die bilanzielle Stärke muss dabei aber nicht zwangsweise größenabhängig sein. Die Silbermedaille geht an die Hannoversche, Bronze an die LV 1871, die nach verdienten Bruttobeiträgen 2021 auf den Plätzen 25 und 32 rangieren und auf Marktanteile von 1,1 bzw. 0,8 Prozent kommen. Weitere Informationen zur Finanzstärke bietet der map-report Nr. 926 – Bilanzrating deutscher Lebensversicherer.

Fazit und Ausblick

Die Berufsunfähigkeit ist ein noch immer vielfach unterschätztes Risiko. Auch in Zeiten der Digitalisierung und zunehmend automatisierter und KI-gestützter Arbeitsprozesse hält sich das Risiko auf hohem Niveau. Denn mit den sich ändernden Arbeitsbedingungen verschieben sich auch die auslösenden Faktoren für Berufsunfähigkeit immer weiter. Zudem gewinnt die Absicherung der Arbeitskraft angesichts steigender Erwerbstätigkeit – zum Jahresende 2022 gab es rund 45,6 Millionen Erwerbstätige mit Wohnsitz in Deutschland – nochmals an Gewicht.

Der Preis ist nicht alles. Gerade wenn es um Berufsunfähigkeit geht, spielen Professionalität und Kundenorientierung von Versicherern die entscheidende Rolle. Die Stunde der Wahrheit schlägt für Versicherte erst, wenn sie Leistungen aus ihrem BU-Vertrag beantragen. Und spätestens dann gilt: Gut ist wichtiger als günstig. Wer seine Arbeitskraft absichern will, sollte also nicht nur den Preis im Blick haben. Entscheidender sind Leistungen, Bedingungswerk und Stabilität des Versicherers.

Doch die Voraussetzungen könnten besser sein. Im Jahr 2021 gelang es den im Rating vollständig bewerteten Gesellschaften noch, den Bestand an selbstständigen BU-Versicherungen von 4,36 auf 4,56 Mio. Verträge auszubauen. Doch inzwischen leiden die Verbraucher unter der Inflation und den hohen Energiepreisen. Das lässt oft wenig Spielraum im verfügbaren Einkommen. Für die gesamte Branche wäre ein Rückgang der Nachfrage nicht verwunderlich. Und somit werden wohl zumindest mittelfristig weiterhin Preisunterschiede von wenigen Euro darüber entscheiden, ob ein Versicherer mit dem entsprechenden Tarif in Vergleichsportalen und -programmen die vorderen Plätze belegt und somit mutmaßlich eher abgeschlossen wird.

Ab sofort verfügbar: Der map-report 928 – „Stabilitätsrating der Berufsunfähigkeitsversicherer“ ist ab sofort im PDF-Format lieferbar. Interessenten wenden sich an map-report@franke-bornberg.de oder bestellen direkt über unsere Website. Eine kostenlose Basisinformation zum map-report liefert Franke und Bornberg unter diesem Link.

Themen:

LESEN SIE AUCH

Wie krisenfest sind BU-Versicherer?

Mehr Durchblick bei der BU-Leistungspraxis

map-Report: Das sind die stabilsten BU-Versicherer

Das BU-Stabilitätsratings analysiert die Indikatoren für einen soliden Geschäftsverlauf der Versicherer sehr umfassend. Acht Anbieter überzeugen mit ihren Leistungen und erreichen die Höchstnote „mmm+“.

map-report 913: Das sind die stabilsten BU-Versicherer

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Lebensversicherung: ZZR-Rückflüsse bringen Spielraum

Zinsanstieg, ZZR-Rückflüsse und demografischer Wandel verändern das Geschäftsmodell der Lebensversicherer grundlegend. Die Branche steht finanziell stabil da – doch das Neugeschäft bleibt unter Druck.

Wiederanlage im Bestand: Versicherer verschenken Milliardenpotenzial

In Zeiten stagnierender Neugeschäftszahlen und hoher Leistungsabfüsse rückt der Versicherungsbestand zunehmend in den Fokus strategischer Überlegungen. Das gilt insbesondere für die Lebensversicherung: Dort schlummern ungenutzte Chancen, die Erträge stabilisieren und die Kundenbindung stärken könnten – wenn Versicherer systematisch auf Wiederanlage setzen würden. Der Text erschien zuerst im expertenReport 05/2025.

#GKVTag – Pflegeversicherung unter Reformdruck: Stabilität durch Solidarität

Drei Jahrzehnte Pflegeversicherung – eine sozialpolitische Erfolgsgeschichte mit strukturellen Rissen. Seit ihrer Einführung garantiert sie die Absicherung pflegebedürftiger Menschen und setzt dabei auf das Zusammenspiel von Solidarität und Eigenverantwortung. Doch mit wachsender Zahl Anspruchsberechtigter, einem Ausgabenvolumen von inzwischen 65 Milliarden Euro und einem Beitragssatz von 3,6 Prozent (zuzüglich Kinderlosenzuschlag) gerät das System an seine finanziellen Grenzen.

„Fünf Tierseuchen gleichzeitig – Tierhalter geraten weiter unter Druck“

Mit einem neuen Höchstwert von 96 Millionen Euro Schadenaufwand blickt die Vereinigte Tierversicherung (VTV) auf das bislang teuerste Jahr ihrer Geschichte zurück. Der Großteil der Schäden entstand durch Tierseuchen – allen voran durch die Blauzungenkrankheit, die allein 30 Millionen Euro kostete. Diese betraf 2024 vor allem Wiederkäuer-Bestände in Nordrhein-Westfalen, Rheinland-Pfalz, Schleswig-Holstein und Hessen. Die VTV ist Marktführer in der landwirtschaftlichen Tierversicherung und Teil der R+V Gruppe.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.