Das Insurlab Germany, die Maschmeyer Group und Astorya.io haben eine gemeinsame Studie zum Stand des deutschen InsurTech-Ökosystems veröffentlicht. Sie zeigt, dass besonders im deutschen Raum erhebliches Entwicklungspotenzial in diesem Bereich besteht.

Die Studie ‚10 Years of InsurTech in Germany‘ gibt Einblicke zum Status quo des deutschen InsurTech-Ökosystems im Vergleich zu Großbritannien und Frankreich. Sie macht Unterschiede in den europäischen Marktstrukturen deutlich, besonders im Hinblick auf Investitionen und deren Rahmenbedingungen. Dabei werden unter anderem Ergebnisse zu Skalierung, Fundraising und Erfolgen deutscher Startups präsentiert. Auch die Relevanz öffentlicher sowie privatwirtschaftlicher Aktivitäten, Initiativen und Anreize rund um Venture-Capital-Investitionen werden in der Studie thematisiert.

Weniger Startups, wenig hochvolumige Deals

Obwohl Deutschland die größte Volkswirtschaft Europas ist, liegt es insbesondere bei der Zahl der InsurTechs (128) deutlich hinter Großbritannien (224) und Frankreich (194) zurück. Dabei fallen unter InsurTechs jene Startups, die Versicherungen als Kerngeschäft haben.

Auf den ersten Blick scheint Deutschland im Vergleich zu den anderen beiden Ländern die höchsten Finanzierungsbeträge in InsurTechs zu investieren. Jedoch zeigt sich, dass 62 Prozent der Investments seit 2019 in ein einziges Startup, nämlich Wefox, geflossen sind. Rechnet man dieses Unternehmen heraus, beträgt die deutsche InsurTech-Finanzierung der letzten vier Jahre nur die Hälfte von Frankreich und nur 42 Prozent von Großbritannien.

Auch in der Anzahl bekannter Deals zwischen Investoren und Startups zeigen sich deutliche Unterschiede: Deutschland liegt seit 2019 mit 46 Deals deutlich hinter Großbritannien und Frankreich zurück, das sind 55 Prozent beziehungsweise 36 Prozent weniger.

Mangel an zielgerichteten Investments und Initiativen

Die Studie zeigt, dass diese Entwicklung zum Teil auf die geringere Zahl an Startups zurückzuführen ist, teilweise jedoch auch auf einen Mangel an spezifischen, InsurTech-fokussierten Finanzierungen. Gezielte InsurTech-Investments machen im Vergleich zu den hohen IT-Budgets und großen Vermögenswerten deutscher Versicherungen nur einen sehr geringen Teil aus. Insbesondere ist der weit-aus größte Teil der Investitionen in deutsche Startups auf ausländische Investoren zurückzuführen.

„Die deutsche InsurTech-Szene hat sich in den letzten Jahren positiv entwickelt, wie zahlreiche innovative Startups in unserem eigenen Ökosystem belegen. Unsere Studie macht allerdings deutlich, dass Deutschland noch Nachholbedarf hat und im internationalen Vergleich hinterherhinkt“, sagt Sebastian Pitzler, Geschäftsführer der Kölner Brancheninitiative InsurLab Germany.

Vor allem zeige die Studie, dass es hierzulande – insbesondere unter Berücksichtigung der regulatorischen Besonderheiten – einen klaren Bedarf im Markt für InsurTech-fokussierte Initiativen und ergänzend zielgerichtete Venture-Capital-Investments gebe, ergänzt Anna Kessler, die als Ecosystem & Program Director das VC- sowie Startup-Partnernetzwerk des InsurLab Germany verantwortet.

Themen:

LESEN SIE AUCH

insureNXT 2023: Smarte Kooperationen, innovative Lösungen

Insurtech-Investitionen auf Rekordniveau

insureNXT 2025: Versicherer, Visionen, Veränderungsdruck

wefox verabschiedet sich vom deutschen Markt

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

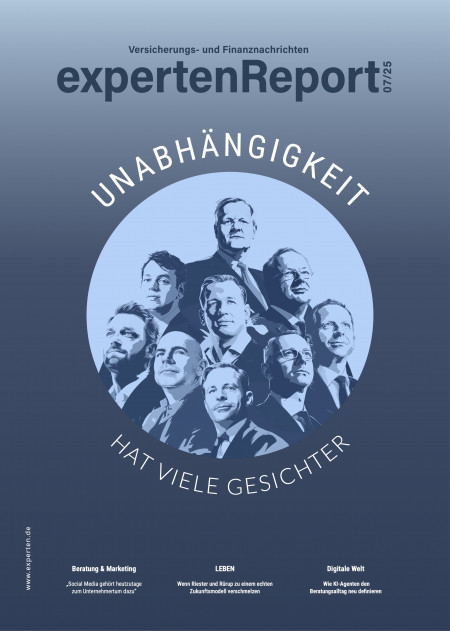

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.