Die Europäische Zentralbank (EZB) hat den Leitzins um 0,75 Prozentpunkte auf 2 Prozentweiter angehoben. Für viele Menschen dürfte damit der Kauf einer Immobilie noch schwerer oder gar unmöglich werden, wenn in der Folge auch die Bauzinsen weiter steigen.

Wer mit Wohneigentum liebäugelt, muss schon jetzt aufgrund des höheren Zinsniveaus seine Finanzierungssumme deutlich reduzieren. Für Haushalte mit durchschnittlichem Einkommen ging das finanzierbare Kreditbudget in den 14 größten Städten seit Jahresanfang bereits zwischen 81.000 und 109.000 Euro zurück – das entspricht einem Viertel der Kaufsumme. Das zeigt eine Analyse von immowelt, in der untersucht wurde, wie sich die leistbaren Darlehenssummen für Familien mit Durchschnittseinkommen reduziert haben, wenn sie eine Wohnkostenquote von 30 Prozent nicht überschreiten wollen.

Bis zu 109.000 Euro weniger Kredit leistbar

Für Kaufinteressenten bedeutet der starke Anstieg der Bauzinsen bereits jetzt: Die Finanzierungssumme, die sie sich leisten können, ist deutlich gesunken. Eine Beispielrechnung zeigt, dass die Darlehenssumme für einen Haushalt mit durchschnittlichem Einkommen im Vergleich zum 1. Quartal 2022 um bis zu 109.000 Euro gesunken ist, sofern es bei einer gesunden Wohnkostenbelastung bleiben soll. Als Überbelastung gilt gemeinhin eine Wohnkostenquote, also das Verhältnis von Wohnkosten zu Gehalt, von über 30 Prozent.

Am stärksten sind die Einbußen demnach in Stuttgart: Eine Familie muss ihr Budget um 109.000 Euro reduzieren, um die 30-Prozent-Marke nicht zu überschreiten. Statt einem Kredit in Höhe von 431.000 Euro im 1. Quartal sind durch die gestiegenen Zinsen bei einer noch akzeptablen finanziellen Belastung im 3. Quartal nur noch 322.000 Euro machbar.

In München schrumpfte das Budget um 108.000 Euro auf 318.000 Euro zusammen, in Frankfurt um 106.000 Euro auf 314.000 Euro. Generell verzeichnen alle 14 Städten deutliche Einbußen bei der Leistbarkeit von Immobilien. 81.000 Euro Differenz in Leipzig ist der geringste Wert. In der sächsischen Großstadt kann ein durchschnittlicher Haushalt derzeit nur noch 240.000 Euro finanzieren.

EZB-Entscheidung mit Signalwirkung für Immobilienzinsen

Die Richtungsentscheidung der EZB dürfte die Situation noch verschärfen. Nach langen Jahren der Nullzinsphase hatte die Zentralbank in Frankfurt zunächst im Juli den Leitzins auf 0,75 Prozent angehoben, im September dann auf 1,25 Prozent. Nun steht der Leitzins bei 2,0 Prozent. Das Niveau der Bauzinsen ist zwar nicht direkt an den EZB-Leitzins gekoppelt, allerdings hat die Entscheidung der EU-Währungshüter Signalwirkung darauf, zu welchem Zinssatz Käufer ein Darlehen zum Immobilienerwerb aufnehmen können.

Angesichts der wirtschaftlichen Lage und in Erwartung einer Anhebung des Leitzinses erhöhten sich die Bauzinsen bereits seit Anfang des Jahres. Während der marktübliche Zinssatz für eine 90-Prozent-Finanzierung Anfang des Jahres noch bei 1,3 Prozent lag, befand er sich im 3. Quartal bereits bei rund 3,5 Prozent. Tendenz steigend: Derzeit befindet sich der Wert schon bei etwa 4 Prozent. Obwohl das Preisniveau für Immobilien in vielen Städten stabil ist oder sogar leicht nachgelassen hat, erhöhte sich die monatlich Kreditrate deutlich.

Ein weiterer Anstieg der Bauzinsen bedeutet, dass sich die finanzierbare Summe für Immobilienkäufer noch weiter reduziert. Bei einem stabilen Preisniveau für Wohnimmobilien müssen Käufer entweder ihre Ansprüche an ein Objekt weiter senken oder können sich derzeit gar keine Immobilie leisten.

Themen:

LESEN SIE AUCH

Bauzinsen und Immobilienpreise 2024

Immobilienausblick: So entwickeln sich die Preise 2023

Bauzinsanstieg verteuert Immobilienkäufe rasant

EZB-Leitzinssenkung: Wann passen sich die Immobilienpreise an?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Wohneigentum verankert Vermögen – Zugang bleibt erschwert

Heizkosten in der Nebenkostenabrechnung: Welche Rechte Mieter jetzt haben

Reparatur in Eigenleistung: Was Eigentümer in Bezug auf die Wohngebäudeversicherung beachten müssen

Elementar Re: Versicherer legen Modell für neues Sicherungssystem vor

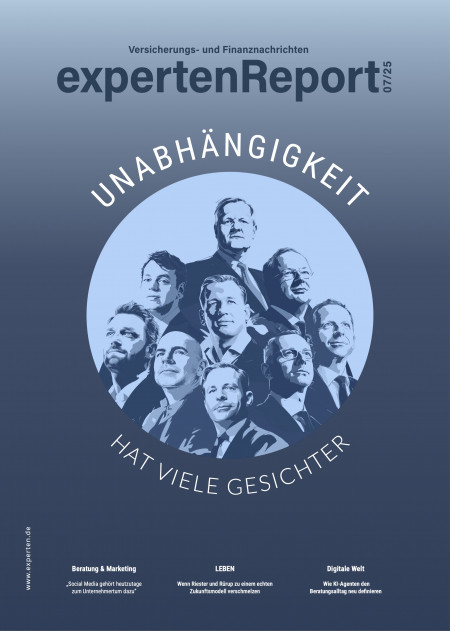

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.