Fidelity International („Fidelity“) gibt die Auflegung des 'Fidelity Funds – Sustainable Biodiversity Fund' bekannt. Der Fonds bietet Anlegern Zugang zu einem globalen Aktienportfolio von Unternehmen, die zum Erhalt der Artenvielfalt beitragen.

Die Biodiversität zu erhalten, also das Gleichgewicht und die Vielfalt der Pflanzen- und Tierarten auf unserem Planeten, ist für das Überleben der Menschheit von existenzieller Bedeutung. Die drei größten globalen Risiken, mit denen wir in den nächsten zehn Jahren konfrontiert sein werden, haben dem Weltwirtschaftsforum zufolge direkt mit dem Verlust an Artenvielfalt zu tun. 1

Daraus resultiert ein enormer Investitionsbedarf: Nach vorsichtigen Schätzungen des UN-Umweltprogramms sind bis 2050 2 für naturbasierte Lösungen 8,1 Billionen US-Dollar erforderlich, um die weltweiten Zusagen zum Schutz der Biodiversität einzuhalten.

Diese Zahl erhöht sich beträchtlich, wenn man die Wechselbeziehungen mit dem Klimawandel berücksichtigt, für dessen Eindämmung bis 2050 weitere 117 Billionen US-Dollar veranschlagt werden. 3 . Derzeit belaufen sich die Investitionen zum Erhalt der biologischen Vielfalt auf 133 Milliarden US-Dollar 4 pro Jahr, während für Klimaschutzmaßnahmen 2021 rund 800 Milliarden US-Dollar aufgewendet wurden. 5

Megatrend: Investition in nachhaltige Lösungen

Der von Velislava Dimitrova, Portfoliomanagerin bei Fidelity International, verwaltete Fonds macht sich diesen Megatrend zunutze. Er strebt langfristiges Kapitalwachstum durch Anlagen in Unternehmen an, die zu einem besseren Schutz der Artenvielfalt rund um den Globus beitragen. Dazu investiert der Fonds zum einen in Unternehmen, die an der Bereitstellung von Lösungen beteiligt sind, die dem Verlust an Biodiversität entgegenwirken.

Zum anderen stellt er Kapital für Unternehmen bereit, die im Bereich der Biodiversität zu den Besten ihrer Klasse gehören. Als „Best-in-Class“ sind Unternehmen definiert, die entweder durch Verbesserungen im eigenen Betrieb ihre Auswirkungen auf die biologische Vielfalt minimieren oder neue Lösungen entwickeln, um den Verlust an Artenvielfalt zu stoppen. Die Lösungsanbieter wie die Best-in-Class-Unternehmen sind in einer Vielzahl von Branchen sowie in allen Regionen und Ländern zu finden.

In der Vergangenheit haben die Marktteilnehmer die Natur als etwas Selbstverständliches und als Ressource, die uns unablässig zur Verfügung steht, betrachtet. Inzwischen wissen man jedoch, dass die Natur unter den Eingriffen des Menschen leide und immer mehr Schaden nehmen, erklärt Velislava Dimitrova.

Zunehmend werde uns bewusst, wie groß die Bedrohung für die Biodiversität und die Umwelt sei und dass wir dringend handeln müssen, so die Portfoliomanagerin weiter. Auf Artenvielfalt fokussierte Investmentlösungen entwickeln sich gerade zum größten Megatrend in der Vermögensanlage unserer Generation und bieten Anlegern entsprechende Chancen. Das Thema befinde sich an einem Wendepunkt und habe sich mit etwas Verspätung von einem weitgehend unbeachteten Risiko zu einer Top-Priorität gewandelt.

Umfassende Perspektive

Den Verlust an Artenvielfalt betrachte man aus einer umfassenden Perspektive, ergänzt Christophe Gloser, Head of Sales, Continental Europe, bei Fidelity International. Daher könne dieser Fonds mit seiner diversifizierten Produktstruktur in eine Vielzahl von Branchen und Unternehmen investieren. Sein Anlageuniversum könne er auf alle Industriezweige, Regionen und Marktkapitalisierungen ausdehnen und so die besten Anlageideen aufspüren, um Alpha zu generieren und die Biodiversität zu schützen.

Der Fidelity Funds – Sustainable Biodiversity Fund reiht sich ein in die weiter wachsende nachhaltige Fondsfamilie von Fidelity. Diese bietet Zugang zu einer Reihe von Fonds mit einem strikten, kohärenten ESG-Rahmen, um anlageklassenübergreifend konsistente, transparente und überzeugende Nachhaltigkeitsmerkmale zu gewährleisten. Der Fonds verfolgt eine nachhaltige thematische Strategie, bei der 70 Prozent des Nettovermögens des Fonds in Emittenten investiert werden, die nachhaltige Merkmale aufweisen.

Quellen:

1 Im Global Risks Report 2022 nennt das Weltwirtschaftsforum als die fünf größten globalen Gefahren das Versagen beim Klimaschutz, extreme Wetterereignisse, den Verlust der Artenvielfalt, die zunehmende Spaltung der Gesellschaft und Existenzkrisen.

3 Fidelity International, September 2022; Goldman Sachs Carbonomics, 10. November 21. Diese Analyse basiert auf Goldmans Kosten für die Dekarbonisierung in Höhe von 4,0 Mrd. US-Dollar pro Jahr. Der Zeitraum für die Bewertung ist der 10.11.21 (Datum der Veröffentlichung des Berichts) bis zum 31.12.50, woraus sich die Gesamtkosten von 117 Mrd. US-Dollar ergeben. Beachten Sie, dass 4,0 Mrd. US-Dollar pro Jahr die jährlichen Gesamtkosten auf der Grundlage der aktuellen Kostenkurve sind (d. h. unter der Annahme, dass die Kostenkurve statisch ist) und auch die Kosten für eine 75 prozentige Dekarbonisierung in Bezug auf THG, aber 100 Prozent des CO2, wenn sie mit natürlichen Senken kombiniert wird (minimale Kosten).

5 BloombergNEF (BNEF), 2021

Themen:

LESEN SIE AUCH

Neue Xtrackers-ETFs reduzieren Biodiversität-Anlagerisiken

Uwe Mahrt auf SZ-Nachhaltigkeitsgipfel 2023: "Kunden wissen heute genau, was sie wollen"

Investieren ist das neue Sparen

Frauen fürchten sich zu Recht vor Altersarmut

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

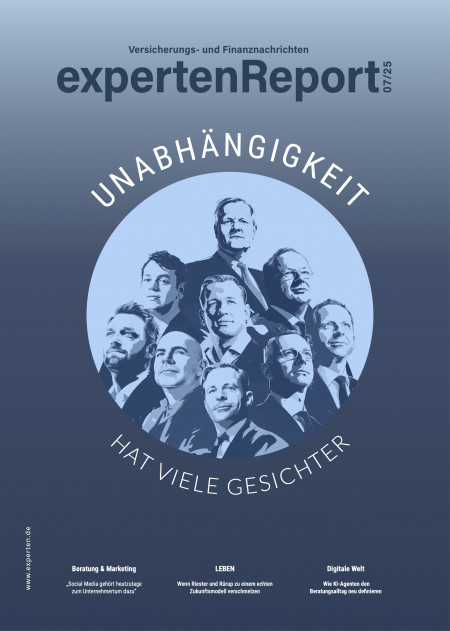

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.