Das Ziel des Aktionsplans für ein nachhaltiges Finanzsystem in Europa ist es, die Transparenz und Vergleichbarkeit grüner Aktivitäten zu verbessern – und damit das Risiko des Greenwashing zu minimieren – und den Zugang zu Finanzmitteln für den Übergang zu einer grünen, integrativen und widerstandsfähigen Wirtschaft zu verbessern. Noch ist das Ziel nicht erreicht worden. Und warum? Ein Konstruktionsfehler.

Ein Kommentar von Rosl Veltmeier, Triodos Investment Management

Derzeit bestraft kein Mechanismus die Anlageprodukte, die irreführenderweise als nachhaltig bezeichnet werden. Zwar wurde die EU-Verordnung über die Offenlegung nachhaltiger Finanzprodukte dazu eingeführt, die Transparenz zu erhöhen, wie Nachhaltigkeitsrisiken und -chancen in die Anlageentscheidungen miteinbezogen werden – doch genau hier liegt der Konzeptionsfehler.

Die Agenda für ist so konzipiert, dass die Beweislast bei den nachhaltigen Anlageprodukten liegt. Sie müssen über Prozesse, Daten und Berichte verfügen, um ihren "grünen" Anspruch zu untermauern. Für Organisationen ist diese Anpassung mit erheblichem Aufwand verbunden, für nachhaltige Anleger bedeutet dies steigende Kosten.

Trägt ein Anlageprodukt jedoch nicht das Siegel "Nachhaltigkeit", ist keine Berichterstattung erforderlich. Hinzu kommt, dass die derzeitige Gestaltung der SFDR keine Anreize für Investoren bietet, ihre Anlageprodukte nachhaltiger zu gestalten, da dies mit mehr Arbeit verbunden und zu höheren Kosten führen würde.

Was wir brauchen wäre vielmehr, dass nachhaltige Anlagen günstiger und schädliche Anlagen teurer werden. Höhere Kosten würden dann auch den wahren Preis solcher Investitionen für die Gesellschaft darstellen und eine Verlagerung von schädlichen Investitionen zu nachhaltigen Investitionen anregen.

Themen:

LESEN SIE AUCH

Klarere Trennung nachhaltiger Fonds

Wann gelten Unternehmen als „grün“?

Infinma-Studie: Nachhaltige Fondspolicen und Fondsanlagen

AV-Rating 2023: Jede dritte Privatrente ist hervorragend

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

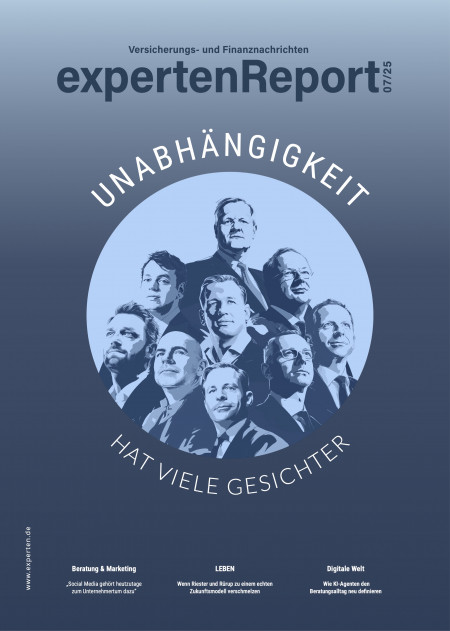

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.