Ab dem 22. März dürfen Versicherungs- und Kapitalanlageprodukte vertrieben werden, die dem europäischen Regulierungsrahmen für Paneuropäische Pensionsprodukte (PEPP) entsprechen. Die Betonung liegt hier auf dürfen, da tatsächlich in ganz Europa nicht ein solches Produkt zum Vertrieb zur Verfügung steht.

Ein Kommentar von Martin Klein, geschäftsführender Vorstand des Branchenverbands VOTUM Verband Unabhängiger Finanzdienstleistungs-Unternehmen in Europa e.V

Die europäische Aufsichtsbehörde EIOPA zeigt sich auf Nachfragen hinsichtlich der bei ihr laufenden Genehmigungsverfahren für derartige Produkte sehr zurückhaltend. Die Antworten deuten darauf hin, dass aktuell kein Genehmigungsverfahren anhängig ist und es lediglich Absichtserklärungen einiger Versicherer gibt, zukünftig ein solches Produkt entwickeln zu wollen.

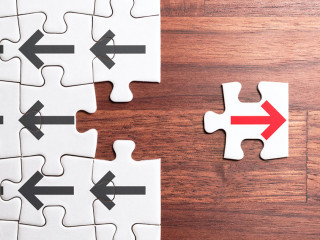

Diese Entwicklung zeigt deutlich den Geburtsfehler der „Europarente“ auf. Wenn EU-Gesetzgeber und Regulatoren mit unrealistischen Wunschvorstellungen selbst Produktentwickler spielen, dürfen sie sich nicht wundern, dass der Markt nicht folgt.

Der Zwang, bei jedem Angebot auch ein Standardprodukt mit hohen Garantien, Inflationsausgleich und minimalen Kosten – also das Perpetuum mobile der Altersvorsorge – vorzuhalten, lässt die Anbieter zurecht zurückschrecken. Andauernd niedrige Zinsen bei gleichzeitig steigender Inflation waren in der Fantasie der europäischen Produktregulierer offenbar nicht präsent.

Der Kern des Problems ist die viel zu starre Begrenzung der Kosten.

Jeder Anbieter weiß, dass gerade in der Anfangsphase einer Produktlinie Verwaltungskosten deutlich erhöht sind und sich eine Entwicklung für einen ungewissen Markt schnell als unrentables Zuschussgeschäft entpuppt.

Klar ist zudem: Auch ein noch so gut designtes PEPP findet ohne die Möglichkeit der angemessenen Vertriebsvergütung keinen Kunden. Dies gilt ebenso für die von der Europäischen Kommission so hoch geschätzten digitalen Absatzwege, denen in jüngster Zeit gesetzgeberische Erleichterungen bei der Kundeninformation in Aussicht gestellt wurden. Auch diese finanzieren sich nicht von Luft und Liebe.

Der Fehlstart von PEPP zeigt, dass Gesetzgeber und Aufseher aus den Fehlern der Vergangenheit wieder nicht gelernt haben. Hier hätte insbesondere ein Blick in die Vergangenheit der Riester Versicherung für Einsicht gesorgt. Auch hier hatte man am Start Produktschranken vorgegeben, welche die Verbreitung dieser sinnvollen privaten Vorsorge zunächst zum Rohrkrepierer werden ließen. Auch die aktuellen Probleme bei der Riester-Versicherung beruhen im Wesentlichen auf dem überkomplexen Zulagenverfahren.

Die Bundesregierung sollte bei ihren Gedanken zu einer Neugestaltung der Riester Versicherung die aktuelle Situation bei PEPP genau betrachten, um nicht den gleichen Fehler wieder zu machen.

Themen:

LESEN SIE AUCH

Provisionsrichtwert: BaFin-Merkblatt verfehlt seinen Zweck

VOTUM bemängelt: Der Entwurf des BaFin-Merkblatts formuliert unter dem Vorwand, den Versicherungsgesellschaften Anleitungen für ihre Produktentwicklungsprozesse zu geben, nahezu ausschließlich Vorgaben und Eingriffe in die Gestaltung der Vertriebsvergütung.

BaFin läuft sehenden Auges in Kompetenzüberschreitung

Finanztest rät: Finger weg von Fondspolicen mit Garantien!

Fondsgebundene Rentenversicherungen mit Garantien versprechen, Sicherheit mit Rendite zu vereinen. Doch das Versprechen halten sie nicht ein. Am Ende verdient vor allem der Anbieter. Deshalb rät die Stiftung Warentest nach ihrer Untersuchung von 20 Angeboten von diesen Produkten ab.

So investieren die Deutschen in ihre Altersvorsorge

Während die private Vorsorge und die bAV deutlich an Beliebtheit gewinnen, gehört die Riester-Rente zu den klaren Verlierern. Besonders fondsgebundene Produkte werden als Alternative zur klassischen Lebensversicherung mit ihrer rekordtiefen Garantieverzinsung immer stärker nachgefragt.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

PKV-Initiative „Heal Capital 2“: Neuer Fonds, neue Investoren, neue Start-ups

Digitale Wartung, KI-Zertifizierung, stärkere europäische Vernetzung: Der PKV-Investitionsfonds Heal Capital geht mit neuer Schlagkraft an den Start – und will die digitale Versorgung nachhaltig verändern. Doch welche Start-ups profitieren zuerst?

„Was zu gut klingt, um wahr zu sein, ist es meistens auch“

Von unseriösen Werbeversprechen bis KI-Euphorie: Im zweiten Teil des Interviews mit Tim Grüger geht es um Trends im Daytrading, die Erwartungen von Kunden und den Kampf gegen Finanz-Fake-News. Plus: Was TradingFreaks für die Zukunft plant – und welchen Rat der Gründer Anfängern mit auf den Weg gibt.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.