Um die Debatte zwischen Regierungen und Versicherern über die Schließung von Deckungslücken bei pandemiebedingten Betriebsunterbrechungsrisiken zu unterstützen, hat The Geneva Association eine Studie zum Thema Öffentlich-Private Lösungen für Pandemierisiken veröffentlicht.

In der Studie werden vier mögliche staatlich gelenkte Finanzierungspläne vergleichend dargestellt: 1) Direktversicherung, 2) Rückversicherung, 3) Sozialversicherung und 4) staatliche Hilfszahlungen nach dem Schadensfall.

Der erste Bericht in dieser Serie, 'An Investigation into the Insurability of Pandemic Risk' ergab, dass Versicherer auf sich allein gestellt dieses Risiko nicht decken können.

Verglichen mit den geschätzten globalen wirtschaftlichen Einbußen von über 4 Billionen USD im Jahr 2020, nimmt die Schadens- und Haftpflichtversicherungsbranche weltweit jährliche Prämien in Höhe von 1,6 Billionen USD ein, von denen nur geschätzte 30 Milliarden USD auf Betriebsunterbrechungsversicherungen entfallen.

Die hohe notwendige Kapitalunterlegung macht es Privatversicherern unmöglich, einen bedeutsamen Versicherungsschutz für durch die Pandemie verursachte Betriebsunterbrechungen zu leisten.

Sie können jedoch wichtige, nicht risikotragende Beiträge leisten, indem sie ihre Expertise in Risikobeurteilung, Risikominderung und Schadenmanagement wirkungsvoll einsetzen.

COVID-19 hat verdeutlicht, dass Betriebsunterbrechungen, die im Zusammenhang mit der Pandemie stehen, direkt an Regierungsentscheidungen, das heißt die Verhängung von Lockdowns, gekoppelt sind; ein Umstand, der Versicherern die Risikokalkulation unmöglich macht.

Darüber hinaus haben derartige Risiken systemischen Charakter: Sie verursachen weitreichende und zeitgleiche finanzielle Verluste. Der private Versicherungsmarkt wird daher aufgrund der untragbar hohen Kapitalanforderungen nicht in der Lage sein, einen bedeutenden Versicherungsschutz für Geschäftskontinuität im Zusammenhang mit Pandemierisiken zu leisten.

Die staatliche Mitwirkung ist entscheidend für die Verbesserung von Vorsorge und Stabilität im Hinblick auf künftige Pandemieschocks.

In diesem Zusammenhang hat The Geneva Association kürzlich die Studie Öffentlich-Private Lösungen für Pandemierisiken veröffentlicht. Darin legt sie vier exemplarische Finanzierungspläne für Pandemierisiken dar, in denen die Regierungen eine führende Rolle einnehmen können:

- Direktversicherung: Der Staatssektor stellt Betrieben, die Pandemierisiken ausgesetzt sind, eine freiwillige oder obligatorische Versicherung zur Verfügung.

- Rückversicherung: Regierungen stellen Versicherern eine Rückversicherungsdeckung zur Verfügung, die innerhalb eines begrenzten Rahmens zur Wirkung kommt.

- Sozialversicherung: Einfacher staatlicher Versicherungsschutz mit obligatorischer Beteiligung mittels Vorauszahlungen (beispielsweise durch Steuern oder Umlagen).

- Staatshilfe nach dem Schadensfall: Ein seitens der Regierungen angebotenes ad hoc Sicherheitsnetz für Betroffene.

Mit dem Wissen, dass es keine einheitliche Lösung gibt, untersucht der Bericht, welche Maßnahmen am ehesten zu diesen sieben politischen Zielen beitragen: maximale Abdeckung, beschränkte finanzielle Last für die öffentliche Hand, bedarfsgerechte Verteilung der Mittel, Anreize zur Risikominimierung, Kosteneffizienz beim Risikotransfer, betriebliche Effizienz und volkswirtschaftlicher Nutzen.

Es ist eine Tragödie, dass Betriebe, insbesondere Klein- und Mittelbetriebe, im Laufe der Pandemie aufgrund der Lockdowns derart gravierende, unkontrollierbare finanzielle Verluste erleiden mussten,

stellt Jad Ariss, Geschäftsführer der Geneva Association, fest und fordert: "Der Staat musste sich mit Nothilfemaßnahmen in Höhe mehrerer Billionen Dollar einschalten. Regierungen und Versicherer müssen gemeinsame Lösungen zur Deckung künftiger Pandemieschäden im Bereich Betriebsunterbrechung erarbeiten. Dabei sollten die Regierungen die Führungsrolle übernehmen."

Wir möchten betonen, dass einer der im Bericht dargelegten Finanzierungspläne, und zwar die ad hoc Zahlung nach dem Schadensfall, der wohl am wenigsten effektive ist.

erläutert Kai-Uwe Schanz, Leiter für Research & Foresight bei der Geneva Association und Hauptautor des Berichts. Für die anderen dargestellten Maßnahmen sei die Überlegung entscheidend, ob sie auf obligatorischer oder freiwilliger Basis stattfinden sollen.

Daneben sei die Rolle der Versicherer bei Kalkulation und Distribution des Versicherungsschutzes entscheidend. Die Geneva Association hofft, dass dieser Bericht Regierungen und Versicherern dazu verhilft, ihre partnerschaftlichen Verhandlungen zum Abschluss zu bringen.

Themen:

LESEN SIE AUCH

Verbraucherbeschwerden bei der BaFin steigen deutlich

W&W-Gruppe verbessert 2023 ihre Marktpositionen

R+V gibt knapp 16 Millionen Euro an Kunden zurück

Vorläufige Zahlen 2023: SV SparkassenVersicherung mit starkem Wachstum

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

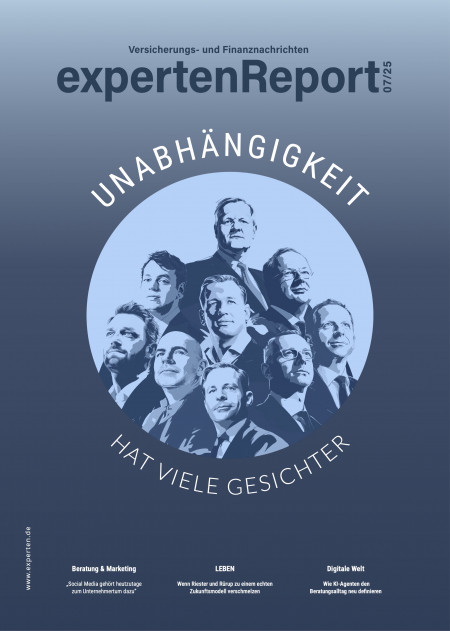

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.