(Un)glaubwürdig grün? Wie sich Anleger im boomenden Markt Grüner Anleihen orientieren

Immer mehr Anleger wollen in Wertpapiere für explizit klimafreundliche Industrien und Projekte investieren. Ist der Klimaschutz damit in der Finanzwelt angekommen? Oder ist der Verdacht begründet, dass es sich bei Green Bonds lediglich um Green Marketing handelt, wenn nicht gar um „Greenwashing“?

Forschung Frankfurt, das Wissenschaftsmagazin der Goethe-Universität, berichtet über die Arbeit der Wirtschaftswissenschaftlerin Julia Kapraun, die zeigt, wie Anleger beim Kauf Grüner Anleihen nach Orientierung suchen.

Wer nicht ökologisch wird, verliert ökonomisch – dieser Gedanke kommt inzwischen auch Unternehmen und Finanzdienstleistern, die mit „grün“ ansonsten nicht viel im Sinn haben.

Denn spätestens nach dem Pariser Klimagipfel 2015 steht fest: Die Internationalen Finanzströme sollen umgeleitet werden. Weg von Öl, Gas und Kohle hin zu klimafreundlichen Projekten.

Grüne Anleihen gelten als wichtige Katalysatoren, wenn nicht gar als Dreh- und Angelpunkt bei der Umstellung der Weltwirtschaft hin zu weniger Kohlenstoffverbrauch. Doch können sich Anleger sicher sein, dass sie mit einer Grünen Anleihe auch wirklich ein grünes Projekt finanzieren?

Berechtigte Zweifel an "Green Bonds"

Zweifel sind zumindest angebracht, wie Dr. Julia Kapraun in ihrer Studie auf Grundlage aller Green Bonds mit verfügbaren Daten bis Ende 2018 nahelegt. Denn die Lage ist unübersichtlich: Jedes Unternehmen, jede Bank, jedes Land kann die Kriterien für „Green bonds“ selbst bestimmen.

Für von China ausgegebene grüne Anleihen gilt etwa, dass die Hälfte des Bond-Volumens in nachhaltige Projekte fließen muss; europäische Green-Bond-Standards schreiben dagegen 95 Prozent vor. Die Wirtschaftswissenschaftlerin der Goethe-Universität hat untersucht, wie Anleger im boomenden Grüne-Anleihen-Markt nach Orientierung suchen.

Ihre Studie zeigt, welche Kriterien darüber entscheiden, ob Anleger Grüne Anleihen als glaubwürdig einschätzen, und welchen Preis sie für den Klimaschutz zu zahlen bereit sind. Mehr darüber lesen Sie in der gerade erschienen Ausgabe von „Forschung Frankfurt“ (2/2020), die sich dem Thema Klimakrise aus verschiedenen wissenschaftlichen Perspektiven widmet.

Themen:

LESEN SIE AUCH

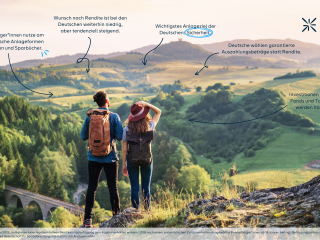

Geldanlage: Sicherheit vor Rendite – aber mit wachsender Risikobereitschaft

Für die meisten Deutschen steht Sicherheit bei der Geldanlage weiterhin an erster Stelle. Das zeigt eine aktuelle repräsentative forsa-Umfrage im Auftrag der BarmeniaGothaer. Während klassische Sparformen dominieren, gewinnt das Interesse an renditestärkeren Alternativen wie Fonds und Aktien langsam an Bedeutung.

Deutscher Geldanlage-Index Sommer 2024: Wenig Aufregung in unruhigem Markt

Attraktive zinsbasierte Geldanlagen, ein hoher Goldpreis, kaum finanzierbare Immobilienpreise und nervöse Börsen: Das Deutsche Institut für Vermögensbildung und Alterssicherung (DIVA) wollte vor diesem Hintergrund wissen, ob und wie sich dies auf die Anlagepräferenzen der Privatanleger auswirkt.

Sachwert-Investments bieten den größten nachhaltigen Hebel

Eine neue bevölkerungsrepräsentative Umfrage von YouGov und Pangaea Life zeigt die Einstellungen und Präferenzen zum Thema nachhaltige Geldanlage. Als Sektoren mit dem effektivsten Hebel nennen die meisten Befragten Energie, Technologie sowie Wohnungsbau. Sicherheit und Rüstung sehen nur Wenige als nachhaltig an.

Trendstudie von Simon-Kucher: Kundenbindung wird im Privatkundengeschäft für alle Institute immer wichtiger

Die vergangenen zwei Jahre seit Beginn der Zinswende waren nachweislich von einer hohen Dynamik geprägt. Die rund 40 Millionen privaten Haushalte in Deutschland dürften in den vergangenen zwei Jahren überdurchschnittlich viele Finanzentscheidungen getroffen haben. Die Beziehung zwischen Kunde und Bank wird also immer wichtiger - doch wie intensiv ist sie nach zwei Jahren Zinswende?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

PKV-Initiative „Heal Capital 2“: Neuer Fonds, neue Investoren, neue Start-ups

Digitale Wartung, KI-Zertifizierung, stärkere europäische Vernetzung: Der PKV-Investitionsfonds Heal Capital geht mit neuer Schlagkraft an den Start – und will die digitale Versorgung nachhaltig verändern. Doch welche Start-ups profitieren zuerst?

„Was zu gut klingt, um wahr zu sein, ist es meistens auch“

Von unseriösen Werbeversprechen bis KI-Euphorie: Im zweiten Teil des Interviews mit Tim Grüger geht es um Trends im Daytrading, die Erwartungen von Kunden und den Kampf gegen Finanz-Fake-News. Plus: Was TradingFreaks für die Zukunft plant – und welchen Rat der Gründer Anfängern mit auf den Weg gibt.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.