Wann ist die Anzahl berücksichtigter Versichererangebote hinreichend? Welche Informationen muss ein Makler zur Markt- und Beratungsgrundlage geben, wenn er keine hinreichende Anzahl anbietet? Mit diesen Fragen hatte sich das LG Heidelberg zu beschäftigen.

Urteil gegen einen Portalmakler

Das maklerbetriebene Vergleichsportal vergleiche nur Angebote von Versicherern, die dem Betreiber direkt oder indirekt eine Courtagezusage erteilt haben, rügte ein Verbraucherverband mit der Klage. Der Verband sah darin eine Beratung auf eingeschränkter Marktgrundlage.

Das Gericht verurteilte den Portalmakler, es zu unterlassen, auf seinem Portal den Abschluss von Versicherungen anzubieten, ohne Kunden vor Abgabe der Vertragserklärung ausdrücklich darauf hinzuweisen, dass dem Vergleich eine eingeschränkte Auswahl von Versicherern zugrunde gelegt und auf welcher Markt- und Informationsgrundlage die Vermittlungsleistung erbracht wird.

Begründung des Gerichts

Jürgen Evers, Rechtsanwalt, EVERS Rechtsanwälte für Vertriebsrecht

Im Wesentlichen begründete die Zivilkammer die Entscheidung mit den folgenden Erwägungen. Ein Makler verletze § 60 Abs. 1 Satz 2 VVG, wenn er bei einem Vergleich mit nachfolgender Abschlussmöglichkeit vor Abschluss des Versicherungsvertrags nicht ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hinweise.

Dabei sei die hinreichende Zahl von auf dem Markt angebotenen Versicherungsverträgen und Versicherern im Wege einer objektiven und ausgewogenen Marktuntersuchung zu ermitteln. Wolle der Makler Versicherer ausschließen, könne er zwar seine Beratungsgrundlage reduzieren, er müsse dies jedoch dem Kunden auch mitteilen.

Dieser Hinweis sei hervorzuheben. Daran fehle es, wenn der Kunde erst darauf schließen müsse, dass der Empfehlung nicht alle marktrelevanten Versicherer zugrunde lägen. Abrufbare Informationen über teilnehmende und nicht teilnehmende Gesellschaften genügten diesen Anforderungen nicht, wenn sie nicht besonders hervorgehoben seien und der Kunde erst darauf schließen müsse, was gemeint sei.

Mögliche Schlussfolgerung nicht ausreichend

Werde lediglich von teilnehmenden Versicherern gesprochen, müsse der Kunde daraus erst schließen, dass er nicht auf der Grundlage einer hinreichenden Anzahl von Versicherern beraten werde. Er müsse sich also zunächst denken, dass es auch nicht teilnehmende Versicherer gebe.

Weiterhin müsse der Kunde darauf schließen, dass der Anteil der nicht teilnehmenden Versicherer so groß sei, dass von einer eingeschränkten Beratungsgrundlage auszugehen sei. Dies entspreche nicht den gesetzlich gebotenen Anforderungen.

Informationen zur Marktgrundlage

Der Begriff „Informationsgrundlage“ bedeute nach Wortlaut und Sinn eine Mitteilung, auf welche Weise der Makler sich die für seine Beratung notwendige Information verschafft habe, zum Beispiel über eine eigene Marktuntersuchung oder über eine Maklersoftware. Da das Gesetz verlange, dass die Namen der dem Rat zugrunde gelegten Versicherer anzugeben sind, gehe die Information zur Marktgrundlage weiter. Deshalb reiche es nicht, nur die verglichenen Produkte darzustellen.

Entscheidend sei die Mitteilung, welcher Marktanteil von der Beratung abgedeckt werde. Dem entspreche es, dass die IDD für eine ausgewogene und persönliche Untersuchung auf die Bedürfnisse des Kunden, die Anzahl der Anbieter im Markt, den Marktanteil dieser Anbieter, die Anzahl einschlägiger Versicherungsprodukte, die von jedem Anbieter verfügbar sind, und die Merkmale dieser Produkte abstelle.

Auf die Details kommt es an

Der Kunde müsse auch bei einer eingeschränkten Beratungsgrundlage über die Anzahl der Anbieter im Markt, die vom Makler berücksichtigte Anzahl, deren Marktanteil, die Anzahl der einschlägigen Versicherungsprodukte und die Merkmale dieser Produkte informiert werden.

Die Information sei so detailliert zu erteilen, wie dies anhand des verfügbaren Zahlenmaterials möglich sei. Soweit es Zahlen über Marktanteile aller in Betracht kommenden Privathaftpflichtversicherer gebe, seien diese zu verwenden. Zumindest müssten die Zahlen der BaFin über die dort erfassten Versicherer mitgeteilt werden. Nur so werde dem Kunden ermöglicht, die Aussagekraft der abgegebenen Empfehlung einzuschätzen.

Von einem Makler sei zu erwarten, dass er entweder aufgrund seiner Qualifikation eine ungefähre Schätzung der Marktanteile der Versicherer vornehmen könne oder dass er zumindest offenbare, nicht einschätzen zu können, welcher Marktanteil von seiner Beratung abgedeckt werde, weshalb dieser gegebenenfalls auch gering sein könne.

Fehleinschätzung der Aussagekraft eines Versicherungsvergleichs kann weitreichende Folgen haben

Der Makler verletze die Vorschrift des § 60 Abs. 2 Satz 1 VVG, wenn er Mitteilungen dieser Art unterlässt. Dies sei dazu geeignet, die Interessen der Verbraucher als Marktteilnehmer spürbar zu beeinträchtigen. Kunden benötigen die Information, um eine informierte geschäftliche Entscheidung zu treffen.

Nur wenn bekannt sei, dass der Beratung eine eingeschränkte Anzahl von Versicherern zugrunde liege, und weiter bekannt sei, auf welcher Markt- und Informationsgrundlage diese fuße, könne die Aussagekraft des Preisvergleichs angemessen beurteilt und gegebenenfalls weitere Informationen zu anderen Versicherern eingeholt werden. Die Vorenthaltung der Informationen sei geeignet, den Verbraucher zu einer geschäftlichen Entscheidung zu veranlassen, die er andernfalls nicht getroffen hätte. Denn die Fehleinschätzung der Aussagekraft des präsentierten Versicherungsvergleichs könne den Verbraucher zum Abschluss eines Versicherungsvertrags veranlassen, den er in Kenntnis der eingeschränkten Versichererauswahl sowie der Markt- und Informationsgrundlage der Beratung nicht geschlossen hätte.

Informationsüberangebot des Maklers birgt Risiken

Soweit die Kammer meint, eine hinreichende Zahl von auf dem Markt angebotenen Privathaftpflichtverträgen und Versicherern werde nicht erreicht, wenn 49 von 90 Versicherern mit einer Marktabdeckung von 48 Prozent verglichen werden, erscheint dies schon realitätsfern. Jedenfalls verlangt das Gericht Informationen zur Marktabdeckung, deren Relevanz für die Frage des für den Kunden passendsten Versicherungsschutzes sich nicht erschließt. Der Kunde wird damit schlicht überfordert.

Ein sinnfreies Überangebot von Informationen versetzt den Kunden also nicht in die Lage, eine wohlinformierte Entscheidung zu treffen, sondern führt im Gegenteil dazu, dass der Kunde das aus den Augen verliert, worum es geht, nämlich sich für den passendsten Versicherungsschutz zu entscheiden.

Autor: Jürgen Evers, Rechtsanwalt, EVERS Rechtsanwälte für Vertriebsrecht

Themen:

LESEN SIE AUCH

Fachtagung Kanzlei Michaelis 2025: Von Haftungsbegrenzung und Vermögensschäden

Was ist die Markt- und Informationsgrundlage des Versicherungsmaklers?

Finanzverwaltung erkennt Rückstellung für Nachbetreuung nicht an

Anforderungen an die Bestimmtheit einer Kündigung

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Freiwilliger Wehrdienst: Wann trotzdem Kindergeld gezahlt wird

PKV: Dürfen Geschlechtsangleichungen ausgeschlossen werden?

KI-Regulierung in der Praxis: AfW veröffentlicht Leitfaden für Vermittler

Ostseehochwasser: Verbraucherschützer planen Musterklage gegen Versicherer

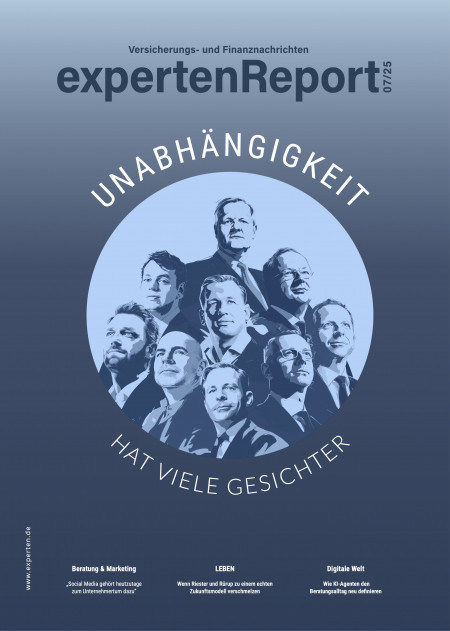

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.