Der Anteil der Versicherer, die in der Corona-Krise auch Chancen sehen, beträgt inzwischen 90 Prozent. Damit stellt sich rund ein halbes Jahr nach dem Ausbruch der Pandemie zumindest für die deutsche Versicherungswirtschaft die Situation deutlich positiver dar als noch zu Beginn.

Im Frühjahr hatte dieser Anteil lediglich bei 62 Prozent gelegen. Das zeigt eine Umfrage der von Ernst & Young GmbH Wirtschaftsprüfungsgesellschaft und der V.E.R.S. Leipzig GmbH.

Erwartungen an das Neugeschäft

14 Prozent der Befragten gehen davon aus, dass die Branche insgesamt leicht wachsen wird. Ein stark wachsendes Neugeschäft hatte in der vorangegangenen Befragung lediglich ein befragtes Unternehmen erwartet. Bei zwölf der 30 befragten Versicherer entwickelte sich das Neugeschäft seit Ausbruch der Pandemie bereits positiv.

Angesichts der Erfahrungen aus der Corona-Krise mit vielen abgesagten Veranstaltungen und geschlossenen Geschäften, Gastronomien und Unternehmen erwarten knapp zwei Drittel der Versicherer bei Betriebsschließungsversicherungen (63 Prozent) und Veranstaltungsausfallversicherungen (61 Prozent) ein wachsendes Neugeschäft für 2020/21.

59 Prozent sehen mehr Abschlüsse bei Krankenzusatzversicherungen. Unter dem Strich rechnen die Versicherer auch bei der Reiserücktrittsversicherung, der Rechtsschutzversicherung, der Risikolebensversicherung sowie der Berufsunfähigkeitsversicherung mit einem Plus für die Branche.

Kunden und Mitarbeiter können durchatmen

Zwar geht wie auch im Frühjahr ein Fünftel der Unternehmen davon aus, dass es in den kommenden zwei Jahren eher zu einem Personalabbau kommt. Allerdings schließen auch 35 Prozent einen Personalabbau komplett aus. Im Frühjahr war das bei keinem einzigen Unternehmen der Fall.

Noch unwahrscheinlicher werden Prämienerhöhungen wegen der Krise: Damit rechnen nur zwölf Prozent der Befragten, im Frühjahr waren es noch 21 Prozent.

Thomas Korte, Lead Partner und Leiter des Versicherungsbereiches bei EY in Deutschland, dazu:

„Nach anfänglicher Unsicherheit hat sich die Versicherungsbranche mittlerweile gut auf die Veränderungen durch die Corona-Pandemie einstellen können. Nicht nur das: Wie jede Krise bietet auch diese Krise eine Chance. Die nötigen Umstellungen zur Digitalisierung und die Transformation ihrer Geschäftsmodelle können und müssen die Versicherungsunternehmen jetzt konsequenter angehen. In Zukunft werden sich die Unternehmen mit den besten digitalen Lösungen entlang der Wertschöpfungskette durchsetzen.“

Aufbesserung des Images durch Digitalisierungsschub

93 Prozent der Versicherer sehen durch den Digitalisierungsschub Chancen in der Flexibilisierung der Arbeitsmodelle und 60 Prozent erwarten einen moderneren Vertrieb.

Prof. Dr. Fred Wagner, Vorstand des Instituts für Versicherungswissenschaften e.V. an der Universität Leipzig, dazu:

„Die schnellere und bessere Betreuung durch digitale Direktvertriebsmodelle kann auch dem Image der Versicherer helfen.“

Aber 20 der 30 Unternehmen fürchten, dass sich die Corona-Krise negativ auf das Image der Versicherer auswirken könnte.

Prof. Dr. Fred Wagner sagt:

„Gerade jetzt in der Krise haben die Versicherer die Chance, sich als Partner an der Seite der Kunden und der Gesellschaft zu positionieren – was langfristig positiv auf das Image einzahlen wird. Störend für das Image sind allerdings die Auseinandersetzungen um die Betriebsschließungsversicherungen.“

54 Prozent der Befragten haben bisher Kulanzzahlungen für Schäden geleistet. Ebenso viele haben zum Beispiel an medizinische Einrichtungen und Hilfsfonds gespendet und 42 Prozent haben lokale Einrichtungen unterstützt. Langfristig sehen 93 Prozent der Befragten insbesondere durch optimierte, digitale Kundenschnittstellen positive Auswirkungen auf das Image, 74 Prozent durch die Kulanzzahlung von Schäden.

Weiterhin hoher Druck

Dennoch sehen 97 Prozent der befragten Versicherer nach wie vor Herausforderungen, insbesondere in den Bereichen Neugeschäft (87 Prozent) und Kapitalanlagemanagement (83 Prozent).

Allerdings ist der Anteil im Vergleich zur Befragung im Frühjahr deutlich zurückgegangen. Zugenommen haben dagegen die Sorgen in den Bereichen Informationstechnik (83 Prozent) und Betriebsorganisation (77 Prozent).

Nach Ansicht der Befragten werden auch die Schadenquoten bei zahlreichen Versicherungsprodukten steigen, insbesondere bei Betriebsschließungsversicherungen, Veranstaltungsausfallversicherungen und Reiserücktrittsversicherungen. Darüber hinaus entwickelt sich die Rendite der Kapitalanlagen bei etwa der Hälfte der Unternehmen negativ.

Thomas Korte erwartet:

„Langfristig wird es zu einer Zunahme der Transaktionen und Zusammenschlüsse im Versicherungsmarkt kommen. Denn die Corona-Krise zwingt die Unternehmen, ihr gesamtes Portfolio zu überprüfen und neue Geschäftsmodelle einzuführen. Daraus können Herausforderungen entstehen, denen der ein oder andere Versicherer alleine gegebenenfalls nicht gewachsen ist. Für strategische Investoren könnten sich dadurch attraktive Akquisitions- oder Fusionsmöglichkeiten ergeben.“

Themen:

LESEN SIE AUCH

map-report: Bilanzrating deutscher Lebensversicherer 2020

Positives Geschäftsjahr für die Lebens- und Krankenversicherer

Corona: Versicherungsmitarbeiter erwarten Digitalisierungsschub

Lebensversicherung: ZZR-Rückflüsse bringen Spielraum

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

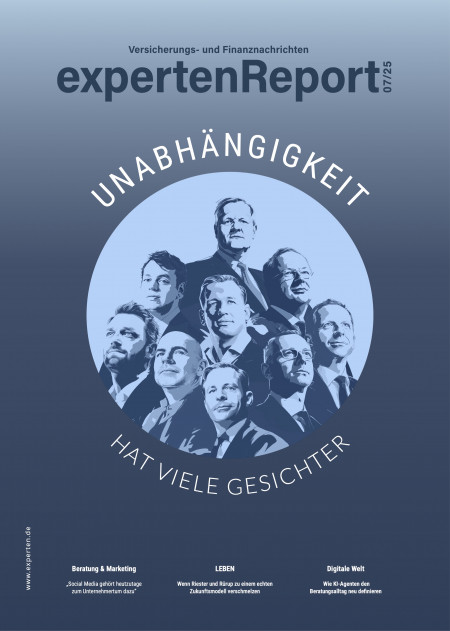

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.