Das Bundesministerium der Finanzen (BMF) reagiert auf eine Prüfbitte der Arbeitsgruppe Finanzen der CDU/CSU-Bundestagsfraktion zum Aufschub weiterer Maßnahmen der Bankenregulierung.

Dazu erklären die finanzpolitische Sprecherin der CDU/CSU-Bundestagsfraktion Antje Tillmann und der zuständige Berichterstatter Sepp Müller:

"Wir begrüßen, dass das BMF nicht drängende Regulierungsmaßnahmen für die Kreditwirtschaft verschoben hat. Der Union ist bewusst, dass der Kreditwirtschaft während der andauernden Covid-19-Pandemie eine herausragende Rolle zukommt. Sie muss unsere Wirtschaft flächendeckend mit Krediten versorgen und die staatlichen Hilfsmaßnahmen der KfW an die Unternehmen weiterreichen. Zusätzliche regulatorische Anforderungen und die Umsetzung neuer Meldevorgaben stellen eine bürokratische Mehrbelastung für Banken und Sparkassen dar, die gegenwärtig außer Verhältnis steht. Sie binden Personal bei den Kreditinstituten, das aktuell für die Kreditvergabe dringender gebraucht wird. Deshalb gilt es jetzt, die Kreditvergabe der Banken zu stärken, um unsere gesamte Wirtschaft - insbesondere die kleinen und mittelständischen Unternehmen, aber auch Soloselbstständige und Großunternehmen - mit Liquidität zu versorgen.

Der von BMF und BaFin eingeschlagene Weg ist richtig, Regulierungsmaßnahmen auf das notwendige Maß zu begrenzen. Konkret heißt das:

- Es wird davon abgesehen, die Wohnimmobiliendarlehensrisikoverordnung zum 1. Juli 2020 zu erlassen.

- Die Arbeiten an der Finanzstabilitätsdatenerhebungsverordnung werden nicht länger prioritär verfolgt.

- Der Sustainable Finance Beirat des BMF wird Stellungnahmen zu seinem Zwischenbericht auch berücksichtigen, die nach Ablauf der Konsultationsfrist eingehen.

- Die Übergangsfristen für die MaRisk-Novelle der BaFin - an der noch mindestens bis zum ersten Quartal 2021 gearbeitet wird - werden mit Augenmaß festgelegt werden. Die EBA-Leitlinien zur Kreditgewährung und -überwachung sollen nun erst mit der nächsten Änderung der MaRisk umgesetzt werden.

- Zudem wird die Veröffentlichung des geplanten Rundschreibens 13/2019 (BA) zu zusätzlichen Liquiditätsabflüssen auf unbestimmte Zeit verschoben, um operative Belastungen der Institute in der derzeitigen Krisensituation zu verringern."

Original-Content von: CDU/CSU - Bundestagsfraktion übermittelt durch news aktuell

Themen:

LESEN SIE AUCH

Trendstudie von Simon-Kucher: Kundenbindung wird im Privatkundengeschäft für alle Institute immer wichtiger

Keine Angst vor der Anschlussfinanzierung

Gestopptes Bundesprogramm: GLS übernimmt Förderung

Neobanking weltweit auf dem Vormarsch

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

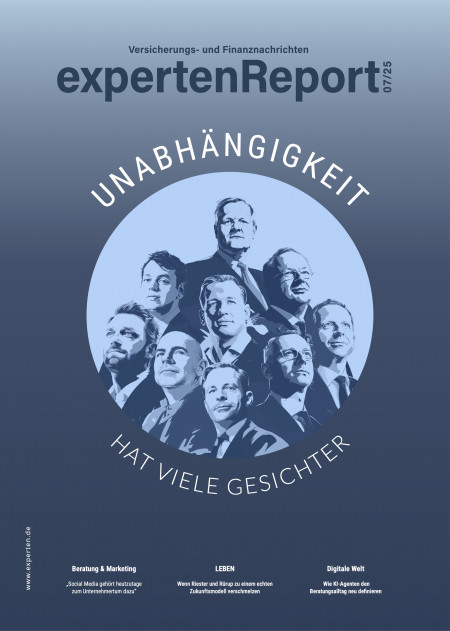

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.