MiFID II ist bereits über ein Jahr gültig, aber die Verärgerung der meisten Finanzberater ist bis jetzt nicht abgeflaut. In einer Stellungnahme an das Bundesfinanzministerium hat nun der Financial Planning Standards Board Deutschland (FPSB Deutschland) die wesentlichen Kritikpunkte aufgelistet.

Das Bundesfinanzministerium wollte von deutschen Finanzmarktakteure und Verbänden, dass sie nach einem Jahr MiFID II Bilanz ziehen.Die Befragung unter den FPSB-Professionals ergab vor allem Kritik zur Aufzeichnungspflicht (Taping) sowie zur Geeignetheitserklärung.

Besonders für freie Finanzberater und kleine Vermögensverwaltungen stellt MiFID II eine erhebliche Kostenbelastung dar.

Prof. Rolf Tilmes, FPSB-Vorstandsvorsitzender, erklärt:

„Unsere Zertifikatsträger berichten, dass die Anforderungen der MiFID II-Richtlinie nur durch den massiven Einsatz kostenaufwändiger Software und Technik zu leisten ist.“

Für diese Kunden seien Werte wie „Erreichbarkeit des Beraters“ und „Verschwiegenheit“ von großer Bedeutung. Kundengespräche finden regelmäßig statt, oft persönlich, aber eben auch über Handy oder Videochat.

Prof. Rolf Tilmes weiter:

„Die Tatsache, dass solche Gespräche aufgezeichnet werden, empfinden viele Kunden als grenzüberschreitend und als eine Verletzung ihrer Privatsphäre.“

Den Hinweis, so sollten sie vor Falschberatungen geschützt werden, würden viele als unnötig empfinden, da zum einen zusätzlich eine schriftliche Dokumentation der Empfehlungen existiert und zum anderen in langjährigen Kundenbeziehungen diese Art des Misstrauens als übertrieben wahrgenommen wird. In diesem Zusammenhang verweist Prof. Rolf Tilmes auch auf die Ethikregeln des FPSB Deutschland sowie den guten Leumund der Zertifikatsträger, die vom Kunden als ausreichender Schutz gegen Fehlberatungen gesehen würden.

Prof. Rolf Tilmes sagt:

„ … in der Praxis stellt die Aufzeichnung die Berater vor kaum zu überwindende Hindernisse, da nicht wenige Kundengespräche spontan vom Kunden auf das Mobiltelefon des Beraters initiiert werden und eine Aufzeichnung zum Beispiel während des Autofahrens nicht verlässlich möglich ist. Die Realität unserer Zertifikatsträger ist nicht selten der reisende Berater, der von seinen Kunden angerufen wird und um Stellungnahme zu Ideen des Kunden oder zum aktuellen Weltgeschehen gebeten wird.“

Die Berater sehen dagegen überwiegend den Wechsel von der Beratungsdokumentation zur Geeignetheitsprüfung als positiv an. Die Geeignetheitserklärung kann vor dem Beratungsgespräch, in der Regel elektronisch, erzeugt werden und liegt dann als Diskussionsgrundlage im Kundengespräch vor.

Dies erleichtere vor allem Beratungsgespräche, die in den Räumen des Kunden stattfinden, berichtet Prof. Rolf Tilmes aus dem Beratungsalltag.

Die erweiterten Vorgaben für die Erstellung des Kundenprofils würden ebenfalls als überwiegend positiv wahrgenommen.

Negativ wurde jedoch angemerkt, dass die Geeignetheitserklärung nur das Ergebnis eines Gespräches dokumentiert, und nicht wie früher bei der Dokumentation den Gesprächsverlauf.

Insgesamt bedeuten aber die regulatorischen Anforderungen für den Berater mehr Aufwand und höherer Software- und Technikbedarf.

Prof. Rolf Tilmes kritisiert:

„Die Konsequenzen spüren speziell freie Finanzberater und kleine Vermögensverwaltungen. Dies erscheint manchen unserer Zertifikatsträger als Ungerechtigkeit, da die Zunahme der Regulatorik doch eine politische Reaktion auf die Falschberatungen im Vorfeld der Lehmann-Brothers-Pleite war. Nun aber benachteiligt der Zwang zu teurer IT genau die Berater, die sich selbst als ehrliche Sachwalter des Kunden wahrnehmen, während große Banken einen relativen Kostenvorteil aufgrund von Skaleneffekten bekommen.“

Themen:

LESEN SIE AUCH

Mit vereinten Kräften gegen ein drohendes Provisionsverbot

Neues Informationsvideo erklärt aktualisierte FinVermV

Neue gesetzliche Regelungen für Finanzanlagenvermittler ab 01.08.2020

Nachhaltige Geldanlagen – kurzfristiger Trend oder Mainstream?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

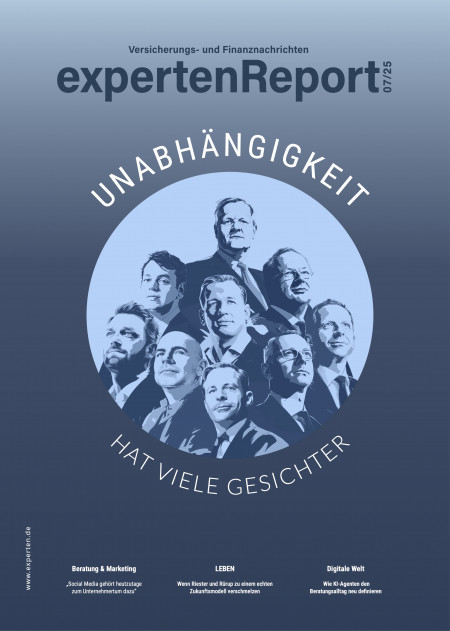

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.