Photo credit: depositphotos.com

Wer einen Dienstwagen fährt und auch privat nutzen darf, muss dies als geldwerten Vorteil versteuern. Je nach Berechnungsart ist dabei eine lückenlose Dokumentation der privaten Fahrten sowie der Fahrten zur Arbeit erforderlich. Und in bestimmten Fällen schaut das Finanzamt genau hin.

Der Lohnsteuerhilfeverein Vereinigte Lohnsteuerhilfe e. V. (VLH) erläutert die Details

Immer zum Jahresbeginn können Arbeitnehmende mit Firmenwagen entscheiden, wie der geldwerte Vorteil für das Auto berechnet werden soll – pauschal oder anhand der tatsächlichen Nutzung. Im Nachhinein besteht die Möglichkeit, die Berechnungsart in der Steuererklärung für das betreffende Jahr umzuwandeln in die jeweils andere Variante. Zum Beispiel weil man feststellt, dass man aufgrund von aufgezeichneten Fahrten zur Arbeitsstelle steuerlich doch besser mit dem Fahrtenbuch als mit der Pauschalberechnung fährt.

Aber Achtung: Die Finanzverwaltung Nordrhein-Westfalen hat in ihrer "Liste der zentralen und dezentralen Prüffelder" darauf hingewiesen, dass unter anderem bei einem solchen Wechsel der Berechnungsart für Dienstwagen in diesem Jahr besonders genau hingeschaut wird. Das heißt: Wer von der pauschalen auf die tatsächliche Nutzung wechselt, sollte eine lückenlose und ganzjährige Dokumentation aller Fahrten vorlegen können – sowohl der privaten als auch der zur Arbeit. Das kann zum Beispiel über die Zeiterfassung des Unternehmens erfolgen.

Zur Erklärung: Die Finanzverwaltung Nordrhein-Westfalen gibt - im Gegensatz zu den anderen Bundesländern - regelmäßig eine Liste heraus mit den jährlichen Prüfungsschwerpunkte der dortigen Finanzämter. Und darin ist in diesem Jahr das Thema zu Firmenwagen enthalten.

Pauschalberechnung oder Fahrtenbuch

Ein Dienstwagen oder Firmenwagen, der auch privat genutzt werden darf, gilt steuerrechtlich als geldwerter Vorteil. Das heißt: Das Auto wird zu etwas Ähnlichem wie Lohn - und muss somit auch versteuert werden. Dafür gibt es zwei Möglichkeiten: die Pauschalberechnung oder die detaillierte Aufstellung aller Fahrten in einem Fahrtenbuch.

Bei der Pauschalberechnung müssen Arbeitnehmerinnen und Arbeitnehmer jeden Monat ein Prozent des Neuwagen-Listenpreises versteuern (0,25 Prozent bei Elektroautos bis 60.000 Euro). Dazu kommen 0,03 Prozent für jeden Entfernungskilometer zwischen Wohnung und erster Tätigkeitsstätte oder, falls die erste Tätigkeitsstätte nur gelegentlich aufgesucht wird, 0,002 Prozent für jeden Entfernungskilometer multipliziert mit der Anzahl der Fahrten zur ersten Tätigkeitsstätte.

Für wen lohnt sich ein Fahrtenbuch?

Ein Fahrtenbuch ist sinnvoll für Arbeitnehmende, die das Fahrzeug privat wenig nutzen, dafür aber aus beruflichen Gründen sehr viel mit dem Dienstwagen unterwegs sind. Zum Beispiel um Kunden, Filialen oder Baustellen zu besuchen. Im Fahrtenbuch müssen alle Fahrten notiert werden – sowohl die beruflichen als auch die privaten. Am Ende des Jahres wird dann zusammengezählt, und für die privaten Fahrten muss anteilig Einkommensteuer gezahlt werden.

Das Fahrtenbuch lohnt sich umso mehr, je niedriger die Gesamtkosten für den Firmenwagen sind. Wenn beispielsweise das Auto bereits abgeschrieben wurde oder ein Gebrauchtwagen ist, wenn die Arbeitnehmerin oder der Arbeitnehmer die Benzinkosten selbst zahlen muss oder eine Zuzahlung zur Anschaffung des Dienstwagens geleistet hat, dann sollte aus steuerlichen Gründen auf jeden Fall ein Fahrtenbuch geführt werden. Letzteres wird übrigens auch bei der Pauschalmethode angerechnet.

Fahrtenbuch für Dienstwagen: Unbedingt korrekt führen

Abgesehen von dem besagten Hinweis der Finanzverwaltung Nordrhein-Westfalen sollte grundsätzlich immer auf eine korrekte Führung des Fahrtenbuchs geachtet werden. Denn ist das Finanzamt damit nicht einverstanden, weil eine Anforderung nicht erfüllt ist, kann es das Fahrtenbuch ablehnen. In diesem Fall wird der Dienstwagen automatisch mit der 1-Prozent-Regelung versteuert.

Entscheidet sich eine Arbeitnehmerin oder ein Arbeitnehmer für das Führen eines Fahrtenbuchs, sollte sie/er dies vorab mit der/dem Arbeitgeber/in besprechen. Denn für die Ermittlung des geldwerten Vorteils mittels Fahrtenbuchmethode müssen sämtliche Kosten des Fahrzeugs nachgewiesen werden. Selbst bei einem vorbildlich geführten Fahrtenbuch kann das Finanzamt den Wechsel der Berechnungsart ablehnen, wenn der Arbeitgeber beziehungsweise die Arbeitgeberin nicht alle Belege zur Verfügung stellt.

Themen:

LESEN SIE AUCH

Fußball-EM: VIP-Loge für Geschäftspartner oder Goodies für Mitarbeiter – Vorsicht bei der Steuer

Bitcoin & Co. versteuern: Schwarze Schafe im Visier der Finanzverwaltung

Geld, Zeit, Gegenstände: So setzen Sie Spenden von der Steuer ab

Steuererklärung 2022: Mehr Zeit zum Abgeben

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Steuerjahr 2026: Trotz Entlastung zahlen viele Haushalte mehr

Wenn der Betriebsprüfer in den Posteingang schaut

Doppelte Haushaltsführung: Wer die Miete zahlt, darf den Abzug nutzen

Investmentsteuerreform 2025: Neue Regeln, klare Grenzen, stille Risiken

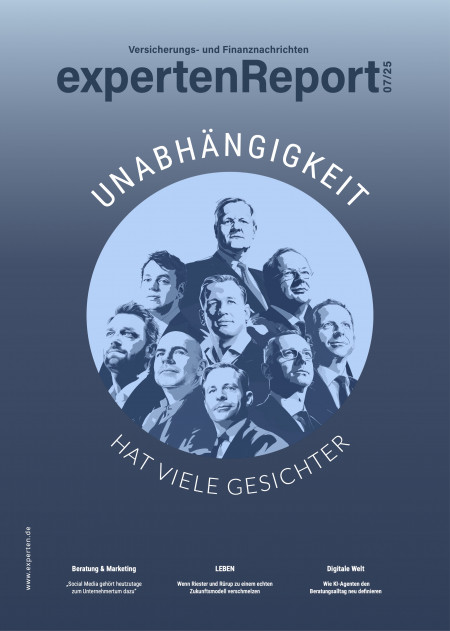

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.