Photo credit: depositphotos.com

Mehr als zwei Jahre sind seit der Flutkatastrophe im Ahrtal bereits vergangen. Das Tiefdruckgebiet „Bernd“ schien in der öffentlichen Debatte durch den Ukraine-Krieg und Themen wie Energiekrise und Inflation einerseits etwas in den Hintergrund geraten zu sein. Andererseits haben uns die diesjährigen Sommerunwetter im Alpenraum, insbesondere die verheerenden Überschwemmungen in großen Teilen Österreichs und Sloweniens Anfang August, eindrücklich an das zerstörerische Potenzial der Naturgewalten erinnert.

Die Deutsche Aktuarvereinigung e.V. wirft einen Blick zurück und gleichzeitig nach vorn und fragt nach den Lehren, die sich aus der Flutkatstrophe 2021 ziehen lassen.

Das Tiefdruckgebiet „Bernd“ brachte seinerzeit, maßgeblich im Zeitraum vom 12. bis 15. Juli 2021, mehrtägige Starkregenniederschläge mit sich, die insbesondere in den Staulagen der Mittelgebirge (vorrangig in Deutschland, Belgien und Frankreich) nochmals an Intensität zunahmen. In Deutschland waren hiervon vor allem Nordrhein-Westfalen und Rheinland-Pfalz betroffen. Innerhalb von drei Tagen fiel in diesen Gebieten teilweise doppelt so viel Regen wie normalerweise im gesamten Monat Juli.

Da die Böden in Folge eines nassen Frühlings und Sommers bereits gesättigt waren, konnten große Teile dieser enormen Niederschlagsmengen nur oberflächlich abfließen. Bedingt durch die topografischen Gegebenheiten der betroffenen Mittelgebirge, insbesondere ihre steilen Talflanken, sammelte sich das Wasser innerhalb sehr kurzer Zeit wie in einem Trichter in den Tälern.

Dies führte zu einem raschen Ansteigen der Pegelstände und damit einhergehend zu hohen Fließgeschwindigkeiten vergleichbar mit dem Strömungsverhalten alpiner Wildbäche. Zuletzt rissen die Wassermassen Autos, Bäume und Trümmer mit sich, die zu Verklausungen an Brücken führten, was wiederum weitere Zerstörungen nach sich zog.

„Bernd“ zog eine Schneise der Verwüstung nach sich

Die Auswirkungen waren katastrophal und in dieser Intensität in Deutschland weitestgehend unbekannt. So verloren mehr als 180 Menschen ihr Leben, etliche Landkreise wie Ahrweiler, Euskirchen und der Rhein-Erft-Kreis verzeichneten infolge der schieren Wassermassen und mitgespülten Trümmer, die sich durch die Orte wälzten, unvorstellbare Verwüstungen.

Mit einem versicherten Schaden von mehr als acht Milliarden Euro war „Bernd“ die bislang mit Abstand teuerste Naturkatastrophe im deutschen Markt, der gesamte ökonomische Schaden in Deutschland belief sich laut Schätzungen der Munich Re im Januar 2022 sogar auf 33 Milliarden Euro.

„Bernd“ war ein statistisch außergewöhnliches Ereignis. Bezogen auf das gesamte Bundesgebiet und gemessen an der Schadenhöhe durch Überschwemmung schätzt der Gesamtverband der Deutschen Versicherungswirtschaft e.V. (GDV) „Bernd“ als ein sogenanntes 50-Jahresereignis ein: Unter den gegenwärtigen Klimabedingungen ist zu erwarten, dass Deutschland etwa einmal in 50 Jahren von einem Überschwemmungsereignis heimgesucht wird, das einen vergleichbaren Schadenaufwand wie „Bernd“ verursacht.

Übersetzt auf einen einjährigen Prognosehorizont besteht somit eine statistische Wahrscheinlichkeit von ungefähr zwei Prozent, dass ein solches Ereignis in Deutschland bereits innerhalb des kommenden Jahres erneut auftritt. Bezogen auf das kleinere, ausschließlich durch „Bernd“ betroffene Gebiet schätzt der GDV „Bernd“ hingegen als 500- bis 1.000-Jahresereignis ein.

Die Wahrscheinlichkeit, dass ein vergleichbares Ereignis in genau diesem Gebiet bereits innerhalb des nächsten Jahres erneut auftritt, beträgt demnach 0,1 bis 0,2 Prozent. Aufgrund des Klimawandels ist jedoch davon auszugehen, dass solche extremen Unwetterereignisse in Zukunft häufiger auftreten werden, was wiederum auch Einfluss auf die genannten Einschätzungen zu „Bernd“ und vergleichbaren Ereignissen haben wird.

Viele Unternehmen überprüfen ihre Flutmodelle nach „Bernd“

Angesichts der enormen finanziellen Belastungen, die mit Katastrophenereignissen wie „Bernd“ verbunden sind, ist es für die Versicherungswirtschaft von großer Bedeutung, das Schadenpotenzial ihrer versicherten Naturgefahren fortwährend adäquat einzuschätzen und entsprechende Kapitalpuffer vorzuhalten.

Insbesondere nach dem Eintritt von Großereignissen sind daher tiefergehende Analysen der verwendeten Bewertungsmodelle notwendig, um sicherzustellen, dass die bestehende Modellierung von Katastrophenrisiken und der zugehörige Risikokapitalbedarf angemessen sind.

Derartige Analysen erfordern zahlreiche risiko- und modellierungsrelevante Informationen, die weit über reine Schadenschätzungen hinausgehen und beispielsweise auch statistische Auswertungen des GDV und wissenschaftliche Studien umfassen. Zu berücksichtigen ist hierbei, dass die benötigten Detailinformationen im Allgemeinen erst mit größerem zeitlichen Abstand nach dem Ereignis zur Verfügung stehen.

Neben modellspezifischen Analysen lassen sich in Abhängigkeit der relevanten Naturgefahren auch Trendanalysen durchführen. Von besonderer Relevanz für hydro-meteorologische Gefahren wie Überschwemmung, Hagel und Sturm ist hierbei natürlich der Klimawandel als Megatrend.

Viele Unternehmen im Markt haben in Anbetracht der eingangs beschriebenen Besonderheiten und des gewaltigen Schadenausmaßes von „Bernd“ ihre Flutmodelle einer eingehenden Validierung unterzogen oder diese komplett neu evaluiert und konnten auf diese Weise gegebenenfalls auch Verbesserungspotenziale hinsichtlich Methodik und/oder Modellkalibrierung identifizieren. Dies war jedoch aufgrund des oben beschriebenen Informationsbedarfs erst geraume Zeit nach dem Ereignis möglich.

Erkenntnisse, die sich aus Großereignissen wie „Bernd“ gewinnen lassen, fließen über die Evaluierung in die Bewertungsmodelle der Unternehmen ein und können somit Einfluss auf Unternehmensentscheidungen haben. So lassen sich die gewonnenen Erkenntnisse bei der Definition der Risikoneigung und Risikostrategie nutzen, Risikokapital kann effizienter allokiert werden, Rückversicherungsdeckungen können mit diesen Erkenntnissen adäquater ausgestaltet werden. Ebenso fließen diese Erkenntnisse in die Kalkulation von Versicherungsprämien ein.

Die Aufarbeitung ist noch längst nicht abgeschlossen

Das Ereignis „Bernd“ wird die Politik und die Versicherungswirtschaft noch lange Zeit beschäftigen: Neben politischen Diskussionen zur Pflichtversicherung, zur Versicherbarkeit von Gebäuden in Überschwemmungsgebieten oder zu Präventionsmaßnahmen hat „Bernd“ die Folgen des Klimawandels nur allzu schmerzlich bewusst gemacht.

In den Aktuarwissenschaften wirft „Bernd“ grundsätzliche Fragen zur Risikomodellierung von Naturkatastrophenrisiken auf, mit denen sich die Branche intensiv auseinandersetzt. Da Detailinformationen zu Großereignissen wie „Bernd“ häufig erst einige Zeit nach dem Ereignis vorhanden sind, werden daraus gewonnene Erkenntnisse auch in den nächsten Jahren noch Eingang in Evaluation und Neuentwicklung mathematischer Modelle finden. Auch die DAV beschäftigt sich in unterschiedlichen Arbeitsgruppen mit diesen aktuellen Themen.

Themen:

LESEN SIE AUCH

Gebäudeversicherungen müssen nicht teurer werden

Schaden- und Unfallversicherung: Geschäftsklima erreicht Höchststand

Naturgefahrenstatistik 2024: GDV meldet verdoppelte Hochwasserschäden

Sommerunwetter mit Schäden in Höhe von 740 Mio. Euro

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Debeka ist „Arbeitgeber des Jahres 2026“ in der Versicherungsbranche– ein Signal für den Binnenmarkt Versicherung

Skiausrüstung auf dem Autodach: Wenn der Weg in den Winterurlaub teuer endet

Alkohol am Steuer: Kleine Promille, große Folgen – auch für Radfahrer

Skiunfälle: Hohe Schadenkosten trotz geringer Fallzahlen

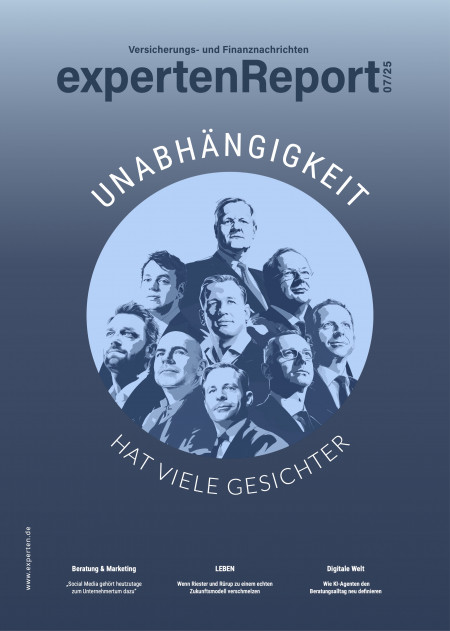

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.