Ein Anlageansatz muss nicht kompliziert sein, damit Anleger damit erfolgreich sind. Das beste Beispiel sind kostengünstige passive Strategien. Die Düsseldorfer Brilliant Vermögensverwaltung setzt auf Faktorinvesting.

Es ist seit vielen Jahren eine bisweilen heftig geführte Debatte in der Finanzbranche: Die Frage, ob eine Anlagestrategie aktiv oder lieber passiv abgebildet werden soll, spaltet die Investoren weltweit. Während die einen darauf verweisen, dass nur aktive Manager durch Stockpicking, Timing und aufwändiges Research einen Mehrwert erzielen können, geben die anderen zu bedenken, dass dies im Schnitt nur den wenigsten Anlageprofis auf Dauer gelingt. Besser sei es Spekulationen zu vermeiden und das Geld der Anleger prognosefrei anzulegen.

"Die Diskussion ob aktiv oder passiv trifft in meinen Augen aber nicht ganz den Kern“, sagt Christian Dagg, geschäftsführender Gesellschafter der Brilliant Vermögensverwaltung für den Mittelstand GmbH aus Düsseldorf und erläutert: „Es geht vielmehr um die Frage, will ich meine gewählte Anlagestrategie teuer oder kostengünstig umsetzen." Der Honorarberater verweist auf zahlreiche Untersuchungen, wonach Produkte mit höheren Gebühren eine niedrigere Rendite als Fonds mit geringeren Gebühren erwirtschaften. Die Kostenquote eines Produkts sei somit ein starker Indikator für die zukünftige Performance.

Schwierige bis unmögliche Vorhersage

Hinzu kommt: Gerade in Krisenzeiten wie aktuell der Fall erleben Investoren immer wieder Enttäuschungen, wenn der von ihnen gewählte aktiv gemanagte Fonds sich ebenso schlecht entwickelt wie der Markt – oder möglicherweise sogar noch schlechter. Den Brilliant Geschäftsführer überrascht dies nicht: „Aktive Fondsmanager gehen davon aus, dass es ihnen gelingt, die kurzfristige Kursentwicklung von Wertpapieren vorherzusagen und so optimale Zeitpunkte für Kauf oder Verkauf ermitteln zu können.“

Doch unzählige wissenschaftliche Untersuchungen belegen, dass die große Mehrheit es nicht schafft, langfristig besser zu sein als der Marktdurchschnitt. Das liege einerseits an zu hohen Kosten und andererseits an nicht eintreffenden Prognosen, erläutert Dagg.

Die Erkenntnis, dass passiv langfristig aktiv schlägt, setzt sich somit langsam aber sicher durch. Entsprechend favorisieren immer mehr Anleger passive Produkte als sich auf einen aktiven und teuren Fondsmanager zu verlassen. Die starken Absatzzahlen der ETF-Branche in den vergangenen Jahren mit ständig neuen Rekordwerten veranschaulichen diesen Trend eindrucksvoll.

Auch bei der Brilliant Vermögensverwaltung bekommen die Kunden eine passive Geldanlage angeboten, bei der einerseits Spekulationen vermieden werden sowie jede Art des Stockpickings und des Market Timings untersagt ist. „Bei uns sind Anleger immer vollständig investiert und die Überwachung und Anpassung des Portfolios erfolgt ausschließlich, um die optimale Diversifikation und das gewählte Risikoniveau zu erhalten“, informiert Dagg.

Fundierter wissenschaftlicher Ansatz

Doch Brilliant geht noch einen Schritt weiter: Die Strategie der Düsseldorfer Honorarberatung basiert nicht auf einer reinen Indexanlage, wie bei klassischen ETFs etwa auf den DAX oder den S&P 500. Dagg und sein Team setzen vielmehr auf die Auswahl von sogenannten Risikofaktoren, mit denen Investoren eine Verbesserung der zu erwartenden Rendite erzielen können. Diese Strategie heißt Smart Beta oder auch Faktorstrategie und fußt auf soliden, wissenschaftlichen Grundlagen. Dagg erläutert:

Faktorinvesting bedeutet, in rentable Teilbereiche des Marktes stärker zu investieren, als es dem Marktdurchschnitt entspräche.

Diese Teilbereiche sind beispielsweise kleine Unternehmen oder Substanzwerte – auch Value-Unternehmen genannt. Gerade sie haben sich in diesem Jahr als sehr guter Krisenschutz bewährt.

Als Instrumente nutzt Brilliant weder Indexfonds noch ETFs, sondern traditionelle Investmentfonds, die wirklich physisch in die Märkte investieren und einen täglichen Nettoinventarwert des Fondsvermögens ausweisen. Diese Fonds sind wesentlich breiter diversifiziert als Indexfonds. „So können wir mit wenigen Fonds global in über 10.000 Einzeltitel überschneidungsfrei investiert sein“, sagt der Honorarberater.

Mehrwert durch zweite Meinung

Wer unsicher ist, ob die von ihm beziehungsweise von einem Berater gewählte Anlagestrategie noch die richtige ist, sollte sich eine zweite Meinung einholen. Ein unabhängiger Spezialist analysiert beispielsweise, wie sinnvoll eine gewählte Anlagestrategie ist, welche Risiken damit verbunden sind und ob es versteckte Provisionen gibt.

„Der Blick von außen kann deshalb helfen, Schwachstellen klarer zu erkennen. Vier Augen sehen nun einmal mehr als zwei“, betont Dagg. „Außerdem erhalten Anleger bei der zweiten Meinung die Gewissheit, dass sie mit ihren finanziellen Entscheidungen die gewünschten Ziele auch tatsächlich erreichen können.“

Themen:

LESEN SIE AUCH

Zweifelhaft: Indexfonds als Allheilmittel für den Vermögensaufbau

Wer heutzutage nach einer Möglichkeit sucht, sein Geld effektiv anzulegen, wird dabei schnell auf ETFs stoßen, die von Medien wie auch von vermeintlichen Finanzgurus regelmäßig als Wundermittel für den Vermögensaufbau inszeniert werden. Warum aber Vorsicht geboten ist.

Keine Alleskönner: Warum Mischfonds überschätzt werden

Mischfonds dominieren seit Jahren die Absatzstatistiken. Doch ihre Erfolgsbilanz beim Absatz passt nicht ganz zu den erbrachten Leistungen. Warum eine individuelle und professionelle Vermögensallokation langfristig die bessere Wahl ist.

Anlagestrategie: 8 Fakten für turbulente Zeiten

ebase Fondsbarometer: Anleger stellen Portfolien offensiver auf

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BFH-Urteil zum freiwilligen Wehrdienst: Wann Kindergeld trotz Soldatendienst gezahlt wird

Der Bundesfinanzhof schafft Klarheit: Ein freiwilliger Wehrdienst allein begründet keinen Anspruch – doch wer ausbildungswillig ist und keinen Platz findet, kann profitieren. Was das Urteil für Familien bedeutet.

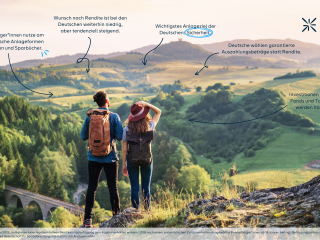

Geldanlage: Sicherheit vor Rendite – aber mit wachsender Risikobereitschaft

Für die meisten Deutschen steht Sicherheit bei der Geldanlage weiterhin an erster Stelle. Das zeigt eine aktuelle repräsentative forsa-Umfrage im Auftrag der BarmeniaGothaer. Während klassische Sparformen dominieren, gewinnt das Interesse an renditestärkeren Alternativen wie Fonds und Aktien langsam an Bedeutung.

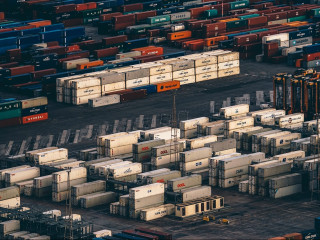

Insolvenzverfahren der P&R-Gruppe: Über 666 Millionen Euro an Gläubiger verteilt

In den Insolvenzverfahren der vier deutschen P&R-Containerverwaltungsgesellschaften wurde nunmehr die vierte Abschlagsverteilung vorgenommen. Insgesamt rund 122 Millionen Euro wurden an mehr als 54.000 Gläubiger ausgezahlt.

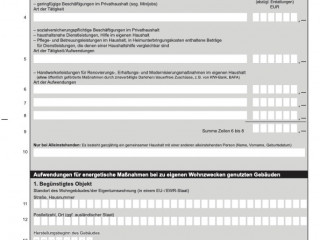

Steuerbonus aus der Nebenkostenabrechnung

Versteckte Steuerersparnis in der Betriebskostenabrechnung: Wer haushaltsnahe Dienstleistungen und Handwerkerleistungen gezielt nutzt, kann jährlich mehrere hundert Euro direkt von der Steuer abziehen. Was § 35a EStG erlaubt, wie man eine Bescheinigung bei der Hausverwaltung anfordert – und worauf Mieter und Eigentümer jetzt achten sollten.