Die russische Invasion in der Ukraine und die darauffolgenden Wirtschafts- und Finanzsanktionen durch den Westen haben die globalen Aktienmärkte auf den Kopf gestellt. In dieser noch nie dagewesenen Situation haben sich ETFs gut behauptet.

Kommentar von Jason Xavier, Head of EMEA ETF Capital Markets, Franklin Templeton

ETFs blieben länger liquide als ihre Pendants aus dem Bereich der Investmentfonds Sekundärmarktaktivitäten in auf Russland oder Osteuropa fokussierten ETFs waren noch möglich, nachdem einige Investmentfonds gezwungen worden waren, sich zurückzuziehen. Tatsächlich wurden die ETF-Preise an den US-amerikanischen oder europäischen Börsen als Indikator für den Wert russischer Aktien verwendet, als die Moskauer Börse geschlossen war.

Das System profitiert von der Preisfindungsfunktion der ETFs. Dies hat sich bereits mehrfach gezeigt, vielleicht am deutlichsten während der fünfwöchigen Schließung des griechischen Aktienmarktes im Jahr 2015. Dieses Mal boten ETFs zusammen mit ADRs und GDRs wichtige Daten, die für faire Bewertungsprozesse genutzt wurden, als der lokale Handel in Russland längst eingestellt war.

Mehrheit der ETFs zeigt sich unbeeinflusst

Höhere Marktvolatilität bedeutet in der Regel höhere Spreads, aber abgesehen davon wurden keine Probleme mit ETFs gemeldet, die nicht direkt mit Russland in Verbindung stehen. Trotz einer Flut von Eilmeldungen, nächtliche Kursüberschreitungen und weit verbreiteten Störungen boten die ETFs den Anlegern weiterhin ein effizientes Mittel, um in den Markt zu investieren und mit ihm zu handeln.

Während die Liquidität auf dem Primärmarkt für russische ETFs versiegte, war der Handel auf dem Sekundärmarkt für einige Zeit möglich. Die Entscheidung der Börsenbetreiber, den Sekundärhandel auszusetzen scheint eher auf politischen oder operativen Erwägungen zu beruhen als auf funktionalen.

Auftrieb durch Kostentransparenz

Im Allgemeinen werden die Handelskosten für große Aufträge dank des Erstellungs-/ Rücknahmeverfahrens nur von dem Anleger getragen, der in den Fonds ein- oder aussteigen möchte, und nicht der Fonds selbst - und damit implizit auch alle bestehenden Anleger. Darüber hinaus bieten börsengehandelte Fonds eine unübertroffene Preis- und Kostentransparenz im Vorfeld des Handels, die den Entscheidungsprozess des Anlegers unterstützen kann.

Themen:

LESEN SIE AUCH

Zuversicht bei Börsenkursen und Sorge um den Frieden

Der Krieg und die wirtschaftlichen Folgen: Coface revidiert weltweit BIP-Prognosen

Befindet sich der DAX auf einer Bärenmarktrallye?

Ukraine-Konflikt führt zu steigenden Insolvenzen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Finanzmärkte 2026: Übergangsjahr mit Chancen für Aktien, Anleihen und Schwellenländer

Deutsche Rentenversicherung hält Verwaltungskosten stabil

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

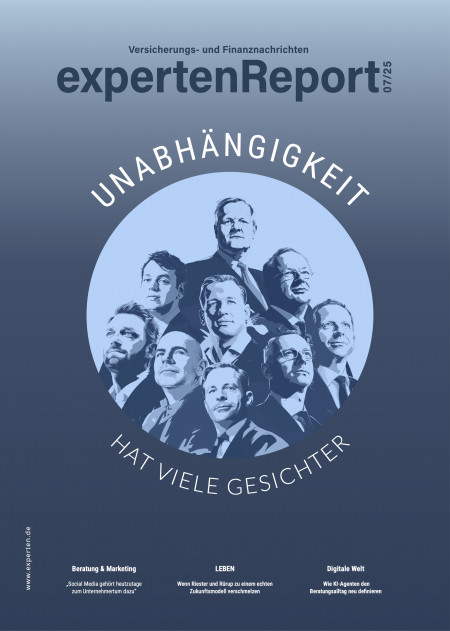

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.