Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) hat für das Jahr 2022 sechs Hauptrisiken für die deutsche Finanzbranche identifiziert, mit denen sie sich prioritär befassen will. Das geht aus den veröffentlichten „Risiken im Fokus der BaFin“ hervor.

In ihrem ab sofort jährlich erscheinenden Bericht erläutert die BaFin, wie sie die aktuelle Risikolage einschätzt, und was sie unternimmt, um die Risiken an den Finanzmärkten bestmöglich einzudämmen. Damit will die BaFin zugleich Fortschritte bei der Erreichung ihrer Mittelfristziele machen, die sie sich für die Jahre 2022 bis 2025 gesetzt hat. BaFin-Präsident Mark Branson betont:

Die Risikolandschaft ist heterogen und ändert sich ständig.

Es könnten jederzeit neue Risikotreiber oder Auslöser für Marktverwerfungen entstehen, wie die COVID-19-Pandemie und die aktuelle geopolitische Lage zeige. Aufgabe der BaFin sei es, Risiken fortlaufend zu identifizieren und ihre Auswirkungen für den deutschen Finanzmarkt zu bewerten und dafür zu sorgen, dass sie – soweit wie möglich – eingedämmt würden. Dabei gelte der Grundsatz: Je größer das Risiko, desto mehr Zeit und Ressourcen verwendet die BaFin, um gegenzusteuern.

Risiken für den deutschen Finanzmarkt

Das deutsche Finanzsystem habe sich auch in der COVID-19-Pandemie als stabil und widerstandsfähig erwiesen. Aber es zeichnen sich immer wieder Risiken ab, die seine Funktionsfähigkeit, Stabilität und Integrität und die kollektiven Interessen der Verbraucherinnen und Verbraucher negativ beeinflussen oder gar gefährden können. Aus Sicht der BaFin sind, neben der angespannten geopolitischen Lage, die wichtigsten Risikotreiber für den deutschen Finanzmarkt:

- Risiken aus dem Niedrigzinsumfeld

- Risiken aus Korrekturen an den Immobilienmärkten

- Risiken aus signifikanten Korrekturen an den internationalen Finanzmärkten

- Risiken aus dem Ausfall von Unternehmenskrediten

- Cyberrisiken

- Risiken aus unzureichender Geldwäscheprävention

Darüber hinaus bestehen zahlreiche weitere Risiken, mit denen sich die BaFin ebenfalls intensiv befasst. Zum Beispiel das Risiko, dass in Bilanzen von Unternehmen, die unter Bilanzkontrolle stehen, Fehlbewertungen oder fehlerhafte Darstellungen zu einer Täuschung der Anleger führen könnten. Oder die vielfältigen Risiken für Verbraucherinnen und Verbraucher, etwa aus Kryptowerten und Anlageempfehlungen in sozialen Medien. Die „Risiken im Fokus“ ersetzen die früheren „Aufsichtsschwerpunkte“ der BaFin.

Themen:

LESEN SIE AUCH

BaFin richtet Fokus zunehmend auf Zinsänderungsrisiken

DAV empfiehlt Beibehaltung des Höchstrechnungszinses

Bilanzkontrolle 2023: Beziehungen zu Nahestehenden im Fokus

Warum Heimatliebe bei Aktien nicht ratsam ist

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

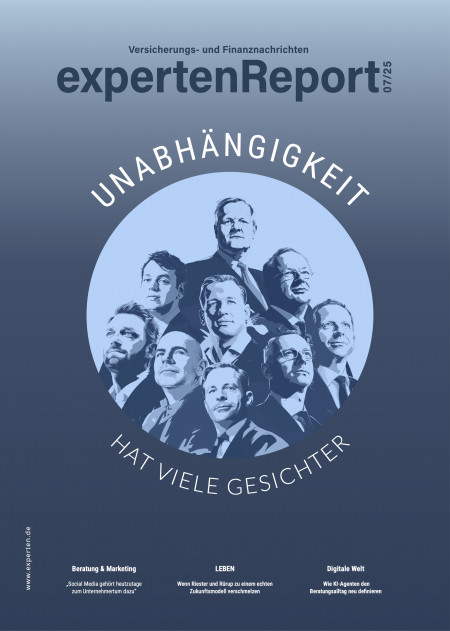

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.