Sehr viele Bundesbürger wissen nicht, wie hoch ihre Rente sein wird und wie viel ihnen fehlen wird, um ihren Lebensstandard auch im Alter aufrecht erhalten zu können. Die Folge daraus ist drohende Altersarmut. Nun zeigt eine Studie der Prognos AG im Auftrag des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV), dass das Problem durch erhebliche regionale Unterschiede bei den Aufwendungen für die Altersvorsorge zudem noch verschärft wird.

Denn wie viel ein Anleger für einen sorgenfreien Ruhestand zurücklegen muss, hängt maßgeblich davon ab, wo er lebt.

Professor Dr. Rolf Tilmes, Vorstandsvorsitzender des Financial Planning Standards Board Deutschland e.V. (FPSB Deutschland), dazu:

„Dies verdeutlich einmal mehr, wie dringlich es ist, sich frühzeitig intensiv mit der eigenen Altersvorsorge auseinanderzusetzen. Denn nur dann kann man die Grundlage schaffen, um im Alter den gewohnten Lebensstandard ohne Abstriche fortzuführen.“

Erste Hinweise darauf, wie es um die finanzielle Situation im Alter bestellt ist, kann der Rentenrechner auf www.frueher-planen.de des FPSB Deutschland liefern.

Im zweiten Schritt ist eine tiefgreifende Beratung darüber, wie man im Sinne einer langfristigen Lebensplanung seine Finanzen und sein Vermögen optimal aufstellt, wichtig.

Standardrechnung nicht ausreichend

Um herauszufinden, wie viel Rente im Alter fehlt und wie viel monatlich zusätzlich gespart muss, wird sich häufig am Standardrentner orientiert. Im bundesdeutschen Durchschnitt kommt man mit der gesetzlichen Rentenversicherung auf ein durchschnittliches Alterseinkommen von rund 44,7 Prozent des letzten Nettogehalts.

Damit fehlen auf die angestrebte Einkommensersatzquote von 55 Prozent folglich 10,3 Prozentpunkte. Die Einkommensersatzquote ist der Anteil vom letzten Nettoeinkommen, der laut wissenschaftlichen Berechnungen notwendig wäre, damit jemand seinen Lebensstandard im Alter halten kann. Um diese Lücke zu schließen, müsste der Standardrentner oder die Standardrentnerin im Alter von 40 Jahren im Schnitt 190 Euro im Monat zurücklegen.

Professor Dr. Rolf Tilmes dazu:

„Soweit die Theorie. Es bleiben bei dieser Rechnung aber viele Aspekte unberücksichtigt. Denn so hilfreich ein solches Standardbeispiel auch sein mag, so unterschiedlich ist die Situation des einzelnen. Deshalb eignen sich solche Berechnungen nicht als Grundlage für die individuelle Altersvorsorge.

Völlig abgesehen davon, dass die oben genannte Einkommensersatzquote für viele Bundesbürger vielleicht auch zu niedrig ist.“

Denn es bleiben beispielsweise hier die persönliche Vermögens- und Einkommenssituation, der Familienstand und vieles mehr unberücksichtigt. Dazu kommen regionale Unterschiede, wie die eingangs zitierte Untersuchung beweist.

Ballungszentren: Bewohner müssen mehr zurücklegen

Die einzelnen Regionen und Wirtschaftsräume unterscheiden sich innerhalb Deutschlands im Hinblick auf ihre Wirtschafts- und somit auch Einkommensdynamik. Aber je höher die Einkommensdynamik in einer Region ist, desto höher ist das Alterseinkommen aus der gesetzlichen Rentenversicherung. Konkret resultieren laut der Studie daraus unterschiedliche Rentenniveaus, die zwischen 43,0 und 46,6 Prozent des letzten Nettoeinkommens liegen.

Demgegenüber stehen die Lebenshaltungskosten. Diese sind in Abhängigkeit von der Wirtschaftsentwicklung je nach Stadt oder Gemeinde höher oder niedriger. So ist beispielsweise im Süden Deutschlands sowie in den Metropolen das Leben für Ruheständler deutlich kostspieliger als in vielen ländlichen Regionen. Zum Beispiel muss ein Rentner in Hamburg durchschnittlich rund 5,8 Prozent seines Einkommens sparen, um auf eine Einkommensersatzquote von 55 Prozent zu kommen. Wer in der Stadt Hagen wohnt, muss laut der Studie aber nur 3,3 Prozent zurücklegen und liegt damit deutlich unter dem Bundesdurchschnitt von 4,3 Prozent.

Frühzeitig sparen

Menschen, die in Metropolen leben, müssen im Laufe ihres Lebens die Sparbeiträge, die sie zurücklegen, immer wieder nach oben anpassen. Hingegen müssen Bewohner auf dem Land tendenziell weniger zurücklegen.

Professor Dr. Rolf Tilmes erläutert:

„Und schließlich verdeutlicht das, dass es entscheidend ist, frühzeitig mit dem Sparen zu beginnen. Wer beispielsweise erst mit 40 statt mit 30 Jahren anfängt für das Alter vorzusorgen, muss rund 60 Prozent mehr pro Jahr auf die Seite legen.“

Themen:

LESEN SIE AUCH

Digitale Rentenübersicht: Anmeldung bleibt für viele kompliziert

Inflation: Weniger Menschen zahlen in die betriebliche Altersversorgung ein

Bundesregierung will Aktienrente deutlich ausbauen

Basisrente als Alternative zur Pflichtmitgliedschaft in der gesetzlichen Rentenversicherung: Was Selbstständige jetzt wissen sollten

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

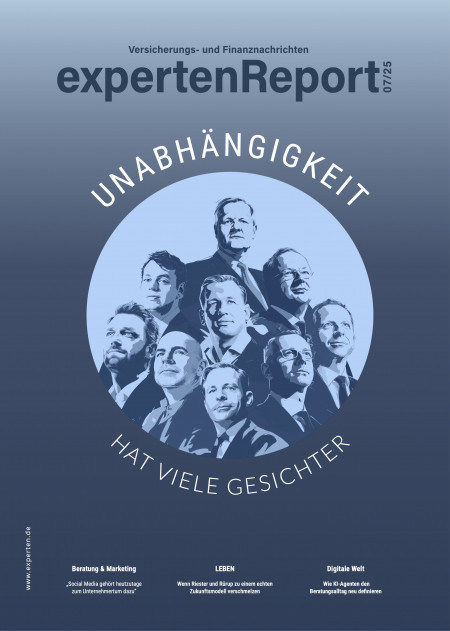

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.