Um die sich schnell verändernden Kundenerwartungen zu erfüllen, werden Banken ihre Filialmodelle überdenken und noch mehr Technologie einsetzen müssen, um näher am Kunden zu sein.

Niccolò Garzelli, Senior Vice President Sales bei Auriga, prognostiziert, was die Bankbranche dieses Jahr erwartet:

Künstliche Intelligenz vor dem Durchbruch

Während im vergangenen Jahr Finanzinstitute noch mit künstlicher Intelligenz experimentiert haben, erwartet Niccolò Garzelli, dass Banken 2020 noch mehr in diese Technologie investieren werden, um mittelfristig Kosten zu senken und Betriebsabläufe zu optimieren.

Die Einsatzmöglichkeiten von KI-Technologien sind vielfältig: Machine-Learning- und Deep-Learning-Algorithmen bringen das Potential, strategische Geschäftsanalysen zu vereinfachen und die Genauigkeit und Effizienz von Prognosen zu steigern. Gleichzeitig können so Geschäftsentscheidungen beschleunigt und Investitionen optimiert werden.

Ein weiterer Bereich, in dem KI immer häufiger zum Einsatz kommt, ist das Bargeld- und Asset-Management. Mit Unterstützung dieser Technologie können Banken beispielsweise sicherstellen, dass Bargeld verfügbar ist, wann immer es benötigt wird. Künstliche Intelligenz wird auch herangezogen, um Kundeneinsichten zu gewinnen, diese besser zu verstehen und personalisierte Angebote vorzuschlagen. Auf diese Weise gelingt eine noch persönlichere Kundenansprache, ohne den menschlichen Aspekt zu vernachlässigen.

Neue Bankmodelle sind die Zukunft

Der Kosten- und Wettbewerbsdruck führt dazu, dass Banken sich auch mit Konkurrenten zusammenschließen und Partnerschaften eingehen werden. Niccolò Garzelli erwartet, dass in diesem Jahr noch mehr geteilte White-Label-Filialen das Straßenbild prägen werden. Auf diese Weise können sich die Geldhäuser Kosten für Standorte und Ressourcen teilen, gleichzeitig aber die physische Präsenz aufrechterhalten und den Kunden die gewohnten Services bieten.

In der Bankfiliale der Zukunft wird auch Video-Banking eine immer größere Rolle spielen – insbesondere für Standorte in sehr abgelegenen Regionen, in denen der Zugang zu Finanzdienstleistungen eingeschränkt ist. Anstatt wenig besuchte Standorte, in denen das Betreiben einer Full-Service-Filiale nicht rentabel ist, zu schließen, könnten Bankkunden über Video-Tools persönliche Unterstützung und Beratung erhalten, ohne dass Personal vor Ort sein muss.

Banken adaptieren Cloud Computing

Cloud Computing ist inzwischen eine weit verbreitete Technologie in der IT und auch der Bankensektor öffnet sich dieser Entwicklung zunehmend. Denn Cloud Computing bietet Finanzinstituten in vielerlei Hinsicht Vorteile. Mittlerweile gibt es eine große Auswahl an Cloud Providern – durch den Wettbewerbsdruck sinken die Infrastrukturkosten für Banken. Zudem profitieren Finanzinstitute von einer widerstandsfähigen IT-Architektur der Anbieter, die rund um die Uhr verfügbar und vor Ausfällen geschützt ist.

Banken sind im Besitz Unmengen wertvoller Daten, die aufgrund der Größe am effizientesten in der Cloud verwaltet und analysiert werden können. Auch im Bereich Cyber-Security ist Cloud Computing die sicherere Lösung – vor allem vor dem Hintergrund, dass viele Banken selbstverwaltete Legacy-Systeme nutzen.

In den nächsten elf Monaten sehen sich Banken mit vielfältigen Veränderungen und Herausforderungen konfrontiert – insbesondere im Hinblick auf die technologischen Entwicklungen und die sich schnell ändernden Erwartungen der Verbraucher an das ideale Erlebnis im Bereich Finanzdienstleistungen. Banken müssen aufgeschlossen sein gegenüber neuen Technologien und Marktteilnehmern.

Die PSD2-Richtlinie ist in Europa zwar bereits in Kraft, doch gilt es für Banken in diesem Jahr noch einiges aufzuholen, damit ihnen Chancen nicht verwehrt bleiben. Wer Open Banking noch mehr nutzt und bereit ist, sich anzupassen, wird sich auch in einer wettbewerbsintensiven Branche behaupten können.

Themen:

LESEN SIE AUCH

Krypto-Betrug entlarvt: AI-Investments sind oft mehr Schein als Sein

Wie digital ausgereift sind Versicherer im Jahr 2023?

Deutsches Rentensystem nur Mittelmaß im internationalen Vergleich

Ersetzt KI bald den menschlichen Anlageberater?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

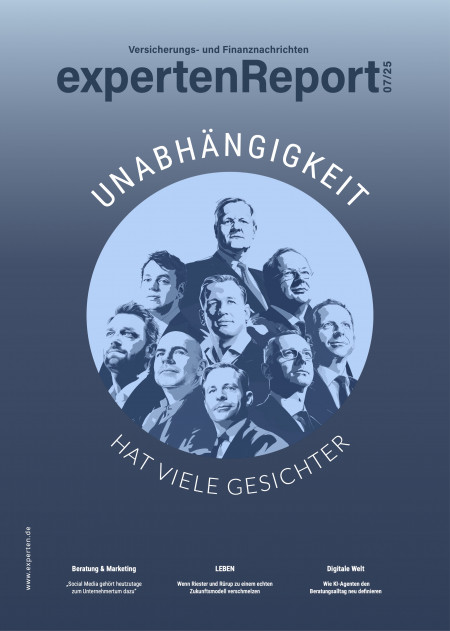

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.