Versicherungen haben durch die COVID-19-Pandemie an Kundenvertrauen verloren. Zugleich wurde durch die Krise aber auch das Bewusstsein für bestimmte Risiken, wie Reiserücktritt und Krankheit geschärft. Dies zeigt eine europäische Studie von Guidewire Software Inc.

Das neue Verbraucherbewusstsein bietet damit Geschäftspotenzial für Versicherer, die sich schnell auf veränderte Kundenbedürfnisse einstellen können.

Vor der Krise hatten knapp 23 Prozent der deutschen Verbraucher eine negative Meinung über Versicherer. In Frankreich waren es circa 18 Prozent, in Großbritannien sogar 25 Prozent der Befragten.

Während der Krise hat das Verhalten der Versicherer bei weiteren 21 Prozent der deutschen Verbraucher zu einer negativen Einschätzung geführt. Sie sind der Ansicht, dass die Versicherer nicht genug für die Menschen getan haben, die von der Krise betroffen waren. In Frankreich ist die Zahl der Verbraucher mit einer negativen Meinung um 28 Prozent angestiegen, im UK um 17 Prozent.

Bei lediglich 11 Prozent der Verbraucher haben die Versicherungen während der Krise an Reputation gewonnen. Dieser Wert ist in allen drei Ländern gleich niedrig.

Bewusstsein für bestimmte Risiken geschärft

Das Kundenverhalten gegenüber Versicherungen wurde durch das Auftreten erhöhter Risiken während der Zeit der Kontaktbeschränkungen, zum Beispiel im Hinblick auf Reisen, Arbeitsplatzsicherheit und gesundheitliche Gefahren, nachhaltig verändert.

Auf die Frage, ob sie nach dem Ausbruch von COVID-19 zukünftig die Leistungen ihrer Versicherungen genauer prüfen wollen, antwortet ein knappes Drittel der Befragten aus Deutschland mit einem klaren Ja. In Großbritannien plant dies ebenfalls ein Drittel der Verbraucher, in Frankreich sogar fast die Hälfte.

Fast jeder zweite deutsche Verbraucher erklärt auf dieselbe Frage, die Versicherungsleistungen ohnehin schon sehr sorgfältig zu prüfen (in Großbritannien sind es 35 Prozent, in Frankreich 31 Prozent).

Dies zeigt, dass die COVID-19-Krise in Deutschland dazu geführt hat, dass in Zukunft mehr Verbraucher die Leistungen ihrer Versicherer kritisch unter die Lupe nehmen werden.

Kundenbedürfnisse haben sich verändert

Gefragt nach Risiken, die sie auf Grund der Erfahrung aus der Krise in Zukunft gerne stärker absichern würden, nennt jeder Dritte der Befragten in Deutschland und Frankreich an erster Stelle „Reiseannullierungen“ (27 Prozent in Großbritannien).

Weitere Risiken, die jetzt vermehrt im Fokus der Verbraucher stehen, sind Krankheit, Arbeitsplatzverlust sowie Zahlungssicherung.

Für eine Absicherung gegen Online-Identitätsdiebstahl sind aktuell 12 Prozent der deutschen Verbraucher offener. Die Zahlen für Frankreich und UK sind ähnlich.

Was hier auffällt, ist eine Lücke zwischen Risikobewusstsein und bisheriger Absicherung. 86 Prozent der Befragten in Deutschland geben an, dass die Sicherheit ihrer Online-Identität ihnen „sehr wichtig“ oder „wichtig“ ist (Großbritannien 73 Prozent, Frankreich 88 Prozent).

Aber es besitzen nur 6 Prozent der Befragten in Deutschland eine solche Versicherung (6 Prozent in Großbritannien, 9 Prozent in Frankreich). Hier und bei den anderen Risiken, die infolge der Krise ansteigen, bietet sich den Versicherern jetzt die Chance, Kunden dabei zu unterstützen, Lücken in der Absicherung zu schließen.

René Schoenauer, Director Product Marketing EMEA bei Guidewire Software, dazu:

René Schoenauer, Director Product Marketing EMEA, Guidewire Software „Die Belastungen der letzten Monate haben eindeutig dazu geführt, dass viele Verbraucher ihre Beziehung zu ihrem Versicherer und den von ihnen benötigten Versicherungsschutz auf den Prüfstand stellen. Die Pandemie hat die Menschen für gesteigerte Risiken, denen sie ausgesetzt sind, sensibilisiert. Für die Versicherer liegt hier eine große Chance – vorausgesetzt, sie schaffen es, sich schnell auf die veränderten Kundenbedürfnisse einzustellen. Wir sind optimistisch, dass der Schock des erzwungenen Wandels für die gesamte Branche ein Katalysator für die Transformation sein wird.“

Themen:

LESEN SIE AUCH

Auswirkungen der Corona-Pandemie auf den Maklermarkt

Corona-Krise nicht existenzbedrohend für Europas Versicherer

Corona-Krise: Jüngere überdenken ihren Versicherungsschutz

Versicherer auf dem Weg in die Cloud

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Sicher durch den Winterurlaub: Diese Policen sind unverzichtbar

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

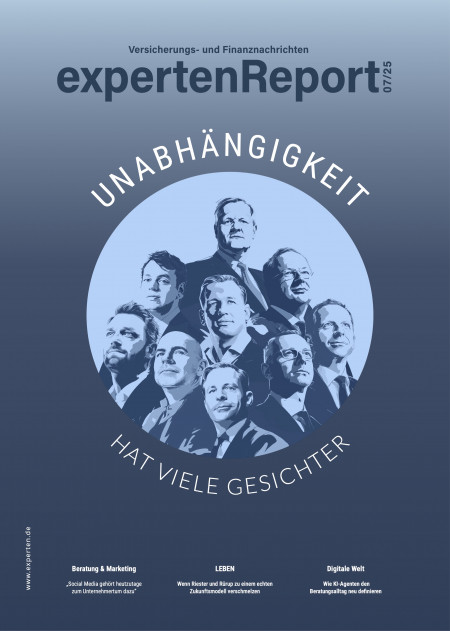

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.