Viele Menschen bewegt, wie eine kontrollierte Übergabe des Erbes an die nächste Generation möglich ist. Ein denkbares Instrument der Nachlassplanung ist eine Lebensversicherung mit sogenannter „Termfix-Gestaltung“.

Dies ist eine Versicherung, die einen festen Auszahlungstermin hat. Somit tritt die Fälligkeit der Versicherungsleistung nicht im Todesfall ein, sondern zu einem bestimmten vordefinierten Zeitpunkt in der Zukunft. Allerdings gibt es hier Steuer-Fallstricke zu beachten, wie der FPSB Deutschland zeigt.

Professor Dr. Rolf Tilmes, Vorstandsvorsitzender des Financial Planning Standards Board Deutschland e.V. (FPSB Deutschland), erklärt:

„So attraktiv dieses Modell auch für die kontrollierte Vermögensübertragung sein mag – Termfix-Versicherungen bergen für die Erben mitunter einige böse Überraschungen bei der Berechnung der Erbschaftsteuer.“

Welche Vorteile gibt es?

Die Vorteile von fondsgebundenen Termfix-Lebensversicherungen sind, dass diese im Rahmen einer bestehenden Vermögensverwaltung das Versicherungsmodell vergleichsweise einfach und flexibel gestaltet kann und das zurückgehaltene Vermögen bis zum Auszahlungstermin professionell betreut wird. Der Vertragsinhaber kann zudem jede Bestimmung zu Lebzeiten frei ändern. Außerdem unterliegen die Erträge einer solchen Police keiner Abgeltungsteuer, wenn die Auszahlung erst nach dem Erbfall erfolgt.

Welche Nachteile gibt es?

Allerdings zeigt ein Gerichtsurteil des Finanzgerichts Köln (Az. 7 K 1364/17), dass bei einer Termfix-Lebensversicherung auch erhebliche Nachteile auftreten können. So musste ein Erbe als alleiniger Bezugsberechtigter eines Termfix-Lebensversicherungsvertrages mit dem Tod des Erblassers eine hohe Summe an Erbschaftssteuer zahlen. Und das, obwohl der Versicherungsvertrag vorsah, dass die Auszahlung der Lebensversicherung nicht an den Tod des Versicherungsnehmers geknüpft war, sondern zu einem festen Zeitpunkt erfolgen sollte. In dem konkreten Fall verstarb die Versicherungsnehmerin knapp 10 Jahre vor dem festgelegten Auszahlungstermin.

Todestag ist maßgeblich für Erbschaftsteuer

Das zuständige Finanzamt hatte nun den Versicherungsanspruch bei der Festsetzung der Erbschaftsteuer gegen den Erben zum aktuellen Kurswert des Deckungsstockdepots am Todestag der Versicherungsnehmerin in 2013 berücksichtigt.

Jedoch war der Kläger der Ansicht, dass die Erbschaftsteuer erst mit Auszahlung im Jahr 2023 entsteht. Allerdings widersprach dem das Gericht: Der Steueranspruch sei bereits mit Versterben des Versicherungsnehmers unabhängig des späteren Zuflusses entstanden. Dieser Zeitpunkt müsse gleichzeitig als Stichtag für die Bewertung des Versicherungsanspruchs herangezogen werden.

Das Finanzgericht Köln ging im Urteilsfall – gestützt auf § 3 Abs. 1 Nr. 4 ErbStG – von einem Erwerb von Todes wegen aus und bejahte somit beim begünstigten Kläger einen unmittelbar erworbenen Vermögensvorteil aufgrund des von der Erblasserin geschlossenen Versicherungsvertrags. Der Kläger habe bereits zum Zeitpunkt des Versterbens der Versicherungsnehmerin einen unwiderruflichen Anspruch auf Zahlung der Versicherungssumme erworben. Und das ungeachtet der Tatsache, dass die Versicherungssumme erst knapp 10 Jahre später ausgezahlt wird. Deshalb sei der Todeszeitpunkt ausschlaggebend für die Entstehung der Erbschaftsteuer.

Kurswert am Todestag entscheidend

Außerdem entschied das Finanzgericht Köln, dass bei der Bewertung des Versicherungsanspruchs nicht auf dessen Rückkaufswert, sondern dessen Kurswert am Todeszeittag abzustellen sei.

Professor Dr. Rolf Tilmes dazu:

„Die Versteuerung zum Wert am Todestag hat für den Erben den Vorteil, dass gegebenenfalls Werterhöhungen bis zur Auszahlung nicht mehr der Erbschaftsteuer unterliegen.“

Allerdings birgt es gleichzeitig das Risiko, dass bei negativer Entwicklung des Deckungsstockdepots die Versicherungsleistung bei Auszahlung geringer ausfallen könnte, als der zu erbschaftsteuerlichen Zwecken herangezogene Kurswert am Todestag.

Noch kein Entscheid des Bundesfinanzhofs

Das Urteil des Finanzgerichts Köln ist rechtskräftig. Eine Entscheidung des Bundesfinanzhofs zu diesem Thema gibt es bisher noch nicht, so dass keine endgültige Klarheit besteht.

Themen:

LESEN SIE AUCH

CGPA Europe erweitert Angebotsvielfalt mit der CGPA Vertreterdeckung

AXA Partners versichert Wärmepumpen-Miete

uniVersa gibt Umstellungsgarantie und Umtauschrecht

AXA geht in der Unfallversicherung neue Wege

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

EUROPA modernisiert Kfz-Tarife und Serviceangebot

ROLAND Rechtsschutz erweitert Tarife

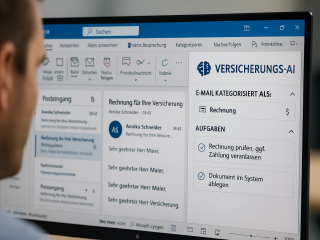

KI mit Versicherungs-Know-how: Afori automatisiert das Makler-Postfach

degenia vereinfacht Tarifwelt mit neuer Wohngebäudeversicherung T26

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.