Sogenannte Exchange Traded Funds (ETFs) sind der neueste Trend. Doch wie funktionieren diese und was sollten Interessenten bei der Anlage beachten?

Unterschied ETFs und aktive Fonds

ETFs bilden die Wertentwicklung von Aktien-Indizes wie den DAX oder den Dow Jones nach. Wer in einen ETF investiert, kauft damit Wertpapiere all der Unternehmen, die in dem nachgebildeten Index enthalten sind. Dadurch soll exakt die Rendite erzielt werden, die auch der nachgebildete Index erzielt. Damit unterscheiden sich ETFs von aktiven Fonds, bei denen ein Fondsmanager durch Kauf oder Verkauf einzelner Aktien oder Anleihen versucht, eine höhere Rendite zu erzielen. Ohne Fondsmanager sind die Kosten für einen ETF daher niedriger. Auch Vertriebsprovisionen fallen geringer aus als bei aktiv gemanagten Fonds.

Der passende ETF

Entscheidend für den Erfolg eines ETF-Sparplans ist die Wahl des geeigneten Indexfonds: Bei kurzfristigen Sparzielen ist es empfehlenswert, weniger risikoreich zu investieren. Unter Umständen können Marktschwankungen während einer kurzen Anlagezeit nicht ausglichen werden. Weniger Risiko kann allerdings auch weniger Rendite bedeuten.

Andreas Wagner, Finanzexperte der IDEAL Versicherung, erklärt:

„Bei einer langen Laufzeit gleichen sich Hochs und Tiefs meist aus, daher kann hier auch eine risikoreichere Strategie gewählt werden.“

Rendite vs. Sicherheit

Um das Risiko so gering wie möglich zu halten, sind breit gestreute Indizes ratsam, die zum Beispiel auf weltweite Anlagen und verschiedene Branchen setzen.

Indizes, die sich auf bestimmte Märkte spezialisieren, bieten zwar höhere Renditechancen, sind allerdings risikoreicher.

ETFs auch bei geringeren Beträgen lohnenswert

Um über ETFs am Aktienmarkt teilnehmen zu können, sind keine großen Summen notwendig: Bereits mit nur 25 Euro im Monat lässt sich ein Fondssparplan umsetzen. Gerade für junge Sparer ist das eine gute Möglichkeit, frühzeitig mit kleinen Schritten in die Altersvorsorge zu investieren.

Themen:

LESEN SIE AUCH

Tipps für das erste Portfolio mit Wertpapieren

Aktiv oder passiv – (k)eine Frage der Überzeugung

Studie vergleicht Renditen aktiver und passiver Fonds

Interesse an Wertpapieranlagen erneut gestiegen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

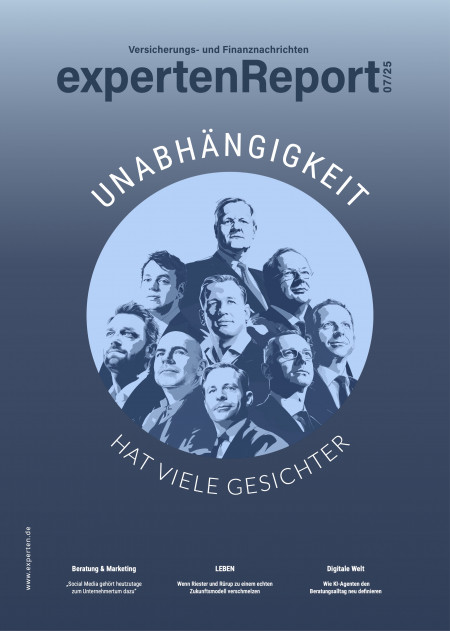

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.