Photo credit: depositphotos.com

Mit dem am 16. August 2023 vom Bundeskabinett beschlossenen Entwurf des Zukunftsfinanzierungsgesetzes, das noch in dieser Legislaturperiode Gesetz werden soll, soll der Kapitalmarktstandort Deutschland gestärkt werden. Die Einführung elektronischer Aktien ist eine der zahlreichen Änderungen, die der Entwurf vorsieht. Oliver Prager, Fachanwalt für Bank- und Kapitalmarktrecht der mzs Rechtsanwälte, beleuchtet, welche Änderungen sich dadurch ergeben und wie die Erfolgsaussichten der elektronischen Aktie einzuschätzen sind.

Als der Gesetzgeber 2021 erstmals elektronische Wertpapiere in Deutschland einführte, nahm er Aktien ausdrücklich von den Regelungen aus. Der Grund: Er befürchtete „erhebliche gesellschaftsrechtliche Auswirkungen“ durch die Einführung elektronischer Aktien. Die Bundesregierung fühlt sich an diese Einschätzung der Vorgängerregierung offenbar nicht gebunden, sondern erweitert einfach den Anwendungsbereich der einschlägigen Gesetze auf elektronische Aktien.

Digitale und analoge Aktien in Koexistenz

Elektronische Aktien sollen die verbriefte Aktien nicht ersetzen, sondern sind eine Option neben den herkömmlichen Aktien. Deswegen wird es auch weiterhin möglich sein, „normale“ Aktien auf der Grundlage einer (Global-)Urkunde auszugeben.

Ohne Registereintragung geht es nicht

Entscheidet sich ein Emittent für die Ausgabe elektronischer Aktien, so sind diese in ein Register einzutragen, nämlich entweder in ein sogenanntes zentrales Register oder in ein Kryptowertpapierregister. Wie bei den bereits existierenden elektronischen Anleihen wird es daher auch bei elektronischen Aktien eine Unterteilung in Zentralregisteraktien und Kryptoaktien geben, die im Detail jeweils unterschiedlichen Regeln unterliegen.

Während Zentralregisteraktien sowohl als Inhaber wie auch als Namensaktien ausgestaltet sein können, können Kryptoaktien nur als Namensaktien emittiert werden, da der Gesetzgeber der – vielfach kritisierten – Auffassung ist, Krypto-Inhaberaktien brächten kaum lösbare gesellschafts- und geldwäscherechtliche Probleme mit sich.

Das Register und die BaFin

Zentrale elektronische Wertpapierregister dürfen nur von Wertpapiersammelbanken (in Deutschland aktuell also Clearstream) oder Verwahrern (= Depotbanken) geführt werden. Allerdings kann der Emittent selbst das Kryptowertpapierregister der von ihm begebenen Kryptoaktien führen oder einen beliebigen Dritten mit der Registerführung beauftragen. Da das Führen eines Kryprowertpapierregisters eine Finanzdienstleistung ist, benötigt dieser Dritte dann aber eine entsprechende Erlaubnis der BaFin.

Wer wird ins Register eingetragen?

Elektronische Aktien können durch Eintragung des jeweiligen Inhabers (Einzeleintragung) oder durch eine Sammeleintragung im jeweiligen Register eingetragen werden. In letzterem Fall wird statt der einzelnen Aktieninhaber eine Wertpapiersammelbank oder ein Verwahrer in das Register eingetragen, so dass der Inhaber der Aktie und die Person des Aktionärs nicht identisch sind.

Für Anleger keine wesentlichen Unterschiede

Die Unterschiede, die sich aus den beschriebenen Gestaltungsmöglichkeiten ergeben, sind für Anleger irrelevant. Wenn der Anleger eine Aktie über eine Bank oder einen Broker erwirbt und ins eigene Depot legt, sind sogar die Unterschiede zu verbrieften Aktien für ihn unbedeutend.

Anders kann dies sein, wenn man eine Kryptoaktie ohne Einschaltung eines Intermediärs erwerben und halten will, da man dies dann selbst durch Nutzung der entsprechenden technischen Infrastruktur durchführen und absichern muss. Nach dem Gesetzesentwurf wird sich also für den Aktionär in der Praxis nichts ändern, denn die Aktien werden alternativ elektronisch geführt statt gedruckt.

Die weißen Stellen der elektronischen Aktie

Die nach dem Gesetzesentwurf noch offenen Fragen sind im Wesentlichen rechtstheoretischer Natur und betreffen nicht die Stellung des Aktionärs. Ganz gleich, ob seine Aktie elektronisch oder physisch ist: Seine Rechte richten sich in beiden Fällen nach der Satzung der Aktiengesellschaft.

Deswegen werden am Ende vermutlich hauptsächlich Kostenfragen entscheiden, ob eine Aktie elektronisch oder physisch ausgegeben wird. Und da die elektronische Aktie gegenüber der physischen Aktie Effizienzvorteile haben dürfte, wird sie sich vermutlich mittelfristig durchsetzen.

Zum Autor: Rechtsanwalt Oliver Marc Prager ist Fachanwalt für Bank- und Kapitalmarktrecht bei mzs Rechtsanwälte. Er bietet umfassende Beratungsdienstleistungen für Finanzdienstleister und kleinere und mittelständische Unternehmen an. Seine Expertise umfasst Fragen des Bankaufsichtsrechts sowie Erlaubnisanträge nach KWG und WpIG. Darüber hinaus befasst er sich intensiv mit dem Wertpapierhandelsrecht von der Vertragsausgestaltung bis hin zur Einhaltung bankaufsichtsrechtlicher Vorgaben. Zusätzlich engagiert er sich in der Beratung von Unternehmen bei Finanzierungsfragen, angefangen bei der Auswahl von Finanzierungsinstrumenten bis hin zur Begleitung bei der Emission.

Themen:

LESEN SIE AUCH

Einführung in das eWpG: Innovation für Wertpapiere in Deutschland

blau direkt bietet zweite Investmentsoftware

Statistik zeigt: so groß ist das in Deutschland verwahrte Fondsvermögen

Praxistauglichkeit des eWpG auf dem Prüfstand

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Silberpreis auf Rekordniveau

Gold-, Silber- & Edelmetallhändler im Kundenurteil 2026

Halbe Million? Viele setzen auf Lotto und Erbe statt auf Finanzplanung

Drei Lehren aus 2025: BlackRock sieht Grenzen, Megatrends und einen Systemwandel

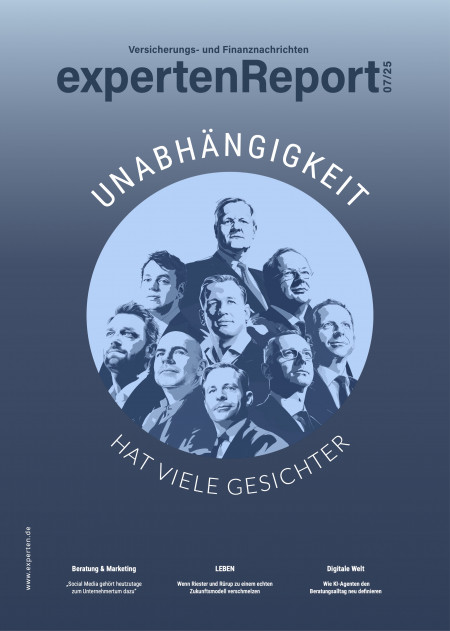

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.