Ab wann entsteht bereits eine Beratungshaftung, für eine nicht erteilte Empfehlung?

Das OLG Dresden hat in seinem Hinweisbeschluss vom 10.3.2021 – 4 U 2372/20 bestätigt, was zum absoluten Grundwissen von Versicherungsmakler*innen gehören sollte. Ein Versicherungsmaklervertrag muss nicht zwingend schriftlich geschlossen werden. Er kann sowohl mündlich oder aber wie im zu entscheidenden Fall durch Eingabe von Kontaktdaten über die Internetpräsenz eines Maklerunternehmens und anschließende telefonische Kontaktaufnahme zur individuellen Beratung seitens des Maklers zustande kommen.

Rechtsanwalt Fabian Kosch von der Kanzlei Michaelis Rechtsanwälte stellt die Entscheidung des Oberlandesgerichts Dresden zur Versicherungsmaklerhaftung vor.

Der gerichtliche Sachverhalt: In dem zu entscheidenden Fall begehrte eine Beamtenanwärterin von einem Versicherungsmakler wegen eines unterlassenen Hinweises auf eine sogenannte „"Öffnungsaktion“ von privaten Krankenversicherern Schadenersatz, weil sie sich erst später, zu einer höheren Prämie, privat krankenversichert hatte.

Der Versicherungsmakler habe nicht darauf hingewiesen, dass sie trotz ihrer Vorerkrankung am Wolff-Parkinson-Syndrom zum Zeitpunkt der anstehenden Verbeamtung mit einem maximalen Beitragszuschlag von 30 % in den ersten sechs Monaten nach ihrer Erst-Verbeamtung ohne Leistungsausschlüsse und ohne Risikoprüfung an einer solchen „Öffnungsaktion“ der privaten Krankenversicherer schon günstigeren Versicherungsschutz hätte erhalten können.

Im Zuge ihrer Online-Recherche hinterlegte die Interessentin ihre Kontaktdaten auf der Internetpräsenz eines deutschlandweit tätigen Versicherungsmaklers. In der Folge rief ein selbstständiger und mit der Internetpräsenz kooperierender Versicherungsmakler an und erbat unter anderem die Unterlagen bezüglich des Gesundheitszustandes der Interessentin.

Nach Erhalt der Unterlagen und Anfragen bei Versicherern teilte der Versicherungsmakler der Interessentin mit, dass ein Abschluss einer privaten Krankenversicherung wegen ihrer Vorerkrankung nicht möglich sei.

Der Interessentin gelang es aber später - ohne Beteiligung dieses Versicherungsmaklers - in eine private Krankenversicherung zu wechseln, musste aber eine höhere Versicherungsprämie in Kauf nehmen. Die Kundin verklagte den Versicherungsmakler in der Folge auf Schadenersatz wegen einer Falschberatung.

Fehlender Hinweis auf Öffnungsaktion

Zum Zeitpunkt des Kontaktes zwischen dem Versicherungsmakler und der Versicherungsnehmerin soll ein Hinweis auf eine sogenannte Öffnungsaktion der privaten Krankenversicherer unterlassen worden sein, welche bei Verbeamtung eine Aufnahme in die private Krankenversicherung ohne Leistungsausschlüsse und ohne Risikoprüfung mit einem Beitragszuschlag von maximal 30 Prozent innerhalb der ersten 6 Monate nach Erst-Verbeamtung ermöglichen würde.

Der Versicherungsmakler verteidigte sich primär damit, dass zwischen ihm und der Versicherungsnehmerin gar kein Versicherungsmaklervertrag zustande gekommen sei, denn er habe dahingehend keinen Rechtsbindungswillen für seine Auskünfte gehabt. Ebenfalls könne er ohne Erhalt einer (schriftlichen) Maklervollmacht gar keine Vermittlung vornehmen, sodass eine derartige Verpflichtung zur Beratung mangels Vertrages und Vollmacht ausscheide.

Entscheidung

Sowohl das Landgericht Leipzig (Az. 08 O 3153/17, vom 17.11.2020) als auch das OLG Dresden haben der Argumentation des Maklers keine Folge geleistet. Das OLG Dresden führt in seinem Hinweisbeschluss sehr deutlich aus, dass eben schon der telefonische Kontakt und das Anfordern von Daten sowie das Stellen von Fragen zur persönlichen Situation der Versicherungsnehmerin deutlich für einen Rechtsbindungswillen zur Beratung sprechen.

Die Erörterung ihres Versicherungsbedarfs und die getätigte Anfrage der Versicherbarkeit sowie die dafür geltenden Konditionen sind für sich genommen ausreichend, um das objektive Erscheinungsbild einer Versicherungsvermittlungstätigkeit auszufüllen.

Das OLG Dresden nahm also genau wie das Landgericht Leipzig einen (haftungsbegründenen) Versicherungsmaklervertrag mit den damit einhergehenden Beratungspflichten an. Daraus folgte, dass der Versicherungsmakler entsprechend der §§ 60, 61 VVG hätte umfassend beraten und damit auch auf die im vorliegenden Fall anwendbare Öffnungsaktion hinweisen müssen.

Der Vermittler versuchte auch zu argumentieren, dass er nur Tippgeber hätte sein wollen und er deshalb nicht die richtige beklagte Partei sei. Nach dem vorgelegten Briefpapier des Maklers konnte auch dieses Argument nicht überzeugen. Schließlich ist darauf hinzuweisen, so das OLG Dresden, dass dann eine persönliche Haftung des Beklagten auch unter dem Gesichtspunkt eines Verstoßes gegen die Informationspflichten gem. § 823 Abs. 2 BGB i.V.m. § 11 Abs. 1 VersVermV in Betracht kommen könnte.

Der Versicherungsmakler wurde folglich zum Schadensersatz der Mehrprämien verurteilt.

Fazit

Die Annahme eines Maklervertrages und die damit einhergehenden umfassenden (Beratungs-)Pflichten werden sehr weit nach vorne verlagert. Wenn anhand der objektiven Umstände eine individuelle Kundenberatung mit dem möglichen Ziel auf Abschluss eines Versicherungsvertrages bereits beginnt, entsteht eine rechtsverbindliche und umfassende Beratungsverpflichtung. Das Unterlassen der erforderlichen Hinweise (hier auf die Öffnungsaktion) steht einer inhaltlichen falschen Auskunft und Beratung gleich.

Es ist nicht zwingend erforderlich, dass beide Parteien einen schriftlich fixierten Maklervertrag schließen oder eine Bevollmächtigung vornehmen. Es können dann also auch schon einfache Auskünfte, etwa am Telefon, eine Haftungsverantwortung für Deckungslücken oder wie hier für eine Mehrprämie auslösen.

Der Versicherungsmakler kann also auch nicht nur für „Falschvermittlung“ sondern auch für eine „Nichtvermittlung“ haften. Auch eine Öffnungsregelung für Beamte sollte zum Grundwissen für alle in der pKV tätigen Versicherungsvermittler gehören. Versicherungsvermittler sollten also nicht ohne Abklärung aller Möglichkeiten die Auskunft geben, dass jemand nicht versicherbar ist.

Themen:

LESEN SIE AUCH

GDV: Beiträge wachsen – doch „die Spielräume werden kleiner“

Überschussbeteiligung 2026: Lebensversicherer erhöhen weiter

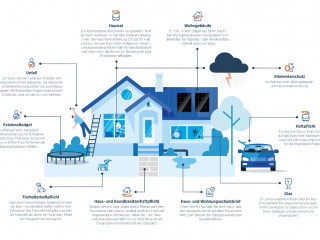

PrimeHome der Bayerischen: Strukturwandel in der Kompositversicherung durch Vorsorge, Bündelung und Beratung

Debeka ist „Arbeitgeber des Jahres 2026“ in der Versicherungsbranche– ein Signal für den Binnenmarkt Versicherung

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Alkohol am Steuer: Kleine Promille, große Folgen – auch für Radfahrer

Skiunfälle: Hohe Schadenkosten trotz geringer Fallzahlen

Schadenregulierung im Realitätscheck: Neuer Video-Podcast „SchadenFREUDE“ blickt hinter die Kulissen

Stromausfall: Was versichert ist – und wo Vorsorge endet

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.