Das Marktpotenzial für InsurTechs in Deutschland ist unverändert groß und birgt Chancen für das erste Einhorn. Das zeigt die aktuelle Ausgabe des „InsurTech-Radar Deutschland 2019“ von Oliver Wyman und Policen Direkt, der 134 InsurTechs auf dem deutschen Markt untersucht hat.

Insgesamt stagniert die Zahl der die Gesamtanzahl der aktiven Start-Ups – die Zahl der Neugründungen und Marktaustritte hält sich seit einiger Zeit die Waage.

Nikolai Dördrechter, InsurTech-Experte und Co-Autor der Studie, erklärt:

„Die erste Welle läuft aus, ein Abflachen des anfänglichen Gründungsbooms ist klar zu erkennen. Gründe dafür sind Insolvenzen, Verkäufe, sowie Pivotierungen von Start-Ups, die ihren Tätigkeitsschwerpunkt auf Aktivitäten außerhalb der Versicherungsbranche verlegen. Die Branche ist sehr viel reifer geworden.“

Von Zombies und Scale-ups

Mittlerweile kristallisieren sich einige Start-ups heraus, deren Geschäftsmodelle überdurchschnittlich erfolgreich sind. Aktuell gibt es 20 dieser sogenannten Scale-ups. Ihr Erfolg liegt in der strategischen Kooperationen mit etablierten Versicherern, Vertriebsorganisationen und – zunehmend – anderen InsurTechs.

Die Experten sind zuversichtlich, dass es nach dem FinTech Einhorn N26 in den nächsten zwei bis drei Jahren auch das erste deutsche InsurTech-Einhorn geben könnte.

Dietmar Kottmann, Partner und Versicherungsexperte bei Oliver Wyman, erklärt:

„Neben den erfolgreichen Scale-ups beobachten wir aber auch Fälle, in denen gescheiterte Geschäftsmodelle in der Hoffnung, doch noch einen weiteren Investor zu finden oder die bereits aufgebauten Assets in einer Nische profitabel zu bekommen, weiter betrieben werden. Kurz gesagt: es gibt InsurTechs, die „dahinvegetieren. Nach unserer Markteinschätzung gibt es aktuell mindestens acht solcher ‚Zombies‘ – die also noch existieren, aber nicht wirklich lebendig am Marktgeschehen teilnehmen – die zwar noch Hoffnung aber wenig Chancen auf Erfolg haben.“

Verteilung ändert sich

Der Blick auf die Verteilung der InsurTechs entlang der Wertschöpfungskette zeigt, dass die Verteilung der drei Radar-Segmente „Angebot“, „Vertrieb“ und „Betrieb“ sehr viel ausgewogener geworden ist.

Nikolai Dördrechter sagt:

„Die Schieflage hin zu einer übergroßen Anzahl an „Vertriebs“-Modellen hat sich weiter abgebaut. Der deutsche Markt rückt näher an eine international übliche Verteilung der Gründungen heran.“

Dies ist ein weiteres Indiz für die zunehmende Reife der InsurTech-Szene. Modelle im Segment „Angebot“ konnten deutlich zulegen; das Segment „Betrieb“ konnte ebenfalls leicht wachsen und hat mittlerweile die größte Anzahl an InsurTechs.

Themen:

LESEN SIE AUCH

InsurTechs als Wegbereiter der "Tech-Surance"

Die Versicherungsbranche 2030: Weniger Neukunden, aggressive Konkurrenten

Financial Homes: Konkurrenz für Versicherer

KI-gestütztes Tool für das Risikomanagement in Lieferketten

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

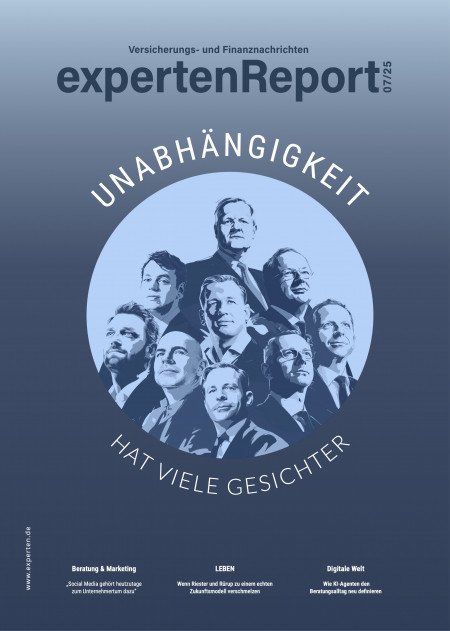

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.