Ein nicht zu leugnendes Problem – vor allem für Versicherungsmakler – ist die „Kleinteiligkeit“ neuer und überarbeiteter Versicherungslösungen. Während sich der Makler beispielsweise bei der Berufsunfähigkeitsversicherung mithilfe einer softwaregestützten Analyse einen vergleichsweise schnellen Überblick über die Tarifangebote und -merkmale verschaffen kann, sind bei den alternativen Vorsorgeinstrumenten zur Arbeitskraftabsicherung oder auch bei Versicherungslösungen für Gewerbe und Industriebetriebe nicht nur eine hohe Expertise, sondern zunächst auch umfassende Recherchen erforderlich. Die Gretchenfrage ist nun: Wann soll der Versicherungsmakler diese zusätzlichen Arbeiten ausführen?

Auch die Kundenansprache kann zu einigen Vorsorgethemen ein anspruchsvolles bis heikles Unterfangen sein. Es ist hinreichend bekannt, dass in unserer Gesellschaft sowohl die Pflegefallzahlen als auch die Pflegekosten nur einen Weg kennen: den nach oben. Die Notwendigkeit der Eigenvorsorge, und in diesem Punkt sind die Versicherungsgesellschaften und die Vermittler einer Meinung, ist das Gebot der Stunde. Im Gegensatz dazu betreibt die Mehrheit der Kunden eine nachhaltige Vogel-Strauß-Politik. Der Vermittler steht somit vor der Herausforderung: Wie sage ich es meinem Kunden?

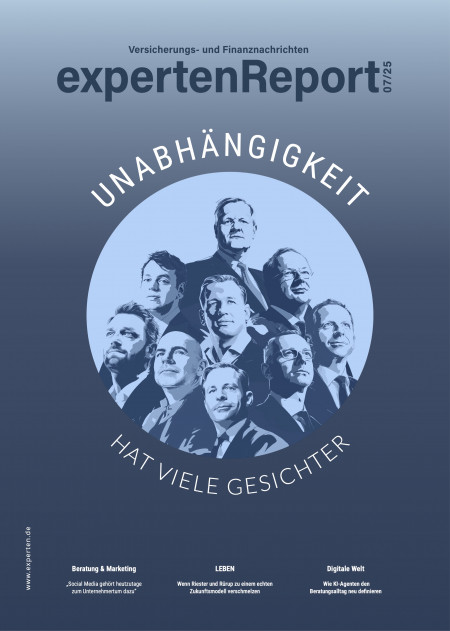

Die ganze Vielfalt für den Einkommensschutz

Für eine qualifizierte Vorsorgeberatung im Rahmen der Arbeitskraftabsicherung sind die Auswahl und Vermittlung von auf den Kundenbedarf zugeschnittenen Versicherungslösungen, die Voraussetzungen im Leistungsfall und die finanzielle Unabhängigkeit des Kunden entscheidend. Die Verantwortung gegenüber dem Kunden ist somit groß und erfordert neben der gewissenhaften Ermittlung der Bedarfssituation auch eine detaillierte Tarifkenntnis.

Nachdem in diesem Umfeld heute nicht nur Tariflösungen in drei Versorgungsschichten, sondern auch alternative Vorsorgeinstrumente, wie zum Beispiel Grundfähigkeiten- und Dread-Disease-Versicherungen, zur Verfügung stehen, liegt die Messlatte nochmals höher auf. Nicht in allen Fällen können von einem Versicherungsvermittler alle Facetten einer von ihm gewählten Versicherungslösung im Detail durchleuchtet werden, wie das folgende Beispiel verdeutlichen soll.

Und die Steuer?

In den letzten Jahren hat sich die Grundfähigkeitenversicherung als alternatives Vorsorgeinstrument auf dem deutschen Versicherungsmarkt etabliert. Vor wenigen Monaten überraschte ein Anbieter mit dem Angebot einer Grundfähigkeiten-Direktversicherung als betriebliche Vorsorgelösung. Dieser gleichermaßen innovative wie kreative Ansatz wirft allerdings die Frage nach der steuerlichen Anerkennung dieser betrieblichen Vorsorgelösung auf. Mit seinem Schreiben vom 01. August 2006 hatte das Bundesministerium der Finanzen die steuerliche Anerkennung der Berufsunfähigkeits-Direktversicherung erklärt und die hierfür erforderlichen Voraussetzungen definiert.

Damit ein Vermittler an dieser Stelle auch im Fall der Grundfähigkeiten-Direktversicherung abgesichert sein kann, richtete der Fach- und Studienautor Alexander Schrehardt eine entsprechende Anfrage an das Bundesministerium der Finanzen. Nachdem das Bundesministerium der Finanzen mit seinem Schreiben vom 01. August 2006 eine steuerrechtliche Flankierung für die „Berufsunfähigkeits-Direktversicherung“ erklärt hatte, sollte mit der Anfrage beim Bundesministerium der Finanzen die steuerrechtliche Flankierung der Grundfähigkeiten-Direktversicherung geklärt werden.

Formale Voraussetzungen bestätigt

Mit seinem Schreiben vom 19. Februar 2019 bestätigte das Bundesministerium der Finanzen dem Studienautor, dass auch eine „Grundfähigkeiten-Direktversicherung“ die formalen Voraussetzungen für eine Absicherung des Invaliditätsrisikos erfüllt und die Rechtsnorm des § 3 Nr. 63 EStG auch für diese Art der betrieblichen Absicherung des Invaliditätsrisikos anzuwenden ist. Erfreulicherweise wurde diese auch positiv beschieden.

Das ist nur ein Beispiel von vielen, warum es zwingend einer tiefergehenden Betrachtung der Grundfähigkeiten-, aber auch der Dread-Disease-Versicherung bedarf. Denn diese sehr leistungsfähigen Vorsorgeinstrumente, qualifizierte Tarife vorausgesetzt, finden in vielen Vermittlerbüros noch nicht die gebührende Akzeptanz.

Ein Grund dafür sind ganz gewiss die teilweise sehr heterogenen Versicherungsbedingungen der Anbieter sowie die unterschiedlichen Leistungsvoraussetzungen im Versicherungsfall. In einigen Fällen können sie doch einen erheblichen haftungsrechtlichen Sprengstoff für den Vermittler beinhalten.

Themen:

LESEN SIE AUCH

Nürnberger Versicherung erhöht die Gesamtverzinsung

R+V setzt auf Comeback der Altersvorsorge

Nürnberger Versicherung zieht positive Bilanz

Nürnberger baut strategische Kooperation in Österreich aus

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

GDV: Beiträge wachsen – doch „die Spielräume werden kleiner“

Überschussbeteiligung 2026: Lebensversicherer erhöhen weiter

Debeka ist „Arbeitgeber des Jahres 2026“ in der Versicherungsbranche– ein Signal für den Binnenmarkt Versicherung

Skiausrüstung auf dem Autodach: Wenn der Weg in den Winterurlaub teuer endet

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.