Das Jahr 2022 hielt viele Herausforderungen bereit: den Ukraine-Krieg und seine Folgen, eine stark erhöhte Inflation, ein in historischem Maße gestiegenes Zinsniveau. Dennoch konnte Die Stuttgarter Gruppe ein branchenüberdurchschnittliches Wachstum Ihrer Bestände verzeichnen, die nach laufendem Beitrag um 1,99 Prozent gestiegen sind.

Trotz Rückgang der Einmalbeiträge konnten die gebuchten Brutto-Beitragseinnahmen auf dem Vorjahresniveau von 810 Mio. Euro gehalten werden. Gleichzeitig konnte die Stuttgarter Lebensversicherung a.G. die freie Rückstellung für Beitragsrückerstattung um 14,4 Mio. Euro und Ihr Eigenkapital um 8 Mio. Euro steigern. Damit unterstreicht Die Stuttgarter eindrücklich Ihre Finanzstärke.

Höchststand beim Eigenkapital

Die Stuttgarter Lebensversicherung a.G. stärkt weiter ihre Unternehmenssubstanz: Ihr Eigenkapital erreicht mit 192 Mio. Euro (2021: 184 Mio. Euro) einen neuen Höchststand. Die Eigenkapitalquote der Konzernmutter bleibt mit weit marktüberdurchschnittlichen 3,4 Prozent stabil. Die Branche wies hier im Jahr 2021 durchschnittlich 2,1 Prozent auf.

Kennzahlen Leben (Stuttgarter Lebensversicherung a.G.)

Stabile Entwicklung in Leben

Die Beitragssumme im Neugeschäft der Stuttgarter Lebensversicherung a.G. liegt bei 1,8 Mrd. Euro. Entgegen dem Markttrend liegen die gebuchten Brutto-Beitragseinnahmen mit 645,7 Mio. Euro auf dem sehr guten Niveau des Vorjahres.

Die Beitragseinnahmen nach laufenden Beiträgen sind sogar auf 577,8 Mio. Euro gestiegen (2021: 558,9 Mio. Euro). Damit liegt das Wachstum bei den gebuchten laufenden Beiträgen im Vergleich zum Vorjahr bei 3,4 Prozent (Markt ca. +0,8 Prozent).

Kennzahlen Komposit (Stuttgarter Versicherung AG)

Kompositversicherer im Aufwind

Ebenfalls gelang es der Stuttgarter, weiter im Schaden- und Unfallbereich zu wachsen. Entsprechend weist die für die Schaden- und Unfallsparte verantwortliche Stuttgarter Versicherung AG im abgelaufenen Geschäftsjahr gesamte Beitragseinnahmen von 133,1 Mio. Euro aus (Vorjahr: 129,9 Mio. Euro).

Das ist ein Plus von 2,5 Prozent. Dabei ist die Unfallversicherung von 112,6 Mio. Euro im Vorjahr auf 115,1 Mio. Euro um 2,2 Prozent gewachsen, die Krankenzusatzversicherung von 10,3 Mio. Euro auf 11,2 Mio. Euro. Die Schaden-Kosten-Quote ist mit 90,9 Prozent nur leicht gestiegen (2020: 89,0 Prozent).

Erfolgsfaktor kapitalmarktorientierte Altersvorsorge

Die zeitgemäßen Altersvorsorgeprodukte der Stuttgarter überzeugten auch im Jahr 2022 die Geschäftspartner und Kunden. Dr. Bader sieht vor allem die gute Mischung aus Sicherheit und Renditechancen bei den Produkten der Stuttgarter als Erfolgsgarant.

Dies belegen auch die Zahlen: Das bAV-Neugeschäft ist um 21,2 Prozent gegenüber 2021 angestiegen. Treiber ist hier die 2022 eingeführte Fondsrente comfort+. Vermittler und Kunden nehmen die chancenorientierten Angebote sehr gut an:

Anders als in den 80er- und 90er-Jahren kann ein Sparer die Inflation heute nicht einfach durch den risikolosen Zins, beispielsweise mit Bundesanleihen, auffangen. Die aktuell deutlich über dem Zinsniveau liegende Inflation verschließt diesen „einfachen“ Ausweg. Neue Produkte der Altersversorgung, wie etwa die DirektRente comfort+, basieren auf einem gemanagtem Fondsportfolio und bieten dadurch die Chance auf höhere Renditen.

Ausblick 2023

Auch wenn die wirtschaftliche und politische Lage in Deutschland und Europa weiterhin angespannt ist, erwartet man entgegen dem Markttrend weiteres Wachstum bei der Stuttgarter.

„Wir stehen für Stabilität in unruhigen Zeiten. Weil wir wissen, dass wir ausgezeichnete Produkte mit Zukunft haben. Und unseren Geschäftspartnern eine exzellente Betreuung bieten. Trotz aller Widrigkeiten blicken wir zuversichtlich einem bislang sehr erfolgreichen Jahr 2023 entgegen“, erklärt Dr. Guido Bader, Vorsitzender der Vorstände der Stuttgarter Lebensversicherung a.G.

Alle Werte 2022 vorläufig. Angaben zum 31.12. des jeweiligen Jahres. Quelle Marktdaten: GDV. Das gesamte Ergebnis 2022 der Stuttgarter wird mit dem Geschäftsbericht im 2. Quartal des laufenden Berichtsjahres auf www.stuttgarter.de/kennzahlen veröffentlicht.

Themen:

LESEN SIE AUCH

ASCORE mit neuem Jahrgang des Komposit-Unternehmensscorings

Ammerländer Versicherung steigert Jahresergebnis 2024 deutlich

AXA und DBV Krankenversicherung: Beitragsrückerstattungen von rund 82 Mio. Euro

Hannover Re meldet höhere Umsätze und Erträge

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

uniVersa bezuschusst Deutschlandticket weiter deutlich

DEVK stellt Vorstand neu auf

Cyberangriff auf die IDEAL Gruppe

aruna zeichnet drei Initiativen mit Weihnachtsspende aus

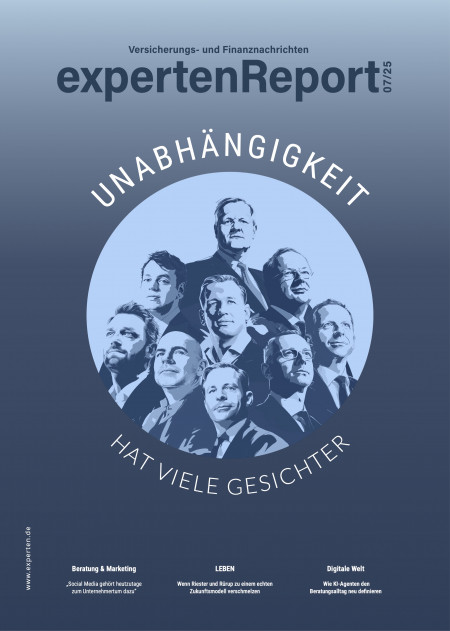

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.